بررسی دادههای قسمت اول لایحه بودجه سال ۱۴۰۴ نشان میدهد که دولت بنا دارد از طریق خلق بدهی، خلق ارزش کند، اما وقتی بدهی منشأ خلق ارزش شود، کشور در چرخههای شوم به اسارت درمیآید.

«رسیدن به رشد ۸ درصد سخت است، سرمایه خارجی نیامد، رقبا در منطقه از ایران پیشی گرفتند، با درآمد 35 میلیارد دلاری نفت فقط میتوانیم کالای اساسی وارد کنیم.» اینها مهمترین گزارههای گفتههای عبدالناصر همتی، وزیر اقتصاد و دارایی است که شامگاه یکشنبه در گفتوگوی ویژه خبری به آن اشاره کرد.

به گزارش هممیهن، او از واقعیتهای سختی سخن گفت که میتواند اقتصاد را باز هم به عقب براند. او تنها به بخشهای مثبت عملکرد اشاره نکرد و از موجودیت اقتصاد به مثابه بیماری ضعیف و رنجور و آینده محتمل این بیمار پرده برداشت. همتی در این گفتوگو با اشاره به اینکه رشد اقتصادی کشور تاکنون از سه یا چهار درصد بیشتر نشده است، تاکید کرد: «احتمال اینکه بتوانیم رشد اقتصادی هشت درصد را داشته باشیم سخت است. هرچند برنامه داریم تا به سمت رشد هشت درصدی حرکت کنیم. جذب سرمایه ما تا حدودی کم است.

در دو سال و هشت ماه گذشته جذب سرمایه در کشورمان ۲/۱ میلیارد دلار بوده است. این در حالی است که کشورهایی مثل ترکیه و عربستان سال گذشته جذب سرمایه بالایی داشتند. بهرهوری در کشور نزدیک به صفر است.» با اشاره صریح وزیراقتصاد به نقاط ضعف کلیدی، در ادامه به بررسی شرایطی که طی سالهای گذشته اقتصاد ایران درگیر آن بوده میپردازیم.

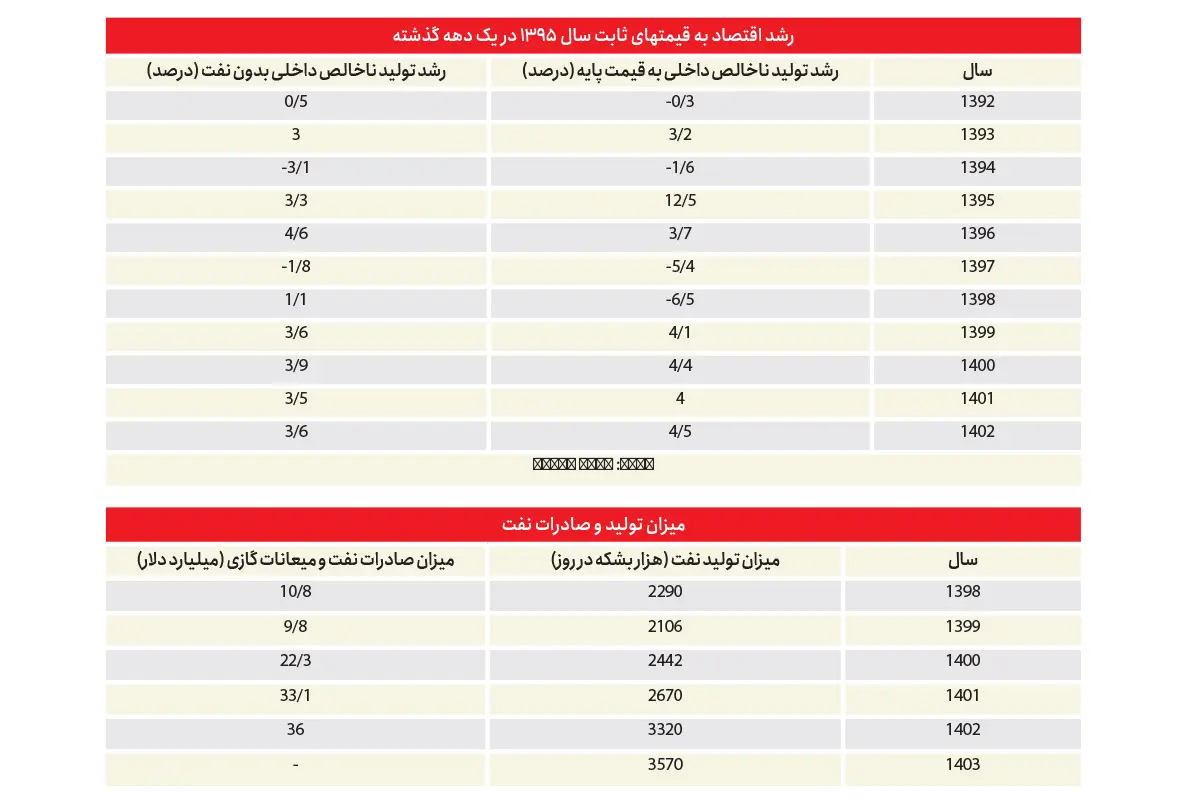

به زبان اعداد، عقبافتادگی رشد اقتصاد ایران در منطقه، گویای ضعف قابل تأملی است که اقتصاد ایران با آن درگیر است. در سال ۱۹۷۶ درحالیکه جیدیپی ایران معادل حدود ۶۸ میلیارد دلار بود، جیدیپی اسرائیل حدود ۱۶ میلیارد دلار، جیدیپی ترکیه حدود ۵۱ دلار میلیارد دلار و جیدیپی کرهجنوبی ۳۰ میلیارد دلار برآورد شده است. بر اساس دادههای رسمی مراکز آماری در سال ۲۰۲۳ جیدیپی ایران به حدود ۳۷۰ میلیارد دلار نزدیک شده ولی جیدیپی اسرائیل به ۵۱۳ میلیارد دلار، جیدیپی ترکیه به ۱۱۳۰ میلیارد دلار و جیدیپی کره جنوبی به ۱۷۱۳ میلیارد دلار رسیده است.

درصورتیکه بر پایه استانداردهای بینالمللی اگر ایران با روند رشد اسرائیل حرکت کرده بود امروز باید جیدیپی ایران به ۲۱۸۰ میلیارد دلار میرسید اگر با روند رشد ترکیه حرکت میکرد از ۱۵۰۰ میلیارد دلار عبور میکرد و اگر با روند رشد کرهجنوبی حرکت میکردیم رقم جی دیپیایران باید به حدود ۳۹۰۰ میلیارد دلار میرسید.

بر اساس نقش بیثباتسازی و ناامنیهای اقتصادی مکرر، مستقیماً بنیه تولید ملی هدف قرار داده شده و از این طریق حتی امنیت ملی نیز تحتالشعاع قرار گرفته است. این بیثباتی در سایه تحریمهای اعمال شده به وضوح قابل مشاهده است. مطابق رشد اعلامی بانک مرکزی عدد رشد در سالهای توافق هستهای نهتنها مثبت شده بلکه با پر شدن ظرفیت خالیشده از فروش نفت، عدد۱۲/۵ درصد نیز در رشد جیدیپی ثبت شد اما در سالهای تشدید تحریم اقتصاد کوچک و کوچکتر شد و رشدهای منفی به ثبت رسید. مجدد در دورهی حضور بایدن در کاخ ریاستجمهوری آمریکا و کاهش شدت تحریم، رشد اقتصاد ایران مثبت شد.

از روندی که شرح آن رفت انتظار میرود در صورت عدم رفع تحریمها و همچنین باقی ماندن ایران در لیستسیاه FATF، روزهای بد اقتصاد تکرار شود. بهگونهای که مرکز پژوهشهای مجلس در گزارشی با پیشبینی رشد سال ۱۴۰۳ و ۱۴۰۴ بر این اتفاق تاکید میکند. مرکز پژوهشها پیشبینی میکند رشد اقتصادی و رشد بدون نفت در سال ۱۴۰۳ به ترتیب ۲/۵ و ۲ درصد باشد و در سال ۱۴۰۴ در صورت تداوم روند فعلی رشد اقتصاد به ۲/۸ و رشد بدون نفت به ۲/۹ درصد خواهد رسید.

اقتصاد نفتی ایران بدون صادرات نفت گویی نمیتواند زنده بماند. کما اینکه در سالهای گذشته هر زمان قیمت نفت کاهش پیدا کرده و یا جلوی فروش نفت ایران گرفته شده، اقتصاد با نزول ارقام رشد مواجه شده و دولت برای تامین مخارج خود دست به فروش داراییها و شرکتهای خود زده یا با فروش اوراق و ایجاد بدهیهای بزرگ، سال را از سر گذرانده است.

وزیر اقتصاد نیز در گفتوگوی ویژه خبری به این موضوع اشاره میکند که «درآمدهای نفتی که زمانی تا۱۰۰ میلیارد دلار برای دولت تامین اعتبار میکرد امروز به ۳۵ میلیارد دلار رسیده که با آن فقط میتوانیم کالاهای اساسی وارد کنیم.» هرچند در بودجه امسال ۱۳/۶ میلیارد یورو و در بودجه سال بعد ۱۱ میلیارد یورو برای واردات کالاهای اساسی و دارو پیشبینی شده است، اما اگر مبنا را هم گفتهوزیر اقتصاد در نظر بگیریم که تمام درآمد نفت صرف واردات کالا میشود، این به مفهوم آن است که باقی مخارج اگر از مالیات تامین نشود باید با استقراض و بدهیتراشی تامین شود.

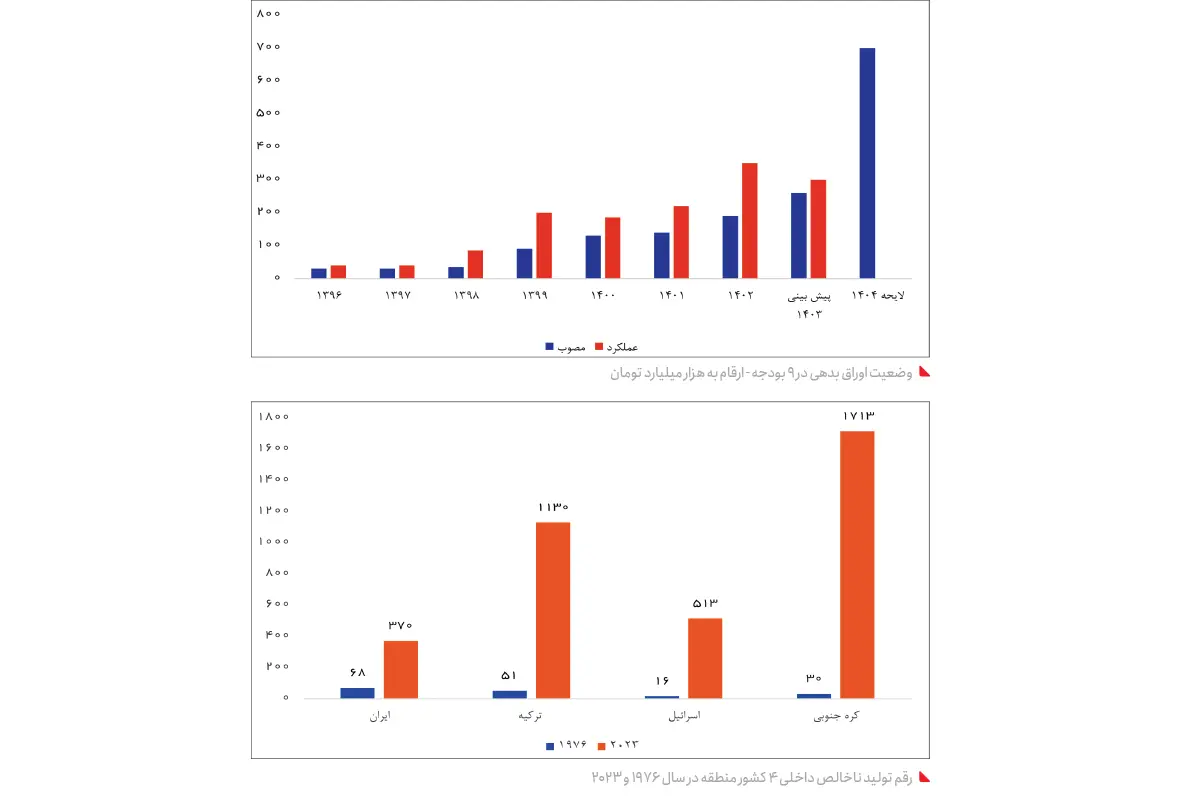

مفهوم بدهیتراشی را میتوانیم در میزان اوراق پیشبینیشده برای انتشار در سال آینده دنبال کنیم. وقتی مشاهده میکنیم که در بودجه سال ۱۴۰۴ با یک جهش غیرعادی در انتشار اوراق جدید روبهرو هستیم در اقتصاد سیاسی به مفهوم بدهکارتر شدن دولت و از میدان به در کردن بخش خصوصی مولد است و از دل این مناسبات تحمیل رکود همراه با تورم پدیدار میشود.

سند لایحهایبودجه ۱۴۰۴ از این زاویه بالاترین رشدها را در بخش انتشار اوراق جدید پیشبینی کرده و بین ۱۹۰ تا ۳۵۰ درصد رشد در انتشار اوراق مشاهده میشود.

در لایحه بودجه ۱۴۰۴ مقدار فروش، تحویل و واگذاری انواع اوراق مالی اسلامی ۷۰۰ هزار میلیارد تومان برآورد شده است که ۲۰۰ هزار میلیارد تومان از آن برای اجرای ماده ۱۰ قانون برنامه هفتم پیشرفت لحاظ شده است. این ۲۰۰ هزار میلیارد تومان صرفاً جهت سیالسازی بدهی دولت به بانکها منتشر شده و قابل معامله در بازار سرمایه نیست. یعنی فقط بین بانکها و بانک مرکزی قابل معامله است.

همچنین با در نظر گفتن اوراقی که تا انتهای مهرماه سال ۱۴۰۳ منتشر شده است، در سال ۱۴۰۴، ۲۶۹ هزار میلیارد تومان از این اوراق سررسید میشود. در مجموع بدون توسعه بازار بدهی، صرفاً از محل تقاضای تکلیفی و جایگزینی اوراق سررسیدشده، ۳۹۰ هزار میلیارد تومان تقاضا برای اوراق محتمل است؛ بنابراین در فقدان درآمد نفتی، دولت از محل قرض گرفتن و بدهکارتر کردن خود هزینهها را پرداخت میکند، اما چیزی که قابل تأمل است اینکه چرا دولتها دست به هزینههایشان نمیزنند و درصدد محدود کردن آن بر نمیآیند.

در اقتصاد سیاسی بودجهریزی موضوعی که بهعنوان راستیآزمایی اصلاح بودجه مورد توجه قرار میگیرد، کسری تراز عملیاتی در بودجه است. کسری عملیاتی از دریچه تحلیلهای اقتصاد سیاسی اهمیت بالایی دارد زیرا موارد زیادی از ضعفهای بودجهای را میتوان پنهان کرد اما کسری تراز عملیاتی قابل پنهانسازی نیست. بررسی بودجه سالهای گذشته نشان میدهد این کسری به شکل فزایندهای افزایش پیدا کرده است؛ بهطوریکه کل کسری عملیاتی دولت در بودجه ۱۴۰۰ حدود ۴۶۴ هزار میلیارد تومان بوده و در بودجه ۱۴۰۲ به ۵۹۲ هزار میلیارد تومان رسیده و در لایحه بودجه ۱۴۰۴ این رقم ۱۸۰۵ هزار میلیارد تومان برآورد شده است.

مهمترین عوامل شدتیابی کسری تراز عملیاتی رشد اندک، بیکیفیت و خام فروشانه تولید، ساختار انگیزشی مغایر با گرایشهای سرمایهگذاری مولد و سیاستهای تورمزاست که از یک سو هزینههای دولت را بیش از بنگاهها و خانوارها افزایش میدهد و از سوی دیگر گرایش به فساد در دستگاه اجرایی حکومت را بالا میبرد. نهایتاً عدم اهتمام جدی به اصلاح ساختار هزینهها از ریشههای اصلی این جهشهای بزرگ در ساختار کسری تراز عملیاتی است.

در رقابت بین دولت و مجلس در کل سالهای گذشته نهتنها اهتمام به اصلاح ساختار هزینههای غیرضرور صورت نگرفته بلکه مدام بر هزینههای غیرضرور افزوده شده و حتی هزینههای غیرضرور جدید دیگری به ردیفهای بودجه راه پیدا کرده است. نتیجه این رشد هزینهها اتکای بیشتر به خامفروشی و اصرار بر استمرار مصرفگرایی وارداتمحور است که میتواند مثلثی از رانت، ربا و فساد را شکل دهد. این اتفاق اقتصاد را با نابرابریهای ناموجه گسترده و فقر وسیع روبهرو میکند. از این منظر در اولین گزارش ارزیابی لایحه بودجه ۱۴۰۴ که مرکز پژوهشهای مجلس منتشر کرده تاکید شده که در سال ۱۴۰۲ فقر و نابرابری نسبت به ۱۴۰۱ افزایش پیدا کرده است. آن هم در دولتی که داعیه عدالت و بهبود معیشت دارد.

بررسی دادههای قسمت اول لایحه بودجه سال ۱۴۰۴ نشان میدهد که دولت بنا دارد از طریق خلق بدهی، خلق ارزش کند اما وقتی بدهی منشأ خلق ارزش شود کشور در چرخههای شوم به اسارت درمیآید. وقتی با معیار کسری تراز عملیاتی بررسی کنیم، متوجه میشویم که دولت بابت هر واحد هزینهای که در سال ۱۴۰۴ باید تامین کند ۴۴ درصد قرض و فروش داراییها باید داشته باشد.

وزیر اقتصاد میگوید: «در دولت سیزدهم تنها ۲ میلیارد دلار سرمایه خارجی جذب شده درحالیکه ترکیه و عربستان، ۱۲ و ۱۰ میلیارد دلار جذب سرمایه خارجی داشتند.»

در دولت سیزدهم هر سال ارقامی بالای ۳۰ میلیارد یورو در حوزه جذب سرمایه خارجی پیشبینی میشد اما آنچه در عمل اتفاق میافتاد با اهداف پیشبینیشده اختلاف معناداری داشت. در گزارش تفریغبودجه ۱۴۰۱ و ۱۴۰۲ که به تازگی از سوی دیوان محاسبات منتشر شده به بدون عملکرد ماندن این بخش اشاره شده است.

دولت در بودجه ۱۴۰۱ و ۱۴۰۲ پیشبینی کرده بود بخشی از پروژهها با استفاده از فاینانس خارجی انجام شود، اما بررسی دیوان محاسبات نشان میدهد بسیاری از این پیشبینیها محقق نشده است؛ بهطوریکه سقف تسهیلات تامین مالی خارجی در سال ۱۴۰۱، ۳۰ میلیارد یورو تعیین شد، اما هیچگونه تسهیلاتی دریافت نشد و این بند بدون عملکرد باقی ماند.

همچنین ۱۲۰ میلیون یورو قرارداد تجاری با اروپا و ۱۵۲ میلیون یورو طرح GTo و زنجیره شرکت سروش انرژی پایدار بین بانک پاسارگاد و بانک تجاری ایران و اروپا پیشبینی شده بود که این اعتبارات نیز گشایش نشد.

در بودجه ۱۴۰۱ همچنین پیشبینی شده بود تا سقف ۵ میلیارد دلار وام از روسیه برای صرف در طرحهای عمرانی دریافت شود، اما این وام نیز پرداخت نشد.

در سال ۱۴۰۲ نیز مجدد دریافت وام ۵ میلیارد دلاری از روسیه در بودجه پیشبینی شد و بنا بود با این وام راهآهن رشت - آستارا و نیروگاه اتمی بوشهر احداث شود. هرچند این طرحها به روسیه معرفی شد، اما موافقتنامه انجام این پروژهها بین روسیه و ایران امضا نشد و پرداختی صورت نگرفت.

در مجموع در بسیاری از بندهایی که در گزارش دیوان محاسبات آورده شده، عملکردی در حوزه تامین مالی خارجی در دو سال ۱۴۰۱ و ۱۴۰۲ ثبت نشده است.

در گزارشی که اخیراً اتاق بازرگانی ایران منتشر کرده، آورده شده که شرکت مشاور املاک ساولز خاورمیانه، بیش از ۱۲۰ شرکت خارجی در سهماهه نخست سال جـاری، دفتـر مرکزی منطقـهای خـود را بـه پایتخـت عربسـتان سـعودی منتقـل کردنـد؛ ایـن آمـار، حاکی از افزایـش قابل توجه مهاجرت شرکتها بــه ریـاض اسـت؛ رقمـی که حاکی از افزایش ۴۴۷ درصدی نسبت بـه مـدت مشـابه سـال گذشـته است.

دُبی در امارات نیز درسال ۲۰۲۱ با جذب ۴۱۸ میلیارد دلار سرمایهگذاری خارجی توانست جایگاه نخست را در جهان از نظر سرمایهگذاری خارجی موسوم به Greenfield بهدست آورد؛ رتبهای که دُبی را از شهرهای کلیدی سرمایهپذیر، چون لندن و سنگاپور پیش انداخت.

آژانس توسعه سرمایهگذاری قطر نیز در سال ۲۰۲۲ اعلام کرد که این کشور در این سال، ۲۹/۷۸ میلیارد دلار سرمایهگذاری مستقیم خارجی جذب کرده و از این لحاظ به رکوردی تازه دست یافته است.

به گزارش پایگاه Trading Economicsعمان نیز در سال۲۰۲۲ توانست ۴/۳میلیارد دلار سرمایه مستقیم خارجی را در این کشور به فرصت اقتصادی تبدیل کند.

برحسب دادههای بانک مرکزی از سال ۱۳۸۰ تا ۱۴۰۲ چیزی حدود ۲۲ میلیارد دلار خروج سرمایه رسمی اتفاق افتاده است. به عبارتی اگر مدیریت اقتصادی به گونهای صورت میگرفت که این رقم قابل اعتنا از منابع مادی کشور در داخل ماندگار میشد با بسیاری از اسارتهایی که امروز اقتصاد با آن روبهروست، مواجه نمیشدیم.

در سالهای گذشته به دنبال هر شوک ارزی که اتفاق افتاد دولت برای مهار قیمت، ذخایر استراتژیک ارزی کشور را به بازار آزاد تزریق کرد و سوبسیدهای قابل ملاحظهای به بازار سیاه پرداخت کرد. این در حالی است که تخصیصها نسبتی با اولویتهای سطح توسعه ملی نداشت. این در واقع همان اتفاقی است که در کتاب هنر تحریمها نوشته ریچارد نفیو به عنوان هدف اشاره میشود. در کتاب آورده شده بزرگترین هنر ما این است که ایران را در مسیری قرار دهیم که تخصیصهای ارزی را در مسیرهای غیرتوسعهای و فاقد اولویت و عمدتاً مصرفی قرار دهد.

گزارشهای رسمی بانک مرکزی نشان میدهد در دوره ۳۵ ساله گذشته چیزی حدود ۴۰۰ میلیارد دلار ذخایر استراتژیک ارزی تحت عنوان کنترل قیمت، روانه بازار آزاد شده است.

از سوی دیگر نرخ رشد موجودی سرمایه خالص در ایران که در ابتدایدهه ۹۰ حدود ۳ درصد بود، به تدریج روند نزولی به خود گرفت؛ بهطوریکه نرخ رشد موجودی سرمایه در سال ۱۴۰۲ به ۱/۲ درصد رسید.

تشکیل سرمایه ثابت در ماشینآلات نیز در دهه ۱۳۸۰ بهطور متوسط ۴ درصد رشد داشته، اما در دهه ۱۳۹۰ کاهش قابل توجهی پیدا کرده و به طور متوسط ۷/۷- درصد بوده است. مقایسه سطح تشکیل سرمایه در ماشینآلات در سالهای ۱۳۹۰ و ۱۴۰۲ حکایت از نصف شدن این شاخص دارد. محدودیت تخصیص ارز یکی از عوامل کاهش سرمایهگذاری در این بخش عنوان میشود.

به این ترتیب تحلیلگران اقتصادی پیشنهاد میدهند در وهله نخست دولت باید به متوقف کردن هزینههای غیرضروری و نامربوط با توسعه تن دهد و به جای اینکه با شوک درمانی به سمت تامین منابع برود، افزایشهای تدریجی و خالی از شوک را در دستور کار بگذارد. همچنین برنامههای خود را با محوریت تولید مولد پیش ببرد.

درصورتیکه دولت به راهکارهای مورد اشاره بیتوجه باشد، رکود تورمی تشدید خواهد شد و درحالیکه بخش بزرگی از جمعیت با فقیر شدن درگیر شده یا در آستانه فرو افتادن به زیر خط فقر هستند، همزمان با افزایش سطح عمومی قیمتها، بیکاری گسترش پیدا میکند. در واقع تولیدکنندگان مولد در شرایطی که تصویر شد، از یک طرف درگیر رکود شده و ناگزیر به تعدیل نیروهای خود میشوند و از طرف دیگر خانوارهای بیشتری با از دست دادن شغل در شرایط تورمی، به فقر مبتلا خواهند شد.

۱۰ فیلم برتر جنیفر لارنس / بهترین فیلمهای جنیفر لارنس که حتما باید ببینید

۱۰ فیلم برتر جنیفر لارنس / بهترین فیلمهای جنیفر لارنس که حتما باید ببینید  ۸نشانه «عشق اشتباهی»

۸نشانه «عشق اشتباهی»  بهترین فیلمهای هندی ۲۰۲۴ سینمای بالیوود

بهترین فیلمهای هندی ۲۰۲۴ سینمای بالیوود  راهنمای نگهداری از گل رز؛ آموزش گام به گام پرورش گل رز + نگهداری از شاخه بریده گل رز

راهنمای نگهداری از گل رز؛ آموزش گام به گام پرورش گل رز + نگهداری از شاخه بریده گل رز  سفری به سرزمین سربداران؛ زیباترین جاهای دیدنی سبزوار

سفری به سرزمین سربداران؛ زیباترین جاهای دیدنی سبزوار  بهترین گیاهان آپارتمانی که استرس را کاهش میدهند

بهترین گیاهان آپارتمانی که استرس را کاهش میدهند