ریزش هفتگی نماگرهای سهامی، ظهور بارقه امید در روز پایانی هفته

پالس مثبت سیاستگذار پولی به بورس

سازمان بورس در هفتههای اخیر اقداماتی را برای کنترل نرخ اوراق اسناد خزانه (اخزا) انجام داده بود که این موضوع به کاهش عرضه چشمگیر اسناد خزانه و تعدیل انتظار فعالان بازار از عرضه گسترده آن و همچنین معامله اوراق اسناد خزانه با نرخهای متعادلتر و در نهایت منجر به افزایش تقاضا برای این نوع اوراق در صندوقها شده بود.

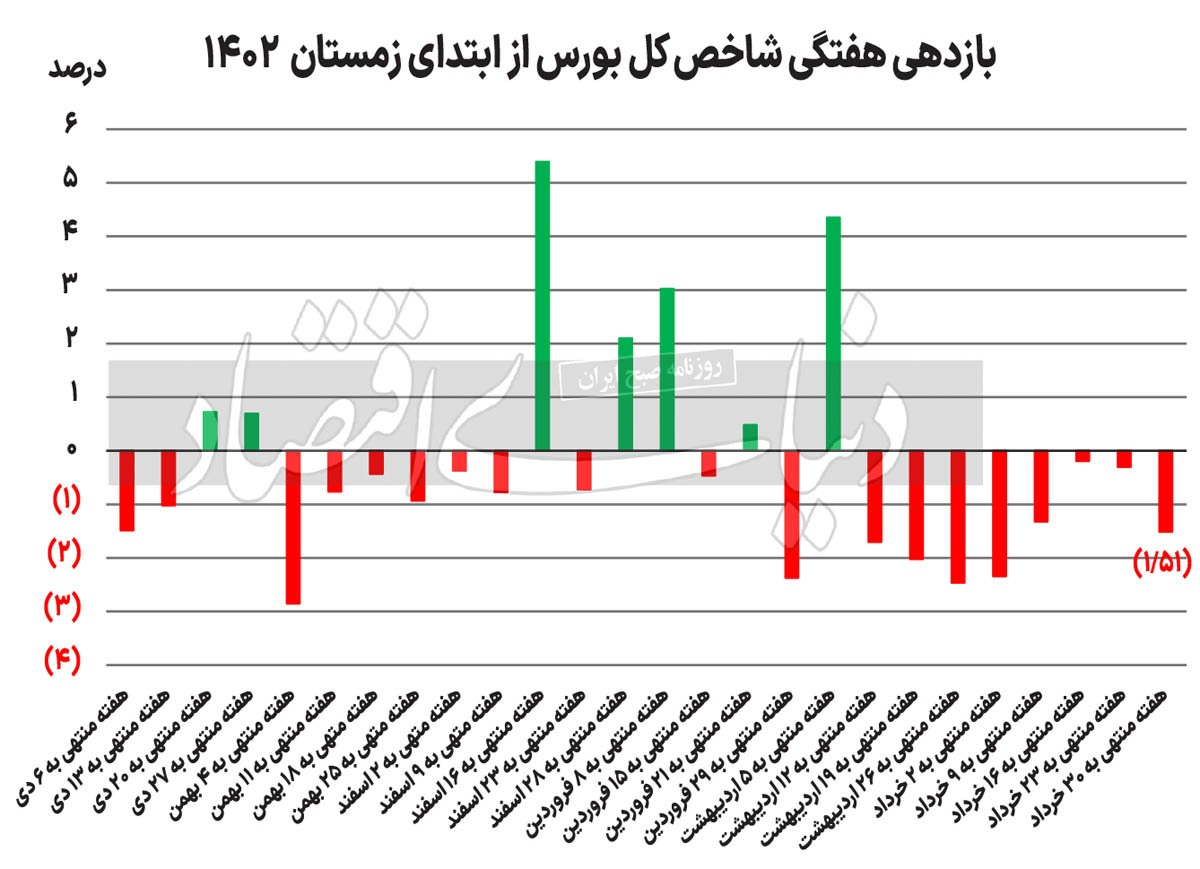

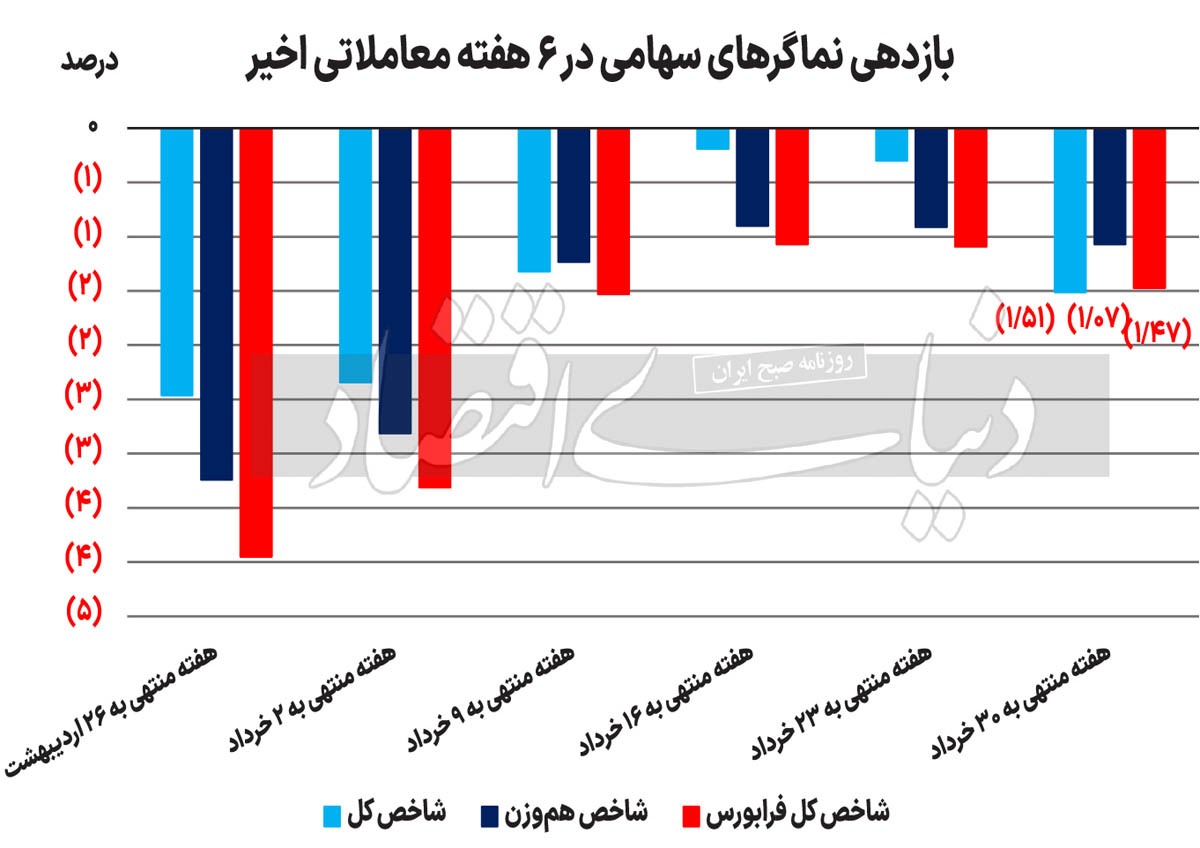

معاملات بورس تهران در هفته گذشته، با افت نماگرهای سهامی همراه بود. در هفتهای که گذشت، شاخصکل ۱.۵۱ درصد افت بهثبت رساند، نماگر هموزن با کاهش ۱.۰۷ درصدی همراه شد و شاخصکل فرابورس نیز نزول ۱.۴۷ درصدی را تجربه کرد.

به گزارش دنیای اقتصاد، بهرغم ثبت سه روز منفی متوالی در ابتدای هفته، در آخرین روز هفته یعنی چهارشنبه، فضای مثبتی در تالار شیشهای شکلگرفت که اهالی بورس تهران را به هفته معاملاتی پیش رو امیدوارتر کرد. برخی از فعالان بازار این موضوع را به سیگنالهایی که از سمت سیاستگذار پولی به بازار ارائهشده، نسبت میدهند که در ادامه به بررسی این موارد پرداخته خواهد شد.

افت معنادار نرخ اخزاها

روز چهارشنبه، با ریزش نرخ بازده انتظاری برخی اوراق بدونریسک به زیر ۳۰ درصد همراه بود و بعضا در بازار اسناد خزانه اسلامی با نرخهای ۲۸ و ۲۹ درصد نیز به چشم میخورد که نتیجه گیریها را به سمت کنترل هر چه بیشتر نرخ سود توسط سیاستگذار پولی، هدایت کرده است.

به هر روی گفتنی است که رشد میانگین نرخ سود اسناد خزانه اسلامی به حوالی ۳۶ درصد، یکی از مواردی بود که بازار سهام را در تنگنا و مضیقه قرارداده بود و فعالان بازار به کرات درخصوص عواقب رکودی آن، هشدارهایی صادر کردهبودند. حال با افزایش قیمت اخزاها در بازار در هفتههای اخیر، شاهد تداوم افت نرخ سود این اوراق بودهایم.

در روز چهارشنبه برای نخستینبار، در هفتههای اخیر نرخ سود برخی اوراق اخزا در فرابورس به زیر ۳۰ درصد کاهشیافت، در نتیجه سیاستهای جدید اعمال شده در هفتههای اخیر، نرخ بازده انتظاری این اوراق در روزهای اخیر کاهش معناداری داشتهاست، بهطوری که نرخ بازده انتظاری اوراق اخزا در هفتههای اخیر، ۶ درصد کاهش یافته است.

گفتنی است که میانگین نرخ بازده انتظاری اوراق اخزا در اول خرداد امسال به اوج خود یعنی ۳۶ درصد رسیده بود. اسناد خزانه اسلامی، از شناخته شدهترین ابزارهای بازار پول محسوب میشوند و نرخ سود آنها، یکی از نشانگرها و نماگرهای مهم در اقتصاد ایران است. سازمان بورس در هفتههای اخیر اقداماتی را برای کنترل نرخ اوراق اسناد خزانه (اخزا) انجام داده بود که این موضوع به کاهش عرضه چشمگیر اسناد خزانه و تعدیل انتظار فعالان بازار از عرضه گسترده آن و همچنین معامله اوراق اسناد خزانه با نرخهای متعادلتر و در نهایت منجر به افزایش تقاضا برای این نوع اوراق در صندوقها شدهبود.

تغییر رویکرد سیاستگذار پولی؟

افزون بر این، بانکمرکزی هم با انتشار گزارشی نشانداد که در بازار بینبانکی سیاست انبساطی را درپیش گرفتهاست. بر اساس این گزارش که در سایت بانکمرکزی منتشر شد، بانکمرکزی هم در چارچوب اجرای عملیات بازار باز اعلام کرد در بازار بینبانکی، به تزریق ۱۹ همت به بازار پولی اقدام کردهاست. در محافل کارشناسی بازار سرمایه، از این آمار به تغییر جهت سیاستگذار پولی، به سمت اعمال سیاستهای انبساطی، تعبیر شد.

بازار بینبانکی، بخشی از بازار پول و محل عرضه و تقاضای وجوه اضافه بانکها برای یکدیگر است. در این بازار ابزار توافقنامه بازخرید (ریپو) از اهمیت بالایی برخوردار است. در عین حال، بانکمرکزی این هفته با تزریق ۱۹ همت پول از طریق قراردادهای بازخرید بزرگترین تزریق پول در عملیات بازار باز سالجاری را رقم زد که یک رکورد برای سال۱۴۰۳ بهحساب میآید.

به باور فعالان بازار سرمایه، اتفاق رخداده نشان میدهد؛ بانکمرکزی سیاست انقباضی را کنار گذاشته و با افزایش سررسید ریپو تلاش دارد تا فشار بر بازار بینبانکی را، بدون افزایش بیشتر عرضه منابع، کاهش دهد. از سوی دیگر، نکته بسیار مهم در عملیات بازار باز این هفته، بازکردن ریپو ۸۵ روزه برای اولینبار از زمان شکلگیری این بازار بود.

به باور برخی فعالان بازار سرمایه، ریپوی ۸۵ روزه از خود تزریق پول خبر مهمتری برای بازارهای مالی است. برخی کارشناسان معتقد هستند که ریپوی مدت دار، دست بانکها را باز میگذارد تا بتوانند با خیال راحتتر به خرید اوراق، اعطای تسهیلات یا پرداخت وام بینبانکی اقدام کنند.