اثر سیاست پولی جدید دولت بر بورس

یک کارشناس اقتصادی، گفت: بهنظر من بورس، گرفتاریهای دیگری دارد. اگر از منظر نرخ بخواهیم به این موضوع بپردازیم؛ حقیقت این است که چیزی که در قیمتگذاری سهام اثرگذار است، نرخ تنزیل بلندمدت است.

بانکمرکزی دستورالعمل انتشار گواهی سپرده خاص با نرخ سود علیالحساب بانکی ۳۰ درصد سالانه را ابلاغ کرد. آنچه بانکمرکزی بهعنوان هدف این دستورالعمل ذکر میکند؛ تامین سرمایهدرگردش واحدهای تولیدی است، اما به اعتقاد کارشناسان این موضوع بیشتر از اینکه هدف اجرای این طرح باشد، بهانهای برای آن است.

به گزارش دنیای اقتصاد، بر اساس دستورالعمل انتشار گواهی سپرده خاص که به شبکه بانکی ابلاغ شدهاست؛ بانکها میتوانند برای تامین سرمایهدرگردش طرحهای با بازدهی بالا، اقدام به انتشار این اوراق کرده و در پایان دوره مشارکت، سود قطعی علاوهبر سود علی الحساب ۳۰درصدی به خریداران این گواهی سپرده در شعب بانکها پرداخت میشود.

نکته قابلتوجه اینکه این دستورالعمل دقیقا بعد از شدتگرفتن تحرکات در بازار ارز بهعنوان یکی از مهمترین بازارهای هدف دولت برای برقراری رکود تعمدی صادرشده و همین موضوع باعث میشود اینطور برداشت شود که اجرای این دستورالعمل علاوهبر تمامی موانعی که احتمالا در اجرا با آن مواجه خواهد بود، بهنظر گام دیگری از سیاستهای انقباضی دولت در راستای کنترل بازارها باشد.

اما بازار سرمایه بهعنوان بازاری که همواره به نرخ بهره از یکسو و تحرکات دلار از سوی دیگر وزن زیادی میدهد، چه تاثیری از این دستورالعمل خواهد گرفت.

علیرضا توکلیکاشی، اقتصاددان و کارشناس ارشد بازار سرمایه در قدم اول و پیش از هر چیز این دستورالعمل را تا حدود زیادی غیرقابلاجرا میداند.

او در اینباره، گفت: بهنظر میرسد بانکمرکزی به اسم کنترل تورم این کار را انجام داده که در راستای تداوم سیاستهای پولی برای کاهش نرخ تورم باشد، اما چیزی که بهنظر میرسد واقعیتر است و هدف پشتپرده بوده، کنترل بازار ارز است. بانکمرکزی خواسته به این ترتیب نقدینگی را در سیستم بانکی فریز کند که این پول وارد بازار ارز نشود و با توجه به نوساناتی که بهخصوص در هفته اخیر در بازار ارز شاهد آن بودیم، بهنظر میرسد این اقدام بیشتر با این هدف انجام شدهباشد.

وی با بیان اینکه در این میان سوال مهمتر این است که اصلا این سیاست اجرا میشود یا خیر، عنوان کرد: بخشنامهای که آمده به گواهی سپردهخاص اشاره کرده است و این کلمه خاص خیلی اهمیت دارد. به این دلیل که گواهیهای سپردهای که تاکنون داشتهایم همواره گواهی سپردهعام بودهاست، به این معنا که بانک منتشر میکرده و از محل این پول استفاده میکرده است، اما از محل گواهی سپرده خاص یک شرکت، ناشر، پروژه، بنگاه تولیدی یا... باید به بانک مراجعه کرده و اعلام کند که پول لازم دارد و بانک بهطور خاص برای همان شرکت اوراق را منتشر کند.

وی ادامه داد: نهایتا تمام تعهدات این اوراق باید توسط همان شخص پرداخت شود. نکته اینکه تا طرح تهیه شود، شرکت مراجعه کند، بانک اعتبارسنجی را انجام دهد و تایید وثایق لازم را بگیرد و بخواهد از طریق انتشار گواهی سپرده خاص برای آن مشتری تامین مالی انجام دهد و بعد درخواست را به بانکمرکزی بدهد و مجوزی به این منظور اخذ کند، پروسه زمانبری است. نکته بعدی این است که با توجه به نرخ ۳۰ درصد که پرداخت آن ماهانه است و با توجه به اینکه این اوراق گواهی سپرده است و ۱۰ درصد هم سپرده قانونی باید نزد بانکمرکزی تودیع شود، عملا نرخ موثر این اوراق بدون هزینه ضمانت ۳۸.۳ درصد است و این نرخ بهقدری بالاست که بهنظر میرسد هر شرکتی تمایل نداشتهباشد از این ابزار که نرخ اسمی سود آن ۳۰ درصد است، اما نرخ واقعی که به آن تحمیل میشود ۳۸.۳ درصد است، تامین مالی کند.

این کارشناس اقتصادی گفت: عامل بعدی که به عدمموفقیت این موضوع منجر میشود این است که حتی اگر تمام این پروسه انجام شود و بهخصوص با حجم بالا -بالاخره باید شرکتهایی را پیدا کنند که حاضر باشند این اوراق را بگیرند و سود آن را پرداخت کنند- نرخها طبیعتا در بازارها بالا میرود و اینجا دولت به دردسر میافتد، چون دولت هم در دو ماه پایانی سال و هم در سالآینده حجم بسیار بالایی اوراق برای انتشار پیشبینی کرده است و اگر با این سیاست بانکمرکزی، نرخها افزایش پیدا کند و ذائقه بازار روی نرخهای بالای ۳۰ درصد برود، طبیعتا این هزینه به دولت هم تحمیل میشود؛ این در حالی است که در حالحاضر نیز دولت ظرفیت اینکه این هزینه را برای اوراق خود پرداخت کند، ندارد.

توکلیکاشی ادامه داد: مانع بعدی این است که عین همین قصهای که برای دولت اتفاق میافتد برای بانکها هم اتفاق میافتد، چون مشتریان بانکها به اوراق با نرخ بالاتر تمایل پیدا میکنند، ولی از طرفی بانک قبلا پولهای خود را با نرخهای پاینتر وام داده و منبعی را ندارد که به مشتریان خود کمک کند و خلاصه بههم ریختگیهایی در فضای بازار بدهی اتفاق میافتد که باعث میشود احتمال اجرای این طرح را پایین بدانم یا نهایتا اگر اجرا شود در سطح بسیار محدودی خواهد بود. تخمین من این است که جمع اوراقی که منتشر شود کمتر از ۱۰ هزار میلیارد تومان باشد.

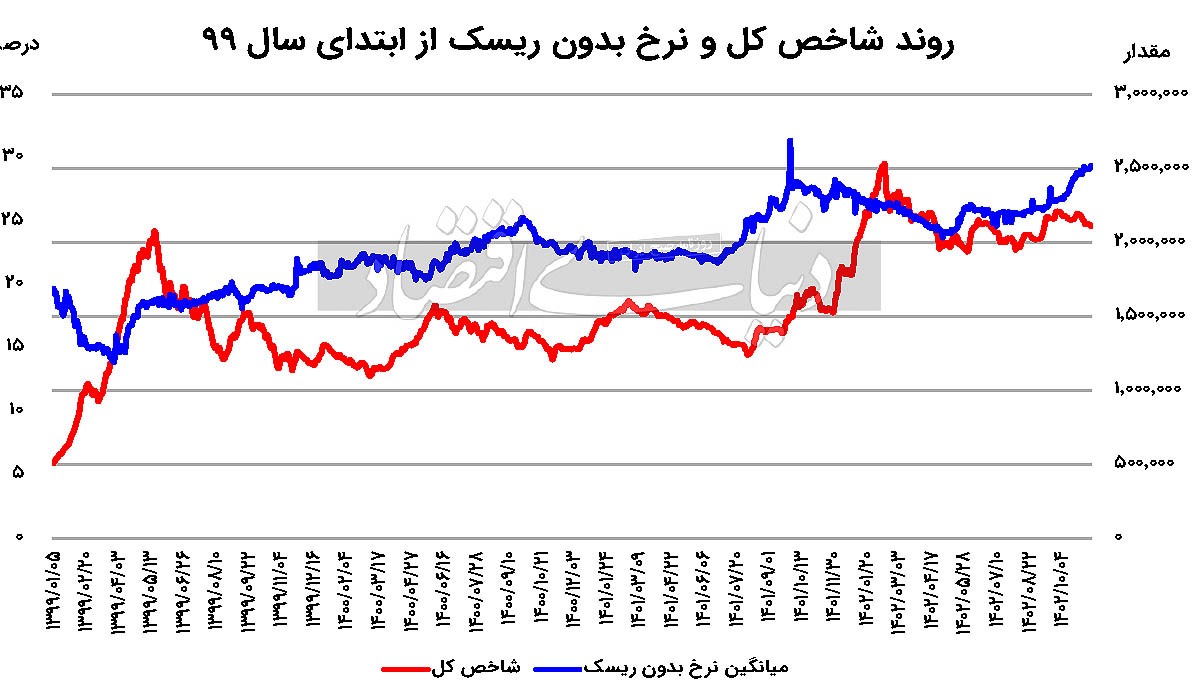

این تحلیلگر درخصوص نتایج اجرای چنین دستورالعملی بر بازار سرمایه تصریح کرد: بهنظر من بورس گرفتاریهای دیگری دارد. اگر از منظر نرخ بخواهیم به این موضوع بپردازیم؛ حقیقت این است که چیزی که در قیمتگذاری سهام اثرگذار است، نرخ تنزیل بلندمدت است. با توجه به اینکه این سیاست بانکمرکزی اگر موفق به اجرای آن شود، اصولا سیاست کوتاهمدتی است، نمیتواند در بلندمدت اجرا شود، بنابراین بر نرخهای بلندمدت اثر زیادی ندارد.

وی ادامه داد: این موضوع در قیمتگذاری سهام اثر خیلی زیادی نخواهد گذاشت؛ چرا که بازار سهام نرخ بلندمدت برای تنزیل میگیرد. از طرفی در حالحاضر بازار سرمایه ریسکهای دیگری به واسطه بودجهدولت، بحث مالیات، نرخ گاز و... دارد و به اندازه کافی تحتفشار است و این فشارها به حدی زیاد است که تغییرات نرخ بهره روی آن اثر بسیار جزئی دارد.