یكي از روشهاي پيشبيني قيمتها، نگاه به روند گذشته آنها است. بر اين اساس در این صفحه روندهاي قيمتي بازارهای مهم ایران و جهان به نمايش گذاشته شدهاند. همچنين در متن مربوط به هر قسمت روند آتي قيمتها براساس شواهد موجود پيشبيني شدهاند.

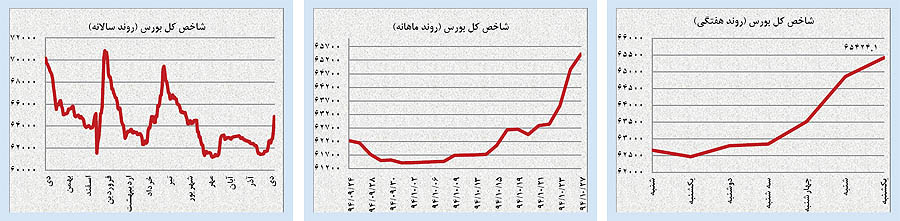

رشد بورس با احتیاط بیشتردیروز شاخص کل بورس با رشد 563 واحدی (9/ 0 درصدی) در 65هزار و 424 واحد (بیشترین میزان از 21 مرداد) قرار گرفت. روز گذشته رشد پرشتاب شاخص در میانه معاملات متوقف شد که میتوان آن را ناشی از اصلاح قیمتی و فروکش کردن هیجانات ناشی از نهایی شدن برجام دانست. رفع عملی تحریمها در کنار افزایش بودجه عمرانی دولت، خوشبینیها را تقویت کرده است؛ اما باید در نظر داشت اثر رفع تحریمها بر سودآوری شرکتها زمان بر خواهد بود؛ رفع تحریمها اثر همسانی بر صنایع بورسی نخواهد داشت و افزایش بودجه عمرانی نیز مشروط به محقق شدن میتواند از صنایع حمایت کند. بنابراین، هم سویی انتظارات با واقعیت، میتواند رشد پایدار بورس در میان مدت را رقم بزند. همچنان انتظار فشار فروش حقوقیها و افت قیمتهای جهانی و فرصتهای امن سرمایهگذاری از موانع رشد شاخص محسوب میشوند.

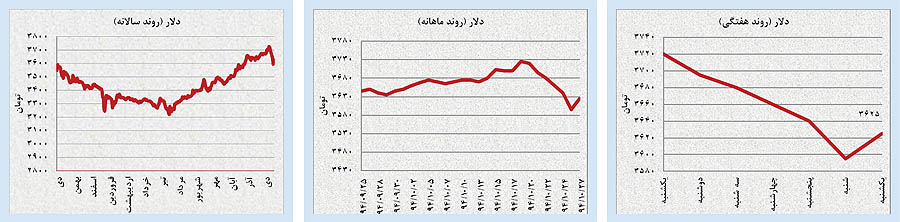

بازگشت سریع دلار از کفدیروز، هر دلار آمریکا با رشد 30 تومانی مواجه شد. مشابه روند تاریخی که در روزهای پیش از انتشار تفاهم لوزان و همچنین قبل از توافق هستهای در 23 تیر، روند نزولی دلار را شاهد بودیم، تخلیه عوامل هیجانی و بازگشت تقاضاهای خفته رشد نرخ دلار را به دنبال داشت. در شرایط کنونی نیز شناسایی کف قیمتی و با فروکشکردن عامل روانی رفع تحریمهای بینالمللی بازگشت دلار به کانال 3600تومانی رقم خورد. با وجود انتظار تقویت سمت عرضه همراه با افزایش صادرات نفت کشورمان و همچنین آزاد شدن داراییهای ارزی بلوکه شده با رفع تحریمهای بینالمللی، اما مسوولان کشور بارها به این موضوع تاکید داشتهاند که سعی در کنترل نوسانات شدید نرخ دلار را دارند و نه فشار بر نرخ. این موضوع نیز احتمال اتخاذ سیاستهای کاهشی نرخ دلار را توسط بانک مرکزی کاهش داده است.

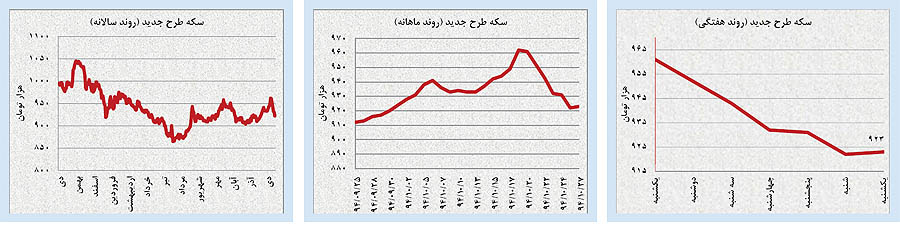

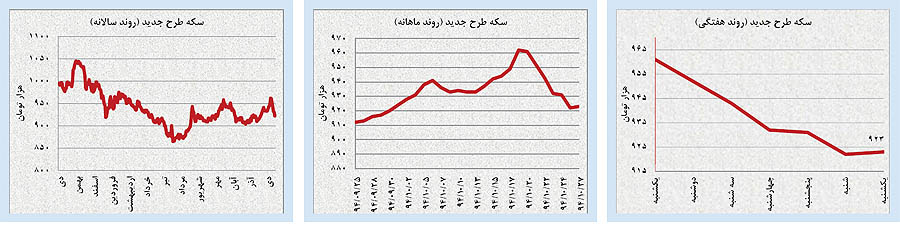

کمواکنشی سکه به نرخ دلار

کمواکنشی سکه به نرخ دلاردیروز هر سکه طرح جدید با رشد هزار تومانی به قیمت 923 هزار تومان معامله شد. در شرایط تعطیلی بازار طلای جهانی، رشد نرخ دلار رشد اندک قیمت سکه را رقم زد. حمایت عوامل بنیادین و شناسایی کف قیمتی توسط معاملهگران، نرخ دلار را به کانال 3600 تومانی بازگرداند. با این وجود شاهد کم واکنشی سکه نسبت به رشد دلار بودیم. امری که باعث تعمیق حباب منفی سکه (کمتر بودن قیمت بازاری از ارزش ذاتی) شده است. پیش از این نیز با اینکه اونس طلای جهانی با افزایش تقاضای محافظهکارانه رشد را تجربه کرد؛ اما معاملهگران سکه نسبت به آن نیز کمواکنش بودند. به نظر میرسد به دلیل نوسانات شدید نرخ ارز، معاملهگران سکه با احتیاط بیشتری به آن واکنش نشان میدهند که در صورت تداوم رشد پایدار آن انتظار نزدیک شدن قیمت بازاری به ارزش ذاتی سکه میرود.

غلبه تقاضای محافظهکارانه اونس

غلبه تقاضای محافظهکارانه اونس اونس طلای جهانی با افت هفتگی 4/ 1 درصدی همراه شد. چشمانداز نگرانکننده اقتصاد جهانی با سقوط بازار سهام چین آغاز شد و به سایر بازارها سرایت پیدا کرد. امری که منجر به خروج 5 تریلیون دلار سرمایه از بازارهای سهام شده است. همچنین حرکت نفت در کف 12ساله، تشدید تقاضای محافظهکارانه اونس را رقم زده است. اما همچنان چشمانداز رشد نرخ بهره آمریکا توسط فدرال رزرو عامل فشار بر اونس است. با توجه به کمتر از پیشبینیها بودن آمارهای خردهفروشی و تولیدات صنعتی این کشور، در کنار اثرات ضدتورمی افت قیمت نفت انتظار میرود افزایش نرخ بهره با شتاب کمتری صورت بگیرد. آمار نرخ تورم و مسکن در هفته جاری تصویر روشن تری میدهد. در نظرسنجی هفتگی کیتکو (از 18 کارشناس) 13 کارشناس روند صعودی، 2 روند نزولی و 3 نفر روند خنثی را برای اونس پیشبینی کردهاند.

رشد بدون توقف «تسه»ها

رشد بدون توقف «تسه»ها دیروز اوراق تسهیلات مسکن اسفند92 (تسه9212) با رشد 9/ 1درصدی به قیمت 80 هزار و 908 تومان (بیشترین میزان از 23 اسفند سال 93) معامله شدند. افزایش سقف وام و امکان ترکیب بخشی از وام صندوقهای سپرده بانک مسکن با اوراق، افزایش تقاضای «تسه»ها را به همراه داشته است. رابطه مستقیم میان نرخ بهره و قیمت «تسه»ها نرخ سود این وام را به 4/ 23 درصد رسانده است. به نظر میرسد بخشی از نیاز خفته بازار مسکن توسط افزایش سقف وام به تقاضای مسکن تبدیل شده است. وزیر راه و شهرسازی نیز بر رشد حدود 11 درصدی معاملات در 2 ماه اخیر اشاره داشت. همچنین به افزایش سرمایه بانک مسکن در لایحه بودجه اشاره کرده است. امری که با تقویت سمت تقاضا، میتواند رونق را به این بخش بازگرداند. در شرایط کنونی انتظار میرود «تسه»ها در مقابل رشد پرشتابتر مقاومت کنند.

نفت در فشار عوامل

نفت در فشار عوامل هر بشکه نفت خام آمریکا با افت هفتگی 3/ 11 درصدی (بیشترین افت از هفته سوم آذر) همراه شد. رفع تحریمهای ایران (پنجمین صادرکننده نفت اوپک) با تشدید نگرانیها از مازاد عرضه قیمت نفت را به زیر 30 دلار رساند. اثرگذاری بیشتر این عامل بر قیمت برنت، آن را پایینتر از WTI قرار داده است. همچنین نگرانیها از کاهش تقاضای چین (دومین مصرفکننده نفت) و حجم بالای تولیدات اوپک و روسیه و عامل فشار بر قیمت نفت هستند. در شرایط کنونی گلدمن ساکس پیشبینی کاهش تولیدات شیل از نیمه دوم سال 2016 را میدهد. همچنین گزارش موسسه وود مک کنزی حاکی از کاهش سرمایهگذاریهای توسعهای به میزان 380 میلیارد دلاراست که از سال 2014 لغو یا به تعویق افتادهاند که 120 میلیارد دلار از این پروژهها مربوط به سالهای 2016 تا 2020 بودند. بنابراین تنها عامل خوشبینی شوکهای سمت عرضه در قیمتهای پایین است.

۷دردسر داشتن هوش بالا

۷دردسر داشتن هوش بالا  زیباترین گیاهان اپارتمانی برای آویزان کردن از سقف

زیباترین گیاهان اپارتمانی برای آویزان کردن از سقف  ۱۰ فیلم برتر فلورنس پیو / بازیگر جذاب فیلم اوپنهایمر + بیوگرافی و حواشی زندگی

۱۰ فیلم برتر فلورنس پیو / بازیگر جذاب فیلم اوپنهایمر + بیوگرافی و حواشی زندگی  ۱۰نگرانی بیمورد که بعدها میفهمید ارزشش را نداشت!

۱۰نگرانی بیمورد که بعدها میفهمید ارزشش را نداشت!  چطور مینیمالیسم را به بخشی از سبک زندگی خود تبدیل کنیم؟

چطور مینیمالیسم را به بخشی از سبک زندگی خود تبدیل کنیم؟  به این ۹عادت روزمره بله بگویید تا پختهتر شوید

به این ۹عادت روزمره بله بگویید تا پختهتر شوید

ظاهرا آقايون وعده ها و حرفاشون رو كلا فراموش كردن.