۵ تاکتیک تامین مالی مسكن

معاونت مسكن و ساختمان وزارت راهوشهرسازي با تشريح ميزان اهميت نظام تامين مالي در بخش مسكن و همچنين نواقص و ايرادات وضع موجود، مسير اصلاح و توسعه اين نظام در ايران را اعلام كرد.

نتايج مطالعاتي كه دو اقتصاددان برجسته براي نحوه تدوين نقشه راه نظام تامين مالي بخش مسكن انجام دادهاند، نشان ميدهد: شيوه فعلي تامين مالي مسكن در ايران اگرچه تا حدودي از مدل جهاني «بازار رهن» يا همان پرداخت تسهيلات بلندمدت، تبعيت ميكند، اما برعكس عمده كشورها، «داراي ابعاد محدود» و عمدتا «بانكپايه» است كه براي بهبود آن بايد در مراحل بالادست پروسه تامين، 4 نوع تحول تاکتیکی اتفاق بيفتد. معاونت مسكن و ساختمان وزارت راهوشهرسازي با تكيه بر اين تحقيق و ساير مطالعات كارشناسي، علاوه بر 4 ماموريت مدنظر محققان، ماموريت پنجمي نيز براي اصلاح نظام تامين مالي پيشنهاد كرده است.

به گزارش «دنياياقتصاد»، تحقيقاتي كه به سفارش معاونت مسكن انجام شده است، نظام تامين مالي را جزء اصلي بخش مسكن معرفي ميكند كه اگر از كاركرد درست برخوردار نباشد، در نقش قيد محدودكننده، مانع دسترسي اقشار مختلف به خصوص خانوارهاي كمدرآمد و دهكهاي مياني، به مسكن مورد نيازشان خواهد شد. اين تحقيق، 4 نوع طبقهبندي براي سيستمهاي تامين مالي مسكن در قالب بازار رهن قائل است كه شامل «سپردهگذاري»، «بازار اوراق قرضه يا همان رهن ثانويه»، «اوراق بهادارسازي وامها يا همان اوراق مسكن» و «بانكها و صندوقهاي مسكن دولتي» ميشود. «خريد مسكن» حتي در كشورهاي صاحب بالاترين درجه توسعهيافتگي، مهمترين و پرهزينهترين اقدام اقتصادي خانوارها به حساب ميآيد و براي تامين هزينه سنگين آن، از مدلهاي مالي بلندمدت -وام رهني- استفاده ميشود. در اين ميان، كشورهاي با درآمد بالا، تقريبا از تمام نوآوريهاي تامين مالي رهني (بهكارگيري رهن ثانويه و صندوقها علاوه بر وام بانكي) بهره گرفتهاند و در برخي ديگر از كشورها نيز براي ايجاد دسترسي به مسكن، از دو روش متفاوت شامل «پرداخت يارانهها» و «خانهسازيهاي دولتي» استفاده شده است كه البته اين

دو، جزو تجربههاي ناپايدار و غيرموثر محسوب ميشود.

به اين ترتيب، با توجه به ويژگيهاي خاص و متمايز بخش مسكن كه مهمترين آن «عدم تناسب هزينه تامين مسكن با توان اقتصادي خانوارها» و مولفه بعدي به خصوص در ايران شامل «نابرابري بين ميزان رشد قيمت مسكن و ميزان افزايش درآمد افراد» است، شرايط ايجاب ميكند همانند خيلي از كشورها، به شكل گسترده و صحيح، از «بازار رهن» براي تامين مالي بخش مسكن استفاده شود.تا هزینه خرید از طریق تسهیلات بلندمدت برای متقاضیان پوشش داده شود. در سيستم سنتي تامين مالي مسكن در ايران، اگر چه بازار رهن در غياب ساير روشهاي نوين، نقش محوري را بازي ميكند اما در مقايسه با بازارهاي رهن در جهان، سه اشكال اساسي دارد.

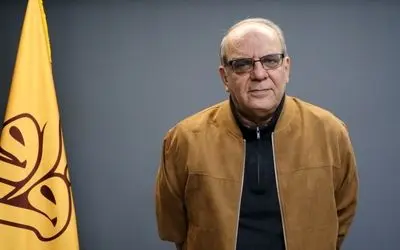

اشكال اول، به ابعاد اين بازار برميگردد كه جزو كوچكترين نظام تامين مالي مسكن در دنيا است. به گزارش «دنياياقتصاد»، در اين تحقيق اشارهاي به ابعاد محدود بازار رهن در ايران نشده است، اما مطالعات مبسوطي به ترتيب توسط عباس آخوندي وزير راهوشهرسازي، محمدهاشم بتشكن مديرعامل بانك مسكن و تيمور رحماني صاحبنظر اقتصادي انجام شده كه نشان ميدهد وسعت بازار تسهيلات رهني در بخش مسكن در ايران به اندازه كمتر از يك درصد توليد ناخالص داخلي كشور است در حالي كه اين نسبت در كشورهاي توسعهيافته به طور متوسط معادل 40درصد و كشورهاي در حال توسعه نيز بين 10 تا 40 درصد برآورد ميشود.

اشكال دوم بازار رهن، نسبت پايين وام به قيمت مسكن و اشكال سوم نيز اتكا به تسهيلات بانكي و بازار غيررسمي وام -به دليل ممنوعيت پرداخت وام خريد در ساير بانكها- است.

تاکتیک اول: مهار تورم

براساس مطالعاتي كه دو اقتصاددان براي تدوين نقشه راه تامين مالي مسكن در ايران انجام دادهاند، اصلاح و توسعه «بازار رهن» نيازمند تحقق4 ماموريت تاکتیکی از جانب مجموعه دولت، سياستگذار پولي و متوليان بخش مسكن است.

اولين اقدام در مسير تقويت بازار تسهيلات رهني مسكن، مهار «تورم مزمن» با هدف ايجاد «ثبات» در اقتصاد كلان است. ماهيت بازار رهن كه در آن، تسهيلات در دوره بلندمدت به متقاضيان پرداخت ميشود، شرايط پايداري نسبي متغيرهاي اقتصادي را ميطلبد؛ ضمن اينكه ماهيت هر نوع قرارداد مالي بلندمدت از جمله تسهيلات مسكن، به گونهاي است كه شاخص «تورم» باعث اختلال در آن شده و ريسك پرداخت را براي وامدهندهها افزايش ميدهد. با وجود تورم مزمن، در عمل امكان بهكارگيري ابزارهاي نوين رهني همچون بازار رهن ثانويه سلب ميشود، چرا كه تورم، سود واقعي وامهاي بلندمدت را براي وامدهنده يا دارنده اوراق به پشتوانه وام، كاهش ميدهد و از جذابيت سرمايهگذاري موسسات مالي در بازار رهن ثانويه تسهيلات مسكن ميكاهد.

راه موقتي براي تورم

در گزارشي كه معاونت مسكن و ساختمان وزارت راهوشهرسازي درباره خلاصه نتايج اين تحقيق منتشر كرده است، طرح اصلاح و توسعه نظام تامين مالي مسكن از مسير اقتصادهاي متورم دنيا به سياستگذاران كشور پيشنهاد شده است.

با توجه به موانعي كه «تورم مزمن» در بازار رهن و ساير ابزارهاي نوين تامين مالي مسكن بهوجود ميآورد و همچنين با توجه به زماندار بودن كنترل تورم، مطابق تجربه كشورهاي درگير اين چالش، ميتوان در سالهاي اوليه مهار تورم، از وامهاي رهني كوتاهمدت (بهطور مثال 10 ساله) با LTV پايين (نسبت پايين وام به قيمت) استفاده كرد. در اين ميان، ميزان وام بايد براساس توان بازپرداخت وامگيرندهها در دهكهاي مختلف، تعيين شود.

تاکتیک دوم: نوسانگيري از قيمت مسكن

در قالب نقشه راه تامين مالي مسكن، دومين ماموريت براي اصلاح بازار رهن بايد در بخش مسكن و با هدف «حذف اختلال و نوسان از قيمت» انجام شود، به طوري كه با مهار نوسانات شديد قيمت مسكن، جلوي تضعيف سالانه قدرت وام گرفته شود تا همواره ميزان اثرگذاري تسهيلات بر توان خريداران مسكن در سطح مطلوب محفوظ بماند.

تاکتیک سوم: رفع مقررات مزاحم

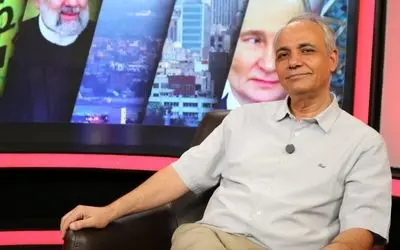

معاونت مسكن از نتايج مطالعاتي كه مسعود نيلي و حسن درگاهي در اواخر دهه 80 براي نقشه راه توسعه نظام تامين مالي مسكن در ايران انجام دادهاند، سومين ماموريت تاکتیکی در مسير توسعه تامين مالي بخش مسكن را «رفع مقررات مالي مزاحم» معرفی میکند. از جمله مقرراتي كه باعث ايجاد ناكارآيي در بازار تامين مالي ميشود شامل مقررات حاكم بر تعيين نرخ سود بانكي و مقررات مربوط به ممنوعيت ورود موسسات مالي و بانكها برای ارائه تسهيلات خريد مسكن است، به طوري كه درباره نرخ سود، مطابق تاريخ بانكداري ايران، تعيين دستوري آن براساس مصالح كوتاهمدت سياستگذار باعث شده در هيچ زمان نرخ سود، به عنوان نرخ تعادلي بازار نباشد و درباره اثر ممنوعيت فعاليت بانكها در بخش مسكن نيز روند سرمايهگذاري مولد در اين بخش دچار چالش شده است.

تاكيد بر رهن ثانويه

اين تحقيق همچنين بر ايجاد بازار رهن ثانويه براي توسعه بازار رهن تاكيد كرده است. در بازار رهن ثانويه، يك نهاد اعتباري وارد بخش مسكن ميشود و به اندازه وامهايي كه بانكها به متقاضيان مسكن پرداخت كردهاند، به پشتوانه املاك در رهن بانك، اوراق قرضه منتشر ميكند. با فروش اين اوراق، تسهيلاتي كه قرار بوده در بلندمدت به بانك بازپرداخت شود، به صورت يكجا در اختيار بانك قرار ميگيرد و به اين ترتيب منابع جديدي براي پرداخت تسهيلات به ساير متقاضيان مسكن فراهم ميشود. دارندگان اوراق نيز حداقل به اندازه سود تسهيلات، در اين بازار سود ميكنند.

تاکتیک پنجم: تبديل بانك مسكن به بانك توسعهاي

به گزارش «دنياياقتصاد»، معاونت مسكن و ساختمان وزارت راهوشهرسازي علاوه بر

4 ماموريتي كه محققان براي اصلاح وضع موجود تامين مالي مسكن خواستار انجام آن شدهاند، يك تاکتیک اضافه نيز در اين مسير پيشنهاد كرده است. اين معاونت، معتقد است: عملكرد بانك مسكن در بخش مسكن بايد با الگوي «بانك توسعهاي» هماهنگ و منطبق شود.

بانكهاي توسعهاي، در نقش عامل انتقالدهنده سياستهاي دولت به بخش مربوط، اصليترين فعاليتشان بر تامين منابع نسبتا ارزان قيمت براي اجرا و تحقق برنامههاي بخش است.

معاونت مسكن تاكيد ميكند: در بخش مسكن نيز با توجه به ماهيت آن، بانك توسعهاي، قدرتمندترين ابزار در اختيار برنامهريزان است و براي ماموريت مربوط به تقويت جايگاه توسعهاي بانك مسكن، مجموعهاي از راهكارها شامل «كاهش نرخ سپرده قانوني بانك مسكن نزد بانك مركزي»، «حمايت دولت از بانك در قالب جبران مابهالتفاوت نرخ سود تسهيلات به شكل وجوه اداره شده از محل بودجه عمومي»، «معافيت مالياتي بانك» و «افزايش سرمايه بانك مسكن» به اجرا دربيايد. معاونت مسكن در عين حال به 7 اقدامي كه بانك مركزي در سالهاي 92 و 93 در حوزه تامين مالي مسكن انجام داده اشاره كرده است كه اهتمام براي ايجاد بازار رهن ثانويه و افزايش وام نوسازي از جمله آنهاست.