دولت چهاردهم با کدام سیاست ارزی میتواند متغیرهای اقتصادی را تنظیم کند؟

فاز صفر اصلاحات ارزی

بررسی تجربیات نشان میدهد که چند نرخی بودن ارز بیش از آنکه آثار مثبتی مانند کنترل تورم داشته باشد، موجب شده منابع به جای حرکت به سوی فعالیتهای مولد، به یک منبع رانت تبدیل شوند.

دولت جدید در ماههای آتی و پس از انتخابات پیش رو، شروع به کار خواهد کرد.

به گزارش دنیای اقتصاد، یکی از چالشهایی که پیشتر «دنیایاقتصاد» به عنوان یکی از اولویتهای ۷ گانه دولت چهاردهم مطرح کرده بود، سیاست ارزی است. در سالهای اخیر، شکاف میان نرخ رسمی و غیررسمی ارز بیشتر شده و از سوی دیگر، به گفته مقامات، تعداد نرخهای ارز به ۷ فقره افزایش یافته است.

کارشناسان معتقدند که حرکت به سمت ارز تکنرخی میتواند بهعنوان فاز ابتدایی اصلاحات ارزی مدنظر قرار گیرد. شکاف میان نرخهای ارز، بستر مناسبی برای توزیع رانت و گسترش فساد را فراهم میکند و به گواه آمارها اعطای ارز ارزان برای کنترل تورم نیز موفق نبوده است. در این شرایط تحریمها نباید بهانه وجود ارزهای چندگانه باشد و اتفاقا در شرایط تحریمی، تکنرخی بودن ارز سپری برای حفظ ذخایر بانک مرکزی محسوب میشود. نکته دیگر اینکه علاوه بر حرکت به سمت ارز تکنرخی، باید شرایط برای اجرای سیاست ارز شناور مدیریتشده متناسب با واقعیتهای اقتصادی کشور ایجاد شود.

در روزهای گذشته، گزارشی با عنوان «هفت اولویت دولت چهاردهم» در «دنیای اقتصاد» منتشر شد که در آن اولویتهای سیاستگذاریهای دولت جدید بررسی شد. در حال حاضر یکی از این اولویتها اصلاح نرخهای متعدد ارز و تلاش برای تکنرخی کردن آن است. این گزارش به بررسی جزئیات این مسئله میپردازد. سیاست ارزی موضوعی است که آحاد اقتصادی و مردم عادی را تحتتاثیر قرار میدهد. از سوی دیگر، درآمدهای ارزی در ایران باید بهنوعی خرج شود، که اثر آن در بهبود رفاه خانوارها و همچنین سرمایهگذاری در زیرساختها مشاهده شود.

در حالیکه در سالهای گذشته، عمده درآمدهای ارزی، صرف سرکوب نرخهای بازاری از طریق ارزان کردن واردات و از طریق تزریق ارز در بازار شده است، اقتصاد ایران با بیماری چندنرخی شدن ارز روبهرو شده است.

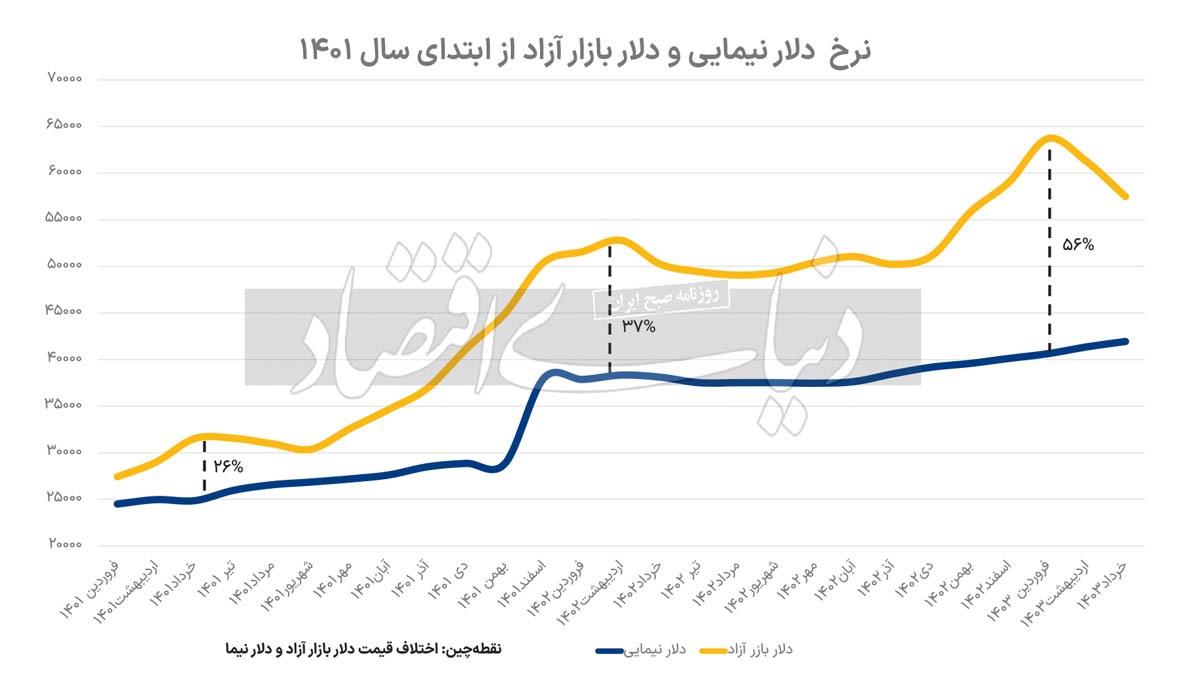

بررسیها نشان میدهد که در ماههای گذشته همزمان با افزایش نوسانات نرخ ارز در بازار آزاد، شکاف آن با نرخ ارز نیمایی به صورت قابلتوجهی افزایش یافته است. با وجود آنکه ارز نیمایی با اهدافی مانند کنترل تورم و تسهیل مبادلات بازرگانی به وجود آمد، در حالحاضر همانند سایر ارزهای دولتی به منشا ایجاد رانت تبدیل شده است. در سالهای گذشته نوسانات نرخ ارز موجب شده بسیاری از سیاستگذاران برای خنثی کردن آثار مخربی مانند افزایش انتظارات تورمی نرخهای مختلفی برای ارز تعیین کنند.

بررسی تجربیات این سالها نشان میدهد که چند نرخی بودن ارز بیش از آنکه آثار مثبتی مانند کنترل تورم داشته باشد، موجب شده منابع به جای حرکت به سوی فعالیتهای مولد، به یک منبع رانت تبدیل شوند. اصلاح دیر هنگام اختلاف نرخ ارز بازار آزاد و ارز نیمایی میتواند تبعات زیادی برای اقتصاد داشته باشد. به همین دلیل اقتصاددانان پیشنهاد میکنند فاز صفر (فاز طراحی) حرکت به سمت ارز تکنرخی باشد. ارز تکنرخی ارتباطی به وجود یا عدم وجود تحریمها ندارد و علاوه بر هدف گذاری برای تکنرخی کردن ارز، باید به سمت شناورسازی نیز حرکت کنیم.

ابزار سیاستگذاری بانک مرکزی

در اردیبهشتماه سال ۱۳۹۶ سامانه نظام یکپارچه ارزی که بهاختصار به آن ارز نیمایی گفته میشود آغاز به کار کرد. مهمترین هدف از پیدایش این سامانه، تسهیل در تبادلات تجاری واردکنندگان و صادرکنندگان و تامین ارز مورد نیاز آنها بود. نگاهی به تحولات نرخ ارز در سالهای گذشته نشان میدهد که این نرخ نوسانات زیادی تجربه کرده است. نوسانات نرخ ارز در ایران عمدتا تحتتاثیر شوکهای سیاسی و همچنین سیاستهای پولی کشور بوده است.

به عبارت دیگر حتی در زمانهایی که پای شوک سیاسی جدیدی در میان نبوده، قیمت دلار همانند کالاهای دیگر افزایش یافته است؛ بنابراین ارز نیمایی به وجود آمد که مبادلات تجاری ایران تحت تاثیر نوسانات اینچنینی قرار نگیرد. درباره نحوه تعیین قیمت نرخ ارز نیمایی میتوان گفت که نرخ ارز نیمایی کمتر از نرخ ارز بازار آزاد و بیشتر از نرخ ارز دولتی است که نوسانات کمی دارد.

در حالحاضر نرخ ارز نیمایی از طریق یک فرآیند توافقی بین عرضهکنندگان و تقاضاکنندگان در سامانه نیما و تحت نظارت بانک مرکزی تعیین میشود. این نرخ تحت تاثیر عوامل مختلف اقتصادی و بازار جهانی قرار دارد و با هدف مدیریت و ساماندهی بازار ارز و تخصیص بهینه منابع ارزی به کار گرفته میشود.

منشأ رانت و فساد

در سالهای گذشته عوامل مختلفی دست به دست هم داده و موجب شدهاند تا نرخ ارز زندگی مردم کشور را تحتتاثیر قرار دهد. از آنجا که افزایش نرخ ارز تاثیر زیادی در انتظارات تورمی دارد، در سالهای گذشته سیاستگذاران در تلاش بودهاند تا با ایجاد نرخهای مختلف ارز، از زهر افزایش نرخ ارز در بازار آزاد بکاهند. با این وجود در بسیاری از موارد اتخاذ سیاستهای اینچنینی چندان موفقیتآمیز نبوده و تبعات گستردهای برای اقتصاد داشته است.

یکی از مهمترین مشکلات، فساد و سوءاستفاده از این ارز توسط برخی از واردکنندگان است. هرچقدر که اختلاف میان نرخ ارز در بازار آزاد و نرخهایی مانند ارز نیمایی بیشتر شود، حاشیه سود بهرهبرداری از آن بیشتر شده و رقابت رانتجویان برای استفاده از آن افزایش پیدا میکند. بررسی تحولات قیمت نرخ ارز نیمایی و نرخ ارز بازار آزاد نشان میدهد همزمان با افزایش نوسانات ارزی، شکاف این دو نرخ نیز بیشتر شده است و در فروردین ۱۴۰۳ نسبت دلار نیمایی به دلار بازار آزاد به ۶۳ درصد رسید.

در چنین شرایطی برخی واردکنندگان، ارز ترجیحی را دریافت کرده و کالاهای غیرضروری یا کالاهایی با کیفیت پایین وارد میکنند یا حتی ارز را در بازار آزاد به فروش میرسانند و از مابهالتفاوت قیمتها سود میبرند. این مسائل منجر به عدم تحقق کامل اهداف دولت در کنترل قیمتها و حمایت از مصرفکنندگان شده است.

این شرایط در بورس نیز دردسرهایی به دنبال داشته است. در حال حاضر فعالان بازار سرمایه نیز از دو نرخی بودن ارز شکایت دارند. این نارضایتی میتواند دو عامل عمده داشته باشد. برای مثال برخی از شرکتها با دریافت ارز نیمایی برای خرید مواد اولیه محصولات خود، در تلاش هستند محصول نهایی را با قیمت بالاتر و نزدیک به قیمت دلار آزاد به فروش برسانند. بسیاری از اقتصاددانان معتقدند وجود رانت یکی از اصلیترین ویژگیهای چندنرخی بودن ارز است.

در حال حاضر وجود نرخ ارز نیمایی برای شرکتهایی که از قدرتهای بیشتری برخوردارند، رانت ایجاد کرده است. این در حالی است که تخصیص ارز لازم برای تهیه مواد اولیه شرکتهای کوچکتر در هالهای از ابهام قرار داد. به همین دلیل فعالان بازار سرمایه معتقدند تکنرخی بودن ارز میتواند گام بزرگی در ایجاد شفافیت در بازار سرمایه باشد. به صورت کلی میتوان گفت یکی از پیامدهای سیاست ارز ترجیحی، فشار بر منابع ارزی کشور است.

تخصیص مقدار زیادی از ارز به نرخ ترجیحی میتواند ذخایر ارزی کشور را کاهش دهد و در شرایط بحرانی، دولت را با مشکل کمبود ارز مواجه کند. همچنین، سیاست ارز ترجیحی باعث ایجاد دوگانگی در بازار ارز میشود که خود میتواند منجر به افزایش نوسانات ارزی و بروز بیثباتی در بازار شود. ارز ۴ هزار و ۲۰۰ تومانی یکی از نمونههای ارز ترجیحی در سالهای گذشته است که منابع ارزی ایران را تحت فشار قرار داده بود.

اما اصلاح ارز ۴۲۰۰ تومانی در اردیبهشتماه ۱۴۰۱ در ایران با هدف کاهش فساد، بهبود شفافیت اقتصادی و مدیریت بهتر منابع ارزی انجام شد. این اصلاحات، هرچند که منجر به افزایش قیمتها و فشار بر اقشار کمدرآمد شد، اما توانست برخی از معضلات ساختاری اقتصادی را بهبود دهد. به همین دلیل میتوان گفت ایجاد اصلاحات در وضعیت نرخ ارز میتواند به صورت کلی به سود اقتصاد تمام شود.

چه باید کرد؟

در هفتههای آینده انتخابات دولت چهاردهم آغاز خواهد شد و دولت جدید سر کار خواهد آمد. در این شرایط یکی از مواردی که باید مدنظر سیاستگذار قرار گیرد، اصلاح سیاست ارزی است. فاز صفر در اصلاحات ارزی به این معناست که سیاستگذار بپذیرد وجود ۷ نوع نرخ ارز برای یک اقتصاد، فسادآور، غیربهینه و رانتپرور بوده و باید به سمت کاهش شکاف نرخها حرکت کرد. باید توجه کرد که حتی در شرایط تحریمی نیز میتوان به سمت تکنرخی کردن ارز حرکت کرد و اتفاقا کاهش تعداد ارزها میتواند وضعیت را در زمان کمبود منابع ارزی بهبود دهد.

با توجه به تبعات چندنرخی بودن ارز، بسیاری از اقتصاددانان معتقدند باید اصلاحاتی در شرایط فعلی بازار ارز کشور انجام شود. نخسین گام برای چنین اصلاحاتی میتواند افزایش شفافیت در معاملات مبتنی بر ارز نیمایی باشد. به عبارت دیگر تمامی مراحل تخصیص و استفاده از ارز نیمایی باید به صورت شفاف و قابلپیگیری باشد. این مساله میتواند از سوءاستفادهها و رانتجوییها جلوگیری کند.

گام بعدی در این زمینه میتواند کاهش شکاف نرخهای ارزی و حرکت به سمت تکنرخی شدن ارز باشد. در واقع در بلندمدت، حرکت به سمت تکنرخی شدن ارز میتواند به تثبیت بازار و کاهش نوسانات کمک کند. این سوال وجود دارد که در سالهای اخیر، تزریق ارزهای ارزان چه اثری در کنترل قیمتها داشته است؟ آیا تورم کالاهای اساسی کنترل شده یا اینکه سیاستگذار دوباره مجبور به تخصیص ارز برای واردات کالاها به قیمت کمتر (مانند قضیه گوشت قرمز) شده است.

در حال حاضر در کشورهایی نظیر روسیه نیز که تحت شدیدترین تحریمها قرار دارند، سیاست نرخهای چندگانه ارز اجرایی نمیشود. از سوی دیگر، در جنگ تحریمها، ذخایر ارزی بانک مرکزی مانند مهمات است و هدر دادن این مهمات میتواند شرایط را برای روزهای آینده دشوار کند.