پرتفوی انتخابی بورسیها

این موضوع در اقتصادهای که تورم رکودی مزمن همانند اقتصاد ایران بسیار دیده میشود، بسیاری از فعالان بازار سرمایه توصیه میکنند که در چنین وضعیتهایی در کنار مدیریت سرمایه درست و اصولی با استراتژی منطقی اقدام به سرمایهگذاری و حتی مهاجرت بین بازارها کنند.

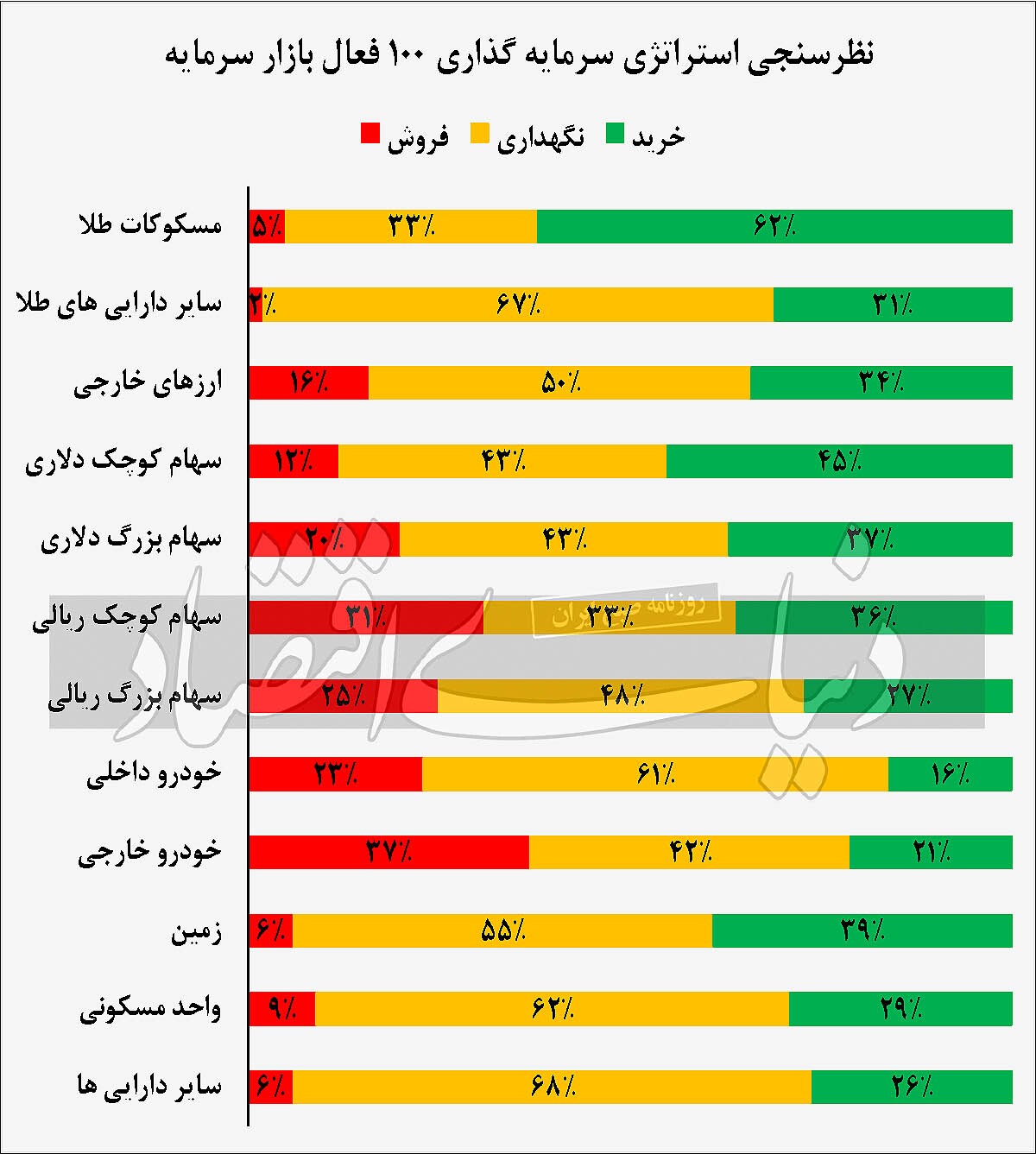

نظرسنجی از ۱۰۰کارشناس و فعال بازار سرمایه درباره استراتژی بهینه سرمایهگذاری در بازارهای دارایی نشان میدهد بهدلیل شرایط رکود تورمی کنونی، افراد با احتیاط وارد بازارها میشوند و اغلب بر نگهداری داراییهای خود تاکید دارند. به عبارت دیگر، در شرایط انتظارات تورمی بالا، آحاد جامعه به دنبال سرمایهگذاریهایی هستند که بتواند ارزش واقعی دارایی آنها را حفظ کند. در نتیجه بازارهایی برای سرمایهگذاری جذاب هستند که هزینه نگهداری پایینی دارند و فرصت شناسایی سود بهتری را در اختیار سرمایهگذار قرار میدهند. نتیجه این نظرسنجی نشان میدهد ۶۳درصد از شرکتکنندگان، خرید مسکوکات طلا را با توجه به ویژگی «پناهگاه امن داراییها» ترجیح میدهند. پس از طلا، خرید سهام کوچک دلاری بهدلیل همگام بودن با نرخ کالاهای اساسی جهانی و همچنین نوسانات نرخ دلار در ایران، پتانسیل رشد بهتری را نسبت به سهام کوچک و بزرگ ریالی دارند. در این میان تمایل به خرید و نگهداری برای سهام بزرگ دلاری بسیار دیده میشود که سود بیشتری را برای سرمایهگذاران در پیش دارد.

به گزارش دنیای اقتصاد، اگر بازار سرمایه را مانند یک جنگ تصور کنیم، تنها اشخاصی از این جنگ جان سالم به در خواهند برد که آمادگی لازم را برای وقوع هرگونه اتفاقی داشته باشند. سالانه افراد زیادی برای سرمایهگذاری و کسب سود وارد بازار سرمایه میشوند و طبق آمار نزدیک ۹۰درصد افراد با از دستدادن بخش قابلتوجهی از سرمایه خود، از بازار خارج میشوند و برای هرگونه جابهجایی یا مهاجرت بین بازارها برای سرمایهگذاری گارد دفاعی به خود میگیرند.

این موضوع در اقتصادهای که تورم رکودی مزمن همانند اقتصاد ایران بسیار دیده میشود، بسیاری از فعالان بازار سرمایه توصیه میکنند که در چنین وضعیتهایی در کنار مدیریت سرمایه درست و اصولی با استراتژی منطقی اقدام به سرمایهگذاری و حتی مهاجرت بین بازارها کنند.

بازار همیشه در حال نوسان است و در جهت خاص و قطعی حرکت نمیکند و این حرکات فقط در سه حالت خلاصه میشود: ۱- صعودی ۲- نزولی ۳- خنثی، بنابراین قدم اول در مواجهه با چنین وضعیتی این است که جهت بازار (روند) را تا حد امکان مورد سنجش قرار دهیم، بهطوریکه حتیالمقدور بتوان همبستگی نسبی که بین دو بازار دلار و طلا در ایران وجود دارد را در کنار خرید و فروش خودرو جای داد.

بهعبارت دیگر در زمانهایی که دادوستد خودرو یا املاک در فاز رکودی بهسر میبرد با جابهجایی بخشی از سرمایه خود به سمت بازرهای موازی همچون ارز و سکه یا حتی بازار سهام حد سود موردنظر خود را کسب کنند، اما این وضعیت در ایران که از اقتصاد تورمی در فضای رکودی رنج میبرد و توسط سیاستهای حاکمیتی قیمتها کنترل میشوند، نمیتوان بهراحتی فرآیند جابهجایی سرمایه را برای کسب سود بیشتر یا شناسایی سودهای بین بازار پیشگرفت؛ در واقع با وجود تورم بهصورت روزانه قیمتها در حال تجربه نوسانها بر مدار صعود هستند و در شرایط رکودی (که توان مالی مردم در سطوح پایینی قرار دارد) همگامشدن با چنین قیمتهایی حتی برای کالاهای اساسی و مصرفی بسیار دشوار است، از اینرو بسیاری از فعالان بازار سرمایهبر این باور هستند که درپیشگرفتن استراتژی نگهداری دارایی در شرایط تورم رکودی میتواند به حفظ سطح توان مالی افراد کمک شایانی کند، اما در صورتیکه مقوله تورم نیز ورود پیدا کند، در کنار نگهداری، امر خرید دارایی نیز برای حفظ ارزش داراییها یا حتی حفظ ارزش پول خود میتواند در بازه زمانی میانمدت و بلندمدت استراتژی مناسبی باشد، اما لازم به ذکر است که برداشت نادرست از این استراتژی میتواند منجر به اقدامات سودجویانه و سفتهبازی همچون احتکار یا خریدهای رانتی شود.

بهعبارت دیگر استراتژی دارای یک منطق، اصول و قوانین از پیشطراحی شدهاست؛ لذا شخصی که استراتژی ندارد و بر اساس احساسات، اخبار یا شایعات معامله میکند (احتکار و سفتهبازی) هیچیک از ویژگیهای سرمایهگذاری را در معاملات خود ندارد و درصورتیکه تعداد این دسته افراد زیاد باشند نوسانهای بسیار شدیدی را به بازار القا میکنند.

بنابراین میتوان رفتار سرمایهگذاران را در چنین شرایط اقتصادی ایران اینگونه توصیف کرد که سرمایهگذاری در بازارهای مالی به دو بخش سرمایهگذاری فعال و سرمایهگذاری غیرفعال تقسیم میشود. سرمایهگذاری فعال معمولا نیازمند آگاهی و دانش کافی برای تجزیه و تحلیل بازار است تا معاملهگر بتواند در بهترین زمان برای خرید یا فروش وارد عمل شود. باید توجه داشت هدف کلی سرمایهگذاری فعال فراتر رفتن از میانگین بازدهی بازار است. همین امر باعث میشود تا بسیاری از سرمایهگذاران در کنار معاملهگران در شرایط اقتصاد رکود تورمی ایران رفتار نسبتا یکسانی را از خود نشان دهند، بهطوریکه سرمایهگذاری فعال راهی برای سرمایهگذاری بر روی نوسانهای کوتاهمدت قیمتها در بین بازارهای موازی و رقیب است، از اینرو پیشگرفتن استراتژی نگهداری دارایی بسیار بهچشم میخورد. این اتفاق با بررسی نظرسنجی صورتگرفته از 100کارشناس و فعال بازار سرمایه نسبت به انتخاب استراتژی سرمایهگذاری برای خرید، نگهداری یا فروش داراییها با فرض اینکه موقعیت و شرایط برای تمامی داراییها یکسان و قابلاجرا باشد، قابللمس است.

به این ترتیب بسیاری بر این باور هستند که با توجه به شرایط حاکم بر بازارها، خرید مسکوکات طلا با توجه به ماهیت پناهگاه امنبودن آن با 63درصد نظرات، بیشترین آمار را برای خرید داشت. بعد از آن خرید سهام کوچک دلاری به دلیل همگامبودن با نرخ کالاهای اساسی جهانی و همچنین نوسانهای نرخ دلار در ایران، پتانسیل رشد بهتری را نسبت به سهام کوچک و بزرگ ریالی دارند.

در این میان نیز تمایل به خرید و نگهداری برای سهام بزرگ دلاری بسیار دیده میشود که درصد تغییرات بیشتری را برای سرمایهگذاران در پیش دارد، بهعبارتی سرمایهگذار تمایلی به خرید و فروش مکرر سهام ندارد و از اینرو با انجام بررسیهای اولیه اقدام به خرید سهام دلاری میکند که بهزعم او نیاز به پایش چندانی ندارد و در بلندمدت میتواند ضمن پایداری در جریان نقد عایدی برای سهام از افزایش قیمت مناسبی هم برخوردار باشد.

استراتژی؛ چراغ راه ثروتآفرین

همانطور که گفته شد شرایط تورمی منجر به خرید و در نهایت نگهداری دارایی موردنظر برای حفظ ارزش سرمایه میشود، لذا نگهداری ارزهای خارجی، زمین، خودرو داخلی، واحد مسکونی، سایر داراییهای طلا و در نهایت سایر داراییها به ترتیب میزان ریسک سرمایهگذاری که در طول زمان و هزینه نگهداری و استهلاکی که دارند، تمایل به نگهداری بالایی دارند. بهصورت کلی خرید دارایی و سرمایههای خارجی یا بهعبارتی کالاهایی که نرخ دلار بر آنها بهصورت مستقیم تاثیرگذار است بیشترین اقبال خرید را دارند و داراییهایی که فاقد استهلاک یا هزینه نگهداری هستند همانند زمین، واحد مسکونی و داراییهای طلا کمترین میزان تمایل بهفروش را دارد؛ زیرا نقش پناهگاه امن برای روزهای بحرانی مالی افراد بهحساب میآید.

این نظرسنجی تصویر شفافی از روندهای آتی تصمیمات سرمایهگذاران و حتی بسیاری از مردم که قصد حفظ ارز سرمایه خود را دارند در اختیار فعالان بازارها و سهامداران میگذارد که نتایج آن نشان از احتیاط و تردید در جهتگیری پولهای سرگردان یا درشت به داراییهایی است که هزینه نگهداری پایینی دارند و فرصت شناسایی سود بهتری را در اختیار قرار میدهند.

در این نظرسنجی از کارشناسان و فعالان بازار سرمایه میتوان اینگونه نتیجه گرفت که انتخاب استراتژی خرید و نگهداری با صرفنظر از بعد سودجویانه در میانمدت و دید بلندمدت میتواند در حفظ ارزش دارایی و حتی با انجام این کار بهصورت مقطعی به رشد سرمایههای شخصی نیز کمک کند و با سرعت کمتری از رشد افسارگسیخته تورم فاصله بگیرند. انتخاب استراتژی مناسب با توجه به ریسکپذیری و تخصص افراد در بازار سرمایه متفاوت خواهد بود و افرادی که توانایی در پیشگرفتن استراتژی را دارند، میتوانند قابلیت بهدست آوردن سودهای قابلتوجه را در سال۱۴۰۲ داشته باشند؛ اما در مجموع سال۱۴۰۲ سالگاوی (صعودی) است و انتظار یک بازدهی مثبت برای تمام صنایع بورسی و سایر بازارهای موازی وجود دارد که باعث میشود استراتژی خرید و نگهداری سهام (سرمایهگذاری پسیو)، موفق عمل کند.