مالیات حلقه مفقوده اقتصاد ایران

سوالی که اذهان تمام اقتصاددانان و برنامهریزان کشور و حتی افراد عادی جامعه ایران را به خود مشغول کرده آن است که چرا اقتصاد ایران بهرغم رتبه دوم منابع گازی پس از روسیه، مراحل توسعه یافتگی را طی نکرده است و همچنان جزء کشورهای درحال توسعه جهان میباشد؟ چرا ایران که رتبه سوم ذخایر نفت پس از ونزوئلا و عربستان را دارد، همچنان برای تامین بودجه دولتی، بایستی با فروش منابع خام، تامین مالی این حوزه را انجام دهد. آیا واقعا وجود منابع طبیعی برای کشورهایی مانند ایران بلا محسوب میشود یا پله پرتاب؟ عدم توسعهیافتگی در ایران نهادینه شده میباشد یا میتوان با تغییراتی ساختاری، موتورهای پیشران اقتصادی را روشن نمود؟

این قبیل سوالات را میتوان جزء سوالاتی دانست که توجه اقتصددانان را به خود معطوف میکند. توجه به نظام مالیاتی کشورها، یکی از حلقههای مفقوده عدم توسعهیافتگی اقتصاد ایران است که باید مورد واکاوی قرار دهد. مالیات هزینه اجتماعی است که افراد جامعه با در نظر گرفتن اهداف مختلفی آن را پرداخت میکنند. مالیات را میتوان ابزار اقتصادی قدرتمندی دانست که دو هدف اصلی تامین و توزیع مجدد را بر عهده دارد. از طرفی مالیات هزینههای دولتی را تامین مالی میکند و از طرف دیگر، درآمد افراد جامعه را بازتوزیع و بازتخصیص میکند.

دولت به دلیل ایجاد امکاناتی مانند امنیت، سازوکار اقتصادی و ... بخشی از درآمد حقوقبگیران و همچنین سود فعالیتهای اقتصادی را جهت ایجاد شرایط بهتر اقتصادی تحت عنوان مالیات میگیرد. در بخش دوم یعنی نقش بازتوزیعی، نظام مالیاتی کارا، ظرفیتهای مالیاتی را همراه با قوانین کارا و شفاف شناسایی و وصول عادلانه مالیاتها را با توجه به سطح درآمد، دارایی و ثروت مسیر میسازد.

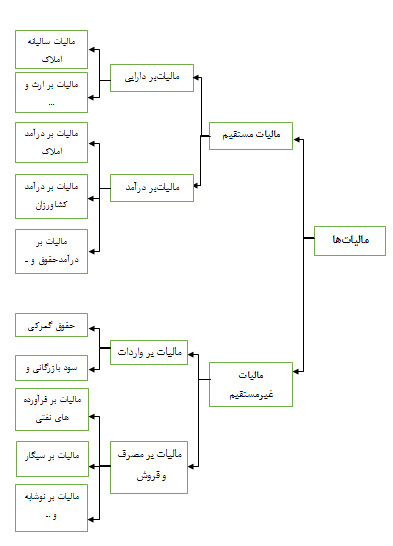

مالیاتها را میتوان به دو دسته مستقیم و غیرمستقیم تقسیمبندی نمود. مهمترین عناوین مالیات مستقیم را میتوان مالیات بر دارایی و مالیات بر درآمد دانست. از طرفی مالیاتهای غیرمستقیم شامل مالیات بر واردات و مالیات بر فروش میباشد که در نمودار زیر به تفصیل آمدهاند.

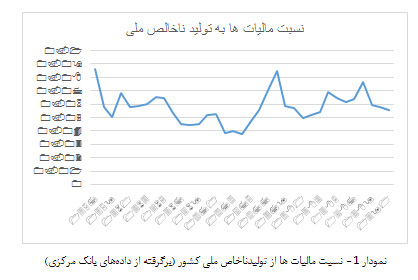

با نگاهی به نسبت مالیاتهای وصول شده به تولیدناخالص ملی کشور را در بین سالهای 1357 تا 1391، ملاحظه میگردد این نسبت بین کمی بیش از 8 درصد و کمی پایینتر از 4 درصد با میانگین تقریبا 6 درصد در نوسان است.

در ادبیات توسعه، یکی از شاخصهایی که به عنوان توسعهیافتگی مورد توجه قرار میگیرد، شاخص نسبت درآمدهای مالیاتی به تولیدناخاص ملی میباشد. متوسط منطقه چیزی در حدود 20 درصد میباشد و کشوری قابل توجهی مانند ترکیه نسبت 24 درصدی به خود اختصاص داده است که گویای عدم بهرهمندی از ظرفیتهای بالای مالیاتی در کشور و همچنین عدمتوسعهیافتگی کشور ایران میباشد.

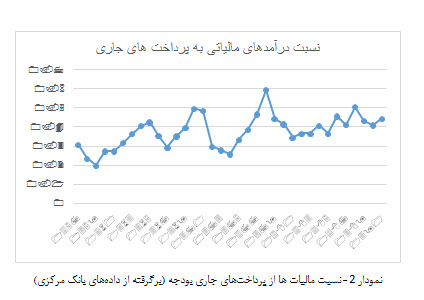

یکی دیگر از معیارها را نسبت درآمدهای مالیاتی به پرداختهای جاری در بودجه عمومی کشور را به نمایش میگذارد. اینجا جایی است که حداقل انتظار میرود هزینههای جاری کشور توسط مالیاتها تامین مالی شود اما همان طور که ملاحظه میگردد در سالهای ابتدایی انقلاب به دلیل نبود زیرساختهای لازم این مقدار کاهش مییابد و در سایر سالها این میزان زیر 50 درصد میباشد؛ به عبارتی درآمدهای مالیاتی حتی توانایی تامین هزینههای جاری کشور را نداشته است.

همان طور که ملاحظه میگردد، روند مالیاتستانی در ایران مناسب نیست. اندیشمندان این حیطه نیز موارد مختلفی را از عمده علل ایجاد مشکلات در مالیاتستانی میدانند. عواملی از قبیل ارتباط مستقیم بین مودیان مالیاتی و ماموران مالیاتی و فسادهای احتمالی ناشی از آن، عدم استفاده و ایجاد پایگاه دادهای مناسب و نرمافزارهای مرتبط با آن، عدم ایجاد فرهنگ مالیاتدهی در جامعه و نبود زیرساختهای مربوطه، گستردگی معافیتهای مالیاتی، قوانین و مقررات ناهمسو و سلیقهای عمل نمودن قوانین، عدم کارایی نظام تنبیه و تشویق نظام مالیاتی و ... را میتوان از جمله مشکلات نظام مالیاتی دانست.

فارغ از مشکلات و معضلات موجود در نظام مالیاتی کشور، آن چیزی که واضح و مبرهن است آن است که با توجه به ابعاد سیاسی، اقتصادی- اجتماعی و ... موضوع مالیاتگیری و با توجه به تقسیم قدرت بین ارکان مختلف نظام، مراحل اجرایی این موضوع تنها با همکاری بخشهای مختلف دولت میسر نیست و باید تمام ارکان نظام دست در دست هم با همدلی و همزبانی و همافزایی در راستای بهبود و انجام این جراحی خطرناک در اقتصاد ایران همت گمارند؛ مطمئنا جراحی سخت است هم نیاز به علم دارد، هم چاقوی جراحی مناسب و هم جسارت جراحی.

* علی قنبری معاون وزیر و عضو هیات علمی دانشگاه تربیت مدرس

![پوشش زنده؛ خیبر مقابل استقلال [ ۱ - ۱ ] / نیمه دوم](https://cdn.fararu.com/thumbnail/3z0Hun1512jq/n8cR18HtT0-LuUiNxwx9XyqnwgeMwsZcs5UvKHZvMWe_SSg4MuVz-kdZWi_tbXxtGpnDuIQXgvdU123Q0s5vz-jxXIqMeLxT61-GpGGaYrGWZ_InjITA8w,,/%D8%A7%D8%B3%D8%AA%D9%82%D9%84%D8%A7%D9%84+%D8%AE%DB%8C%D8%A8%D8%B1.jpg)