بررسی مرکز پژوهشهای مجلس راهکارهای ارتقای حکمرانی در حوزه ریال را تشریح کرد

حکمرانی با چشمان بسته

گردش مالی عمده اقدامهای تروریستی و مجرمانه اعم از قاچاق کالا، مواد مخدر و ارز و نیز فروش ارز صادراتی، خارج از ضوابط بانک مرکزی در نظام مالی کشور انجام میشود. با این حال حاکمیت خود را از ظرفیت اطلاعات قابلاستفاده از تراکنشهای بانکی مجرمانه محروم کرده است. بهعبارت دیگر میتوان گفت حکمرانی بدون بهرهبرداری حداکثری از اطلاعات مربوط به حوزه ریال، مشابه «حکمرانی با چشمان بسته» است.

حوزه ریال یکی از عرصههای حکمرانی است که در چند دهه گذشته کمتر مورد توجه سیاستگذاران اقتصادی کشور قرار گرفته است. ایجاد شفافیت اقتصادی، جلوگیری از اقدامات، فعالیتها و زمینههای فسادزا بهخصوص در حوزه پولی و ارزی و سالمسازی اقتصاد بهعنوان یک راهبرد بلندمدت برای سیاستگذاران اقتصادی در نظر گرفته شده است. کمتوجهی به راهبردهای جلوگیری از اقدامات و فعالیتهای فسادزا موجب شده است تا بهجای اقدامات کمهزینه پیشگیری، برای کشف این اقدامات هزینههای قابلتوجهی در فرآیند رسیدگی قضایی به اقتصاد کشور تحمیل شود.

دنیای اقتصاد در ادامه نوشت: نکته قابلتوجه این است که بخشی از فعالیتهای اشخاص حقوقی از طریق حسابهای شخصی اشخاص حقیقی انجام میشود. همچنین در سالهای اخیر، هزاران حساب بانکی در حال فعالیت، متعلق به اشخاص فوت شده و شرکتهای منحلشده بوده است. علاوه بر این بسیاری از گردشهای هزاران میلیارد ریالی با حسابهای کودکان خردسال یا اشخاص مسن درحال انجام است.

همچنین گردش مالی عمده اقدامهای تروریستی و مجرمانه اعم از قاچاق کالا، مواد مخدر و ارز و نیز فروش ارز صادراتی، خارج از ضوابط بانک مرکزی در نظام مالی کشور انجام میشود. با این حال حاکمیت خود را از ظرفیت اطلاعات قابلاستفاده از تراکنشهای بانکی مجرمانه محروم کرده است. بهعبارت دیگر میتوان گفت حکمرانی بدون بهرهبرداری حداکثری از اطلاعات مربوط به حوزه ریال، مشابه «حکمرانی با چشمان بسته» است.

نتایج بررسیهای بازوی پژوهشی مجلس نشان میدهد در سالهای اخیر بهویژه در سال ۹۸ زیرساختهای قانونی مهمی در خصوص تولید، تجمیع و استفاده از اطلاعات اقتصادی ایجاد شده است. همچنین بهرهگیری از ظرفیت اطلاعات تراکنشهای بانکی برای ارتقای حکمرانی در زمینههای مختلف اعم از نظام بانکی، اصلاح نظام مالیاتی و نیز مبارزه با پولشویی از اهم این فعالیتهای زیرساختی بوده است. استفاده از این زیرساختهای قانونی علاوهبر بهبود شفافیت اقتصادی، از فعالیتها و زمینههای فسادزا بهخصوص در حوزه پولی نیز میتواند جلوگیری کند.

در صورتی که قوانین و اصلاحات پیشنهادی به مرحله اجرا برسد و نظام تولید، تجمیع و تحلیل اطلاعات در حوزههای ذکر شده حاکم شود، حکمرانی اقتصادی بهویژه حکمرانی ریال میتواند به مرحله جدیدی از پیشرفت برسد. بررسیهای مرکز پژوهشهای مجلس، مهمترین اقداماتی را که باید در حوزه حکمرانی ریال در سه عرصه نظام بانکی و بانک مرکزی، نظام مالیاتی و نظام مبارزه با پولشویی صورت گیرد، بیان میکند.

مزایای تقویت حکمرانی

در سالهای اخیر به شیوه حکمرانی توجه بیشتری شده است. چنانکه در حال حاضر یکی از مهمترین برنامههای اقتصادی کشور تقویت حکمرانی در حوزه ریال است. منظور از حکمرانی در حوزه ریال آن است که حاکمیت از ظرفیتهایی که نظام پرداخت ریالی و اطلاعات موجود در تراکنشهای بانکی برای اداره کشور ایجاد میکند، استفاده کند. این امر مستلزم ایجاد و تکمیل زیرساختهای اطلاعاتی، قوانین و قواعد مناسب در نظامهای بانکی و مالیاتی و مبارزه با پولشویی است که به حاکمیت این امکان را میدهد که تراکنشهای خارج از نظام بانکی (انجام معاملات با اسکناس، ارز، سکه و ظهرنویسی چک) را محدود کند.

همچنین از اطلاعات هویتی، مکانی و اقتصادی فرستنده و گیرنده وجه در ارتباط با هر تراکنش بانکی مطلع باشد، در ارتباط با تراکنشهای با مبالغ بالا، دقیقا بداند هدف از انجام تراکنش چه بوده است و نیز بتواند با استفاده از اطلاعات به دست آمده در جهت دستیابی به حقوق عامه اعم از دریافت مالیات قانونی و همچنین جلوگیری از اقدامات مجرمانه (اعم از پولشویی و تامین مالی اقدامات تروریستی) و اعمال سوداگرانه پیگیریها و اقدامات لازم را انجام دهد.

از دیگر مزایای تقویت حکمرانی در حوزه ریال، شفافتر شدن فضای اقتصادی، افزایش ظرفیت سیاستگذاری و بهبود مدیریت اقتصادی کشور است. علاوهبر این، افزایش شفافیت اقتصادی به تسهیل نظارت بر فعالیتهای بانکها و موسسات مالی، جلوگیری از فرار مالیاتی و بهبود تراز بودجهای، فراهم کردن امکان اخذ مالیاتهای تنظیمی، مبارزه با فساد اقتصادی، مبارزه عملی با پولشویی در داخل کشور و تامین مالی فعالیتهای تروریستی و به دنبال آن افزایش امنیت ملی، اصلاح نظام حمایتی کشور بهمنظور کاهش اختلاف طبقاتی، کنترل و ساماندهی بازارها، مبارزه با قاچاق کالا و حمایت از تولید داخل کمک میکند و بالطبع منجر به اثربخشی بیشتر اقدامات در این حوزهها خواهد شد.

اقدامات صورت گرفته در جهت تقویت حکمرانی

در سالهای گذشته قوانین و مقررات متعددی در این حوزه توسط مجلس شورای اسلامی، دستگاههای مختلف دولتی، ستاد مبارزه با مفاسد اقتصادی، شورای عالی مبارزه با پولشویی، شورای پول و اعتبار تصویب شده است. قانون اصلاح قانون صدور چک، بند «ح» تبصره «۱۶» قانون بودجه سال ۹۸، قانون پایانههای فروشگاهی و سامانه مودیان، اصلاح قانون مبارزه با پولشویی و آییننامه اجرایی آن و دستورالعمل شفافیت تراکنشهای اشخاص، نمونههایی از تحولات قانونی و مقرراتی اخیر در حکمرانی ریال هستند که وظیفه اصلی ارکان حاکمیت، اعم از مجلس شورای اسلامی و نهادهای نظارتی، پیگیری اجرایی شدن آنها است. علاوه بر این موارد، استقرار نظام مالیات بر مجموع درآمد شخصی (PIT) میتواند نقش موثری در افزایش شفافیت اقتصادی داشته باشد.

موضوع قابلتوجه این است که حکمرانی در حوزه ریال نیازمند زیرساخت اطلاعاتی کامل، فراگیر، به روز و در دسترس در حوزههای مختلف، اعم از اطلاعات هویتی اشخاص حقیقی و حقوقی و ارتباطات آنها، اطلاعات اقتصادی اعم از شغل و درآمد، اطلاعات اقامتی، اطلاعات مالی و بانکی، اطلاعات داراییها و مبادلات آنها است. همچنین زیرساخت به اشتراکگذاری امن اطلاعات موجود بین ذینفعان و نیز استفاده از فناوریهای پیشرفته اعم از دادهکاوی، هوش مصنوعی، یادگیری ماشین جهت تحلیل و نتیجهگیری از انبوه اطلاعات موجود، امری لازم و ضروری است.

حوزههای مرتبط با تقویت حکمرانی

همه نهادهای اقتصادی کشور میتوانند به نوعی در ارتقای حکمرانی ریال در کشور موثر باشند؛ اما برخی از این نهادها مثل نظام بانکی، بانک مرکزی جمهوری اسلامی ایران، سازمان امور مالیاتی و مرکز مطالعات مالی کشور در حکمرانی ریال از اهمیت و جایگاه ویژهای برخوردار هستند. نظام بانکی کشور یکی از مهمترین بازیگران در حوزه حکمرانی پول و نیز مرکز اصلی گردش ریال است. علاوه بر این در میان مجموعه نهادهای موجود، نقش بیبدیلی بهخصوص در تولید، ثبت و به اشتراکگذاری اطلاعات تراکنشهای بانکی میان سایر نهادهای ذیربط دارد.

بانک مرکزی جمهوری اسلامی ایران نیز بهعنوان نهاد ناظر بر مجموعه تعاملات نظام بانکی کشور نظارت میکند و ضمن دریافت مطالعات دقیق عملیات بانکی و محاسبه شاخصهای نظارتی شبکه بانکی، نقش واسط را میان نظام بانکی و سایر نهادهای دریافتکننده اطلاعات شبکه بانکی ایفا میکند. سازمان امور مالیاتی نیز یکی از نهادهایی است که از اطلاعات تولید شده در نظام بانکی بهمنظور دستیابی به اهداف مالیاتی خود استفاده میکند. در صورتی که این اطلاعات در توالی زمانی و چارچوب مناسبی در اختیار سازمان امور مالیاتی قرار گیرد، امکان اخذ مالیات با حداقل هزینه، کمترین دخالت نیروی انسانی و نیز کمترین خطا برای سازمان امور مالیاتی فراهم خواهد شد.

مرکز اطلاعات مالی کشور یکی دیگر از نهادهای مصرفکننده اطلاعات تراکنشهای مالی است. این نهاد یکی از مهمترین نهادهای تامینکننده امنیت اقتصادی کشور است که مجموعهای از اطلاعات را از نهادهای گزارشدهنده مشمول قانون مبارزه با پولشویی دریافت و شاخص ریسک اشخاص را براساس آن محاسبه میکند؛ سپس براساس نتایج محاسبه شاخص ریسک اشخاص، مطابق ضوابط تعیینشده در این قانون با آنها برخورد میکند.

در سالهای اخیر با آشکار شدن اهمیت شفافیت اقتصادی، اقدامات اصلاحی قابلتوجهی بهخصوص از منظر زیرساختهای قانونی انجام شده است. بهطورکلی بهرهگیری از اطلاعات تراکنشهای مالی کشور بهدلیل بهبود شفافیت اقتصادی میتواند نقش موثری در پیشگیری از بروز فساد داشته باشد. طبق بررسیهای این گزارش، حکمرانی در حوزه ریال، لازم است حداقل در ۴ بخش پیگیری شود.

بخش اول مرتبط با دستگاههای حاکمیتی متولی سامانههای اطلاعاتی است. در این بخش باید سامانههای مرتبط با اطلاعات هویتی اشخاص حقیقی و حقوقی و ارتباطات آنها، اطلاعات اقتصادی اعم از شغل و درآمد، اطلاعات اقامتی، اطلاعات مالی و بانکی، اطلاعات داراییها و مبادلات آنها تکمیل شود و همچنین این اطلاعات بین دستگاههای ذیربط به اشتراک گذاشته شود. بخش دوم مرتبط با نظام بانکی است.

در این بخش ضمن حصول اطمینان از شناسایی کامل مشتریان بانکی و مسدود شدن حسابهای بانکی فاقد هویت مجاز معتبر، تمایز بین حسابهای تجاری (مرتبط با فعالیت شغلی) و حسابهای شخصی در بهرهمندی از خدمات بانکی، باید بین درگاههای پرداخت با اطلاعات اقتصادی و اقامتی دارندگان ارتباط برقرار شود و رویههای مبارزه با پولشویی رعایت شود. بخش سوم مرتبط با نظام مبارزه با پولشویی است.

در این حوزه باید ضوابط و مقررات مبارزه با پولشویی مبتنیبر تحلیل تراکنشهای مالی اجرا شود. بخش چهارم مرتبط با نظام مالیاتی-حمایتی است. در این حوزه باید رویههای محاسبه اصلاح شود و مالیات نیز گرفته شود. همچنین باید تخصیص بهینه درآمدهای مالیاتی با بهرهگیری از اطلاعات تراکنشهای مالی که بستری برای حمایتهای هدفمند و دقیق از خانوارهای نیازمند برای دولت نیز ایجاد میکند، صورت گیرد.

تجربه کشورهای موفق در حوزه حکمرانی پول ملی

از آن جهت که اطلاعات تراکنشهای مالی نقش مهمی در شکلگیری نهادهای نوین مبارزه با پولشویی و نظامهای پیشرفته مالیاتی کشورهای مختلف دارد، سیاستگذاری کشورهای مختلفی که در حوزه حکمرانی پول ملی فعالیت دارند، به دو حوزه «استفاده از اطلاعات تراکنشهای بانکی جهت مبارزه با پولشویی و تامین مالی تروریسم» و نیز «استفاده از این اطلاعات با اهداف مالیاتی» تقسیمبندی میشود.

در دهههای اخیر، نهادهای متولی مبارزه با پولشویی و فعالیتهای تروریستی و نهادهای مالیاتی در دنیا، به موازات پیشرفت فناوری و بهرهگیری از اطلاعات تراکنشهای مالی تولیدشده در نظام بانکی، گسترش چشمگیری داشتهاند.

سازوکار موجود در نظام مبارزه با پولشویی مبتنی بر ریسک بدین صورت است که در ابتدا اطلاعات تعاملات اقتصادی مشکوک را از مجموعه نهادهای گزارشدهنده دریافت میکند، سپس پس از تجزیه و تحلیل آنها، میزان و نوع ریسک تعاملات تخمین زده میشود؛ پس از این مرحله موارد پرریسک براساس نوع ریسک آنها برای بررسیهای دقیقتر به نهادهای ذیربط ارجاع داده میشوند.

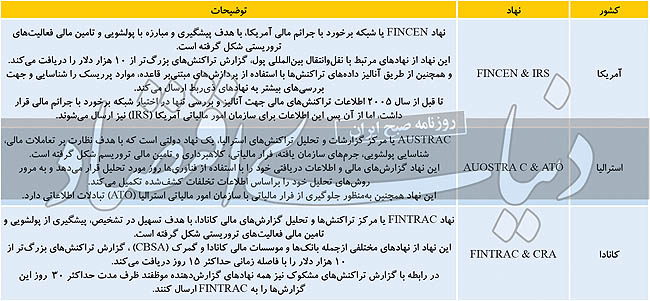

اطلاعات تراکنشهای بانکی علاوه بر نقش اساسی که در نظام مبارزه با پولشویی نوین دارد، برای اهداف مالیاتی نیز بهطور گستردهای مورد استفاده قرار میگیرد. در کشورهای مختلف دنیا قوانین دقیقی در این رابطه وجود دارد و همچنین نهادهای قدرتمندی برای این منظور شکل گرفته است. در گزارش مرکز پژوهشها تجربه کشورهای آمریکا، استرالیا و کانادا در استفاده از اطلاعات تراکنشهای مالی به همراه نهادهای ذیربط آورده شده است.

اقدامات لازم برای ارتقای حکمرانی

طبق بررسیهای این گزارش در بخشهای دستگاههای حاکمیتی متولی سامانههای اطلاعاتی، نظام بانکی، نظام مالیاتی و نظام مبارزه با پولشویی بهمنظور بهبود حوزه حکمرانی در حوزه ریال باید اقداماتی انجام شود.

از جمله اقدامات لازم در بخش دستگاههای حاکمیتی متولی سامانههای اطلاعاتی نخست، استقرار و تکمیل اطلاعات سامانههای موضوع آییننامه مبارزه با پولشویی و مورد بعدی، اشتراکگذاری دادهها بین دستگاههای حاکمیتی نظیر نظام بانکی، مالیات، سازمان ثبت احوال کشور، سازمان ثبت اسناد و املاک کشور و قوه قضائیه است.

در بررسیهای مرکز پژوهشها در بخش نظام بانکی در حوزه حکمرانی ریال به اقدامات متعددی اشاره شده است. تکمیل اطلاعات هویتی مشتریان بانکی و مسدود نمودن حسابهای فاقد کد شهاب، جلوگیری بانک مرکزی و بانکها و شرکتهای خدمات پرداخت از ادامه فعالیت پرخطر و غیرمجاز حسابهای بانکی و پایانههای فروش از جمله این اقدامات هستند. فعالیتهای غیرمجازی شامل یکسان نبودن مالک پایانه فروش و ذینفع آن، فعالیت حساب بانکی اموات و شرکتهای منحل شده یا ورشکسته است.

در ادامه موارد بهبود حکمرانی در بخش نظام بانکی میتوان از تفکیک حسابهای شخصی و تجاری مطابق قوانین کشور، اصلاح و تکمیل زیرساختهای بانک مرکزی بهمنظور دسترسی برخط به تراکنشهای درون بانکی و اصلاح دستورالعمل بانک مرکزی به نحوی که برای تراکنشهای تجاری محدودیتی ایجاد نکند، نام برد.

تنظیم سطح برخورداری از خدمات بانکی متناسب با پروفایل هویتی و اقتصادی مشتری و بهطور خاص محدود کردن تراکنشهای فیمابین حسابهای شخصی، ممنوعیت صدور چک شخصی در وجه حامل و لزوم درج اطلاعات پشتنویسی چک در سامانه صیاد، تکمیل اطلاعات هویتی، مالیاتی و مکانی دارندگان درگاههای پرداخت و مسدود نمودن درگاههایی که اطلاعات دارنده آن با حساب بانکی پشتیبان آن همخوانی ندارد یا در مکانی غیر از مکان مشخص شده فعالیت دارند، نیز از دیگر اقدامات لازم در این بخش است.

در نهایت، تبادل اطلاعات کلیه تراکنشهای بانکی به همراه کلیه اطلاعات خود اظهاری شده، با کمترین فاصله زمانی ممکن و مورد نیاز با سازمان امور مالیاتی کشور، واحد اطلاعات مالی و بانکی مرکزی در قالب فرمتهای مورد درخواست از دیگر اقدامات لازم در این بخش هستند.

اقدامات لازم بیان شده در حوزه نظام مالیاتی شامل اجرای قانون سامانه مودیان و پایانههای فروشگاهی جهت صدوراسناد استاندارد، تصویب قوانین مالیاتی مرتبط نظیر مالیات برمجموع درآمد اشخاص (PIT) و مالیات بر عایدی سرمایه (CGT) جهت ایجاد زیرساخت لازم برای استفاده از اطلاعات تراکنشهای بانکی و ساماندهی تراکنشهای شخصی است.

از دیگر اقدامات لازم در این حوزه، راهاندازی سامانه اظهار اطلاعات تراکنش ها، مجاز شدن سازمان امور مالیاتی به استناد به اطلاعات ارائه شده توسط اشخاص در ارتباط با خودشان جهت دریافت مالیات، تقاطع گیری بین اطلاعات مالیاتی اظهارشده و اطلاعات تراکنشهای بانکی دریافتی و همچنین ارسال اطلاعات اظهارنامههای مالیاتی و پرونده مالیاتی اشخاص حقیقی و حقوقی به اشخاص مشمول است.

همچنین در ارتباط با نظام مبارزه با پولشویی نیز به اقداماتی در این گزارش اشاره شده است. اقدام نخست، پیگیری اجرای قانون مبارزه با پولشویی و آییننامه اجرایی آن بهویژه استقرار نرمافزار کشف تقلب در بانکها و بانک مرکزی و همچنین گزارش معاملات و عملیات مشکوک و راهاندازی سامانههای ۱۶گانه توسط دستگاههای اجرایی مختلف است. اقدام بعدی استفاده از گزارشهای معاملات مشکوک ارسالی توسط بانکها و پیگیری حقوقی کیسهای کشف شده، بازخورد دادن به بانکها در ارتباط با گزارشهای ارسالی و رتبهبندی بانکها و نیز برخورد با بانکهایی است که اقدامات مجرمانه در آنها انجام شده و این تخلفات را گزارش نکردهاند.