آوار محدودیت دامنه نوسان بر اهرمیها؛ برای هم قد کردن بازار، سر اهرمیها را بریدند

باید دانست که چند صندوق اهرمی بالاترین ارزش معاملات روزانه را در اختیار دارند و به انزوا راندن آنها برابر با منزوی کردن کل بازار سرمایه است که کاهش ارزش معاملات را منتج میشود.

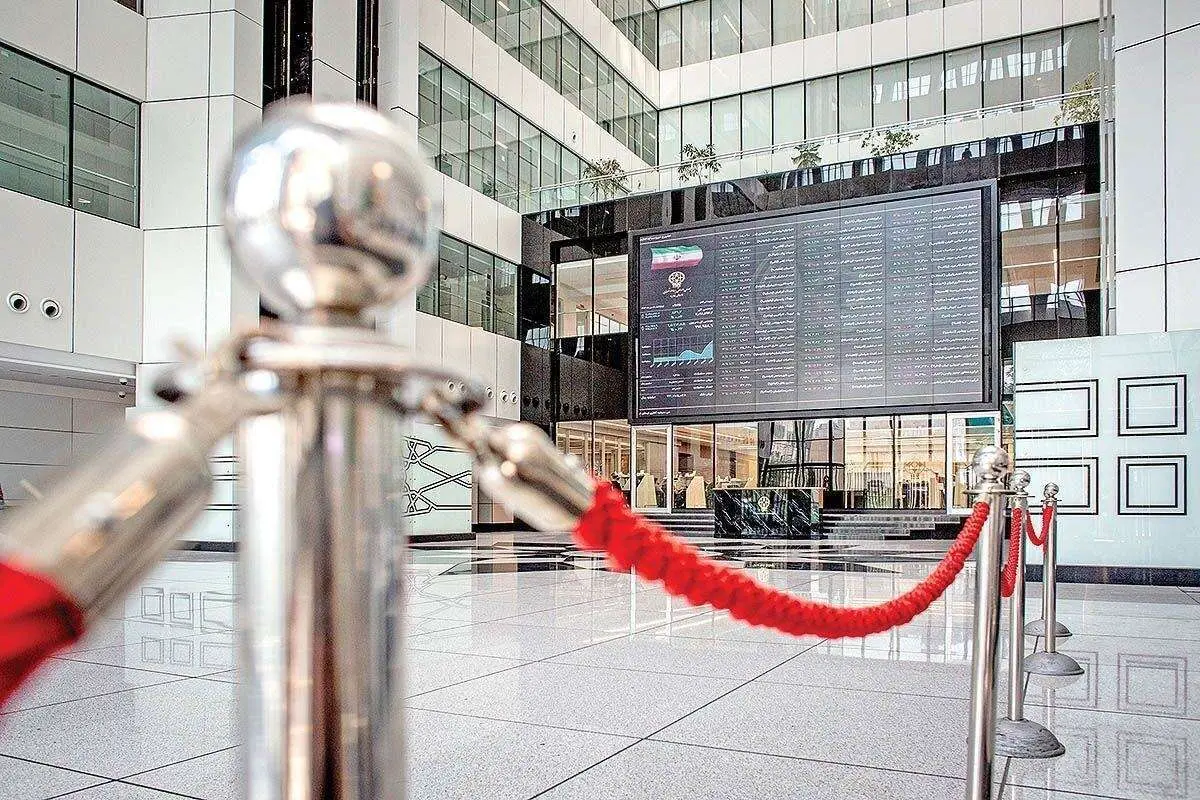

سازمان بورس از ۱۴ مرداد و در پی بروز هیجانات ناشی از برخی تحولات سیاسی و منطقهای، برای کنترل این هیجانات و حفظ منافع سهامداران، دامنه نوسان قیمت سهام را کاهش داد. در ادامه و با شهادت سید حسن نصرالله، اعمال این محدودیت دامنه نوسان شدیدتر از قبل دنبال شد. اما این کاهش دامنه نوسان چه تهدیدهایی را میتواند در بر داشته باشد؟

به گزارش اقتصاد آنلاین، به باور کارشناسان بازار سرمایه زمانی که وضعیت کلی بورس به تعادل بازگشت، تداوم اعمال محدودیت دامنه نوسان سهام شرکتها در بورس و فرابورس نقدشوندگی این بازار را تحت تاثیر قرار داده و خود به عاملی منفی برای بازار سرمایه تبدیل شد.

از سوی دیگر حجتاله صیدی رئیس جدید سازمان بورس در روز ۲۷ شهریور در حاشیه مراسم معارفه خود اظهار کرد: تغییر دامنه نوسان کاری نیست که به سرعت و با عجله انجام شود و باید بررسی بیشتری صورت بگیرد. تغییر در بورس را نباید شتابزده انجام داد و دامنه نوسان فعلا به همین شکل باقی میماند.

صبری که سبب شد مجددا ریسک سیستماتیک دیگری به بازار تحمیل شود و دامنه نوسان کل بازار به ۱ درصد تقلیل پیدا کند. اقدامی که به عقیده اکثر کارشناسان و با تکیه بر تجربیات گذشته، از پیش شکست خورده است و نمیتواند ضامن پرتفوی سهامداران باشد، به خصوص که این تحدید دامنه، ماهیت صندوقهای اهرمی را زیر سوال میبرد.

حال فارغ از این که تحدید دامنه نوسان تصمیم درست یا غلطی است، باید بررسی شود که این تحدید چه عواقبی را برای صندوقهای اهرمی به بار میآورد. باید متذکر شد که صندوقهای اهرمی به عنوان دماسنج بازار شناخته میشوند و افت و رشد آنها میتواند کلیت بازار را تحت تاثیر خود قرار دهد.

صندوق اهرمی به عنوان ابزاری به بازار اضافه شده است که بتواند ریسک بخشی از سبد را افزایش دهد! اما چطور ممکن است که دامنه نوسان دارایی پایه صندوق اهرمی یعنی سهام، با صندوق اهرمی یکسان و روی ۳ درصد و بعد از آن روی ۱ درصد تنظیم شود؟

قبل از شهادت سید حسن نصرالله و در بازار صعودی که سهام رشد روزانه ۲ تا ۳ درصدی داشتند، NAV اهرمیها ۴ تا ۶ درصد افزایش مییافت ولی قیمت آنها نمیتوانست بیشتر از ۳ درصد رشد کند! این سبب میشد که این گروه دچار حباب منفی شده و جذابیت خود را از دست میدادند. حال که دامنه نوسان به ۱ درصد کاهش پیدا کرده است، جذابیت اهرمیها بیش از پیش از بین رفته است. این اتفاق و ناهماهنگی چه پیامدهایی را میتواند داشته باشد؟

پیامدهای محدودیت اهرمیها

اولین محدودیتی که این تقارن دامنه نوسان ایجاد میکند به همان NAV اهرمیها بر میگردد. ارزش خالص دارایی سهام اهرمی سریعتر از قیمت بازار آنها رشد میکند. این اختلاف میتواند منجر به کمارزش شدن سهام اهرمی نسبت به عملکرد واقعی آنها شود.

از سوی دیگر، چون قیمت نمیتواند به اندازه افزایش NAV رشد کند، قیمت سهام ارزش واقعی آن را نشان نمیدهد و واضحا اقبال به این صندوقها کاهشی میشود. سرمایهگذارانی که در موقعیتهای اهرمی قرار دارند نمیتوانند بهطور کامل از رشد بالقوهای که اهرم ایجاد میکند به دلیل محدودیت رشد قیمت بهرهمند شوند.

باید دانست که چند صندوق اهرمی بالاترین ارزش معاملات روزانه را در اختیار دارند و به انزوا راندن آنها برابر با منزوی کردن کل بازار سرمایه است که کاهش ارزش معاملات را منتج میشود. محدودیتی که احتمالاً به منظور جلوگیری از نوسانات شدید و هیجانات اعمال شد، اما به طور ناخواسته کارایی بازار بهویژه اهرمیها را مختل کرده است.

در آخر باید گفت اگر تصمیم به حفظ دامنه نوسان ۳ درصدی و یا ۱ درصدی دارید، دامنه اهرمیها نباید ۳ یا ۱ درصد باشد! یا اهرمیها را تعطیل کنید یا دامنه دو برابری نسبت به دارایی پایه یعنی سهام برای آنها لحاظ کنید. البته رئیس جدید سازمان بورس متعقد است که نباید شتابزده عمل کرد. اما به نظر میرسد تعیین تکلیف دامنه نوسان زمانی به مراتب کمتر از اعمال سایر سیاستها را میطلبد. اگر تصمیمگیری در تغییر دامنه نوسان بیش از یک هفته زمان لازم داشته باشد، پس اجرای اولویتهای سازمان بورس به دهها سال زمان نیاز خواهد داشت.