تابستان بازار سهام از دوربین ۲۰۰ فعال و تحلیلگر رصد شد

رنگ انتظارات بورس مرداد

نظر سنجی انجامشده از ۲۰۰ فعال و تحلیلگر بازار سرمایه نشان میدهد که در مردادماه، سهام ریالی و کوچک از اقبال بیشتری برخوردار خواهند بود. به این ترتیب چند سناریو پیش روی بازار در دومین ماه تابستان خواهد بود: اولا، سهمهای دارای همبستگی ضعیفتر با دلار رشد کنند، اما شاخص افزایش چندانی نداشته باشد.

نظرسنجی از ۲۰۰فعال و تحلیلگر بازار سرمایه مبنی بر سنجش انتظارات بورسیها در مرداد نشان میدهد که تمایلات و اقبال بورسیها به سمت سهام ریالی و کوچک بیشتر خواهد بود. براساس نتایج این نظرسنجی، دو سناریو برای آینده بازار سهام مطرح است.

به گزارش دنیای اقتصاد، اول اینکه سهمهای غیردلاری رشد بیشتری را تجربه کنند؛ اما بهدلیل اینکه شاخص کل بورس، متاثر از سهام بزرگ دلاری است، افزایش کمدامنهای را ثبت کند. سناریوی دوم این است که اخبار منفی مجددا در بازار سرمایه حاکم شود و روند کلی بازار سهام را مجددا بر شیب نزولی هدایت کند.

حال با توجه به نظرسنجی انجامشده و تمایلات بالای سرمایهگذاران به سهام ریالی کوچک و متوسط به نظر میرسد احتمال تحقق سناریوی اول برای دومین ماه تابستان سال جاری بیشتر است. یعنی شرکتهای بورسی با ارزش بازار کمتر و کم تاثیرگذار بر شاخص کل، بیشتر مورد توجه قرار خواهند گرفت؛ در نتیجه محتمل است در ماه جاری شاخص کل هموزن در مقایسه با شاخص کل، رشد بیشتری را ثبت کند.

نظر سنجی انجامشده از ۲۰۰ فعال و تحلیلگر بازار سرمایه نشان میدهد که در مردادماه، سهام ریالی و کوچک از اقبال بیشتری برخوردار خواهند بود. به این ترتیب دو سناریو پیش روی بازار در دومین ماه تابستان خواهد بود: اولا، سهمهای دارای همبستگی ضعیفتر با دلار رشد کنند، اما شاخص افزایش چندانی نداشته باشد.

دوما، اخبار منفی مجددا در بازار جاری شده و روند کلی بازار منفی باشد. به نظر میرسد احتمال تحقق سناریوی اول برای مرداد ماه بیشتر است. یعنی سهمهایی خواهیم داشت که رشد میکنند، اما کلیت بازار در فاز رکودی باشد.

شاخص هموزن، قطبنمای تابستانی بورس

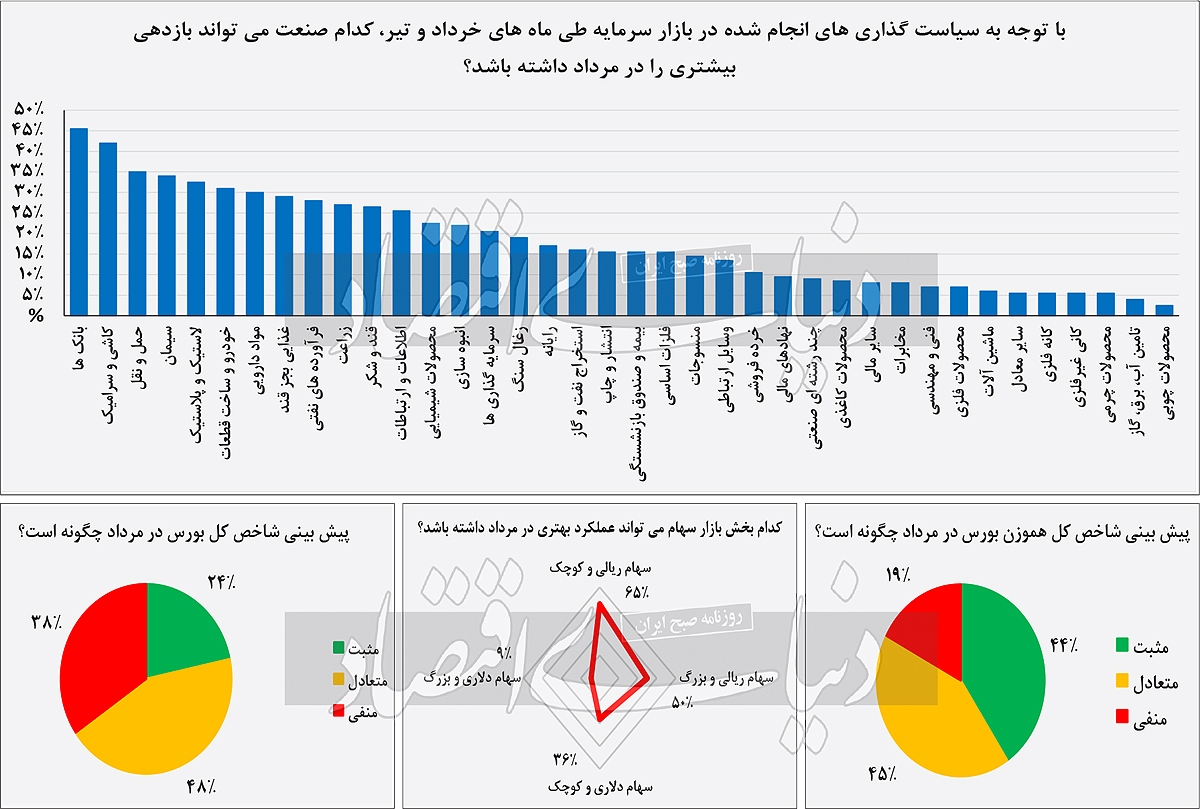

نظرسنجی انجامشده از ۲۰۰ فعال و تحلیلگر بازار سرمایه توسط «دنیای اقتصاد»، مبنی بر اینکه کدام بخش از بورس تهران میتواند عملکرد بهتری را در این ماه از سال داشته باشد، نشان میدهد سهام ریالی کوچک با ۶۵ درصد تمایلات توان بیشترین رشد و جبران عقبماندگیهای اخیر خود را داشته باشند. در مرحلههای دوم و سوم نیز به ترتیب سهام ریالی بزرگ و سهام دلاری کوچک با ۵۰ و ۳۶ درصد، بیشترین آرا را به خود اختصاص دادند.

سهام دلاری بزرگ نیز به دلیل داشتن ریسکهایی همچون تاثیرپذیری از بازار جهانی، نرخ دلار، صادرات و واردات مواد اولیه که همبستگی بالایی با شرایط تحریمی دارد، در این برهه زمانی تمایلات سرمایهگذاری و در نهایت رشد محدودتری نسبت به سایر بازار دارند. این موضوع با نظرسنجی انجامشده در این مورد که کدام صنعت توان رشد بیشتری دارد نیز قابل استنباط است که صنایع ریالی و داخلی در رتبههای نخست قرار دارند.

در ادامه به دلایل اقتصادی، سیاسی و ریسکهای ذکرشده، انتظارات روند آتی شاخص کل بر این است که تغییرات این نماگر اصلی تالار شیشهای متعادل و با رنج منفی خواهد بود و نوسانات مثبت محدودتری را تجربه خواهد کرد. اما با توجه به اینکه تمایلات به سهام کوچک و متوسط ریالی ایجاد شده، پیشبینی روند مرداد شاخص کل هموزن که نمای بهتر و دقیقتری را از کلیت بازار به نمایش میگذارد و تمامی نمادهای بازار سهام نیز در یک ترازو با ارزش یکسان و موزونشده قرار میگیرند، بیانگر این است که متعادل و با رنج مثبت پیش خواهد رفت و تغییرات منفی این دماسنج محدودتر خواهد بود.

به این ترتیب با توجه به نتایج بهدستآمده از این نظرسنجی پیشبینی ماهانه، انتظار میرود بورس اوراق بهادار تهران ماه متعادلی را در پیش داشته باشد و نمادهای شاخصساز نیز با وجود تاثیر بالا بر بازار، سودهای میانمدت قابلتوجهی عاید سرمایهگذاران نکنند و صرفا برای موجسواران بازار سهام جذاب به نظر برسند.

علاوه بر این، در ماه جاری دست سفتهبازان احتمالا نسبت به نوسانگیری و جابهجایی پول درشت در میان چند نماد بزرگ و پرنوسان محدودتر شود و ریسک حضور این نوع از پولها در سهام کوچکتر افزایش یابد؛ لذا تغییرات قیمت بسیاری از نمادها نیز متعادل در نظر گرفته میشود.

در حال حاضر دولت و به طور خاص بانک مرکزی سیاست تثبیتی برای کنترل قیمتها در پیش گرفتهاند. این سیاست تثبیت بیش از هر چیز بر کنترل قیمت دلار و ارز تاکید دارد. در واقع بانک مرکزی به جای مدیریت نرخ در قالب سیاستهای کنترل تورم و کاهش آن و افزایش تولیدات و به تبع آن صادرات شرکتها، سعی میکند نرخ دلار را در محدوده بسیار باریک و خاص ۴۸ هزار تومان تا ۵۰ هزار تومان در بازار آزاد کنترل کند.

البته شایان ذکر است که نرخ ارز در بازار آزاد از نگاه بانک مرکزی کمی پایینتر از قیمت فعلی معاملهشده در بازار است. به این ترتیب بانک مرکزی در مورد سایر مسائل و بازارهایی که باید مدیریت کند نیز همین رویکرد را دارد که با کنترل و دست بردن در سازوکار بازار، آن را به صورت مقطعی کنترل یا شارژ کند.

در شرایط کنونی وضعیت اقتصادی ایران که دارای نقدینگی و نرخ تورم بالایی است و با تحریمهای بسیاری دستوپنجه نرم میکند، در ظاهر بورسیها نیز مشابه سایر بازارها طرفدار تورم و رشد نرخ ارز هستند که همگام با رشد متغیرهای اصلی اقتصاد و قیمتها از آربیتراژ آن سود کسب کنند. اما واقعیت چیز دیگری است. سرمایهگذاران در بازارهای دیگر نیازی به جنگ و دعوا برای حفظ منافع خود ندارند.

در واقع وقتی دلار گران میشود، دارندگان دلار، طلا، خودرو، ملک و ... به صورت خودکار شاهد رشد قیمت دارایی خودشان هستند. اما در بورس اینچنین نیست. دولت و طرفداران نظارت آهنین چندان به مالکیت شرکتی اعتقادی ندارند؛ لذا در اولین گام، ارز ناشی از صادرات بسیاری از شرکتهای دلاری، و در مرحله دوم نرخ فروش محصولات در بازار داخلی را کاملا در اختیار دولت میدانند؛ لذا زمانی که دلار گران میشود، صدایی از مالکان بازارهای دیگر بلند نمیشود، اما سهامداران مجبور هستند به دلیل زیانسازی نمادهای صادراتمحور یا نمادهایی که تحت تاثیر قیمتگذاری دستوری هستند، برای کنترل ارزش دارایی خود واکنشهایی نشان دهند؛ به طوری که با ادامهی این سیاست تثبیت، میتواند در گذر زمان منجر به تعطیلی بسیاری از صنایع یا کاهش سود آنها شود. درست یا غلط، بسیاری از صنایع در شرایط ثبات توان رقابت با رقبای خارجی ندارند.

از طرف دیگر سیاست گران کردن نرخ انرژی برای صنایع باعث شده است به مرور تولید، خصوصا تولید صادراتیها، افت کند؛ لذا در میانمدت این احتمال وجود دارد که ما شاهد افت درآمد ارزی غیرنفتی خواهیم بود که با سیاست تثبیت در مغایرت است. برطرف کردن کسری بودجه از طریق گران کردن انرژی نسبت به نُرم جهانی و افزایش شدید مالیات و سایر هزینهها میتواند در یک برهه یک تا ۳ ساله منجر به کاهش چند ده درصدی درآمدهای غیرنفتی ارزی شود.

بانکیها در واچلیست

با توجه به نظرسنجی انجامشده از مجموع ۲۰۰ فعال بورس، تحلیلگر و کارشناس بازار سرمایه به منظور بررسی و پیشبینی وضعیت عملکرد صنایع بازار سهام در مردادماه و همچنین رفتار شاخصهای اصلی بازار، وضعیت نسبتا رکودی در معاملات به نسبت فصل بهار و تیرماه بیشتر به چشم میخورد.

بررسیها روی سایت کدال نشان میدهد که گروههای فلزات، سیمان، دارو، غذاییها، کانیهای غیرفلزی، خودروییها، برخی نرمافزاریها، قطعهسازی غیر از زیرمجموعه خودرو و خساپا، کاشی، زغال سنگ، و برخی پتروشیمیهای پاییندستی گزارشهای خوبی را منتشر کردند. در این بین شوینده و لاستیک عملکرد بسیار خوبی در بهار به ثبت رساندند. لاستیک و پلاستیک به دلیل ثبات نسبی در نرخ مواد اولیه و افزایش نرخ فروش توانسته است در میان ۵ صنعت برتر نظرسنجی پیشبینی عملکرد ماهانه مرداد قرار گیرد.

حال با توجه به سیاست تثبیتی و کنترلی درپیشگرفتهشده، تداوم ثبات در نرخ ارز میتواند صنعت لاستیک و پلاستیک و همچنین صنعت شوینده را با رونق روبهرو کند. حال با توجه به سیاستگذاریهای انجامشده در بازار سرمایه طی ماههای خرداد و تیر و رفتوبرگشتهای اخبار در مورد نرخ گاز که همچنان ادامهدار است، نمادهایی که مورد توجه بسیاری از معاملهگران حقیقی بودند بیش از آنکه به نرخ خوراک گاز پتروشیمیها ربط داشته باشند، به دلیل آرامتر شدن فضای بازار گروه بانکی، با محوریت نمادهای کوچک و متوسط این گروه بودند. این نتیجه در نظرسنجی ماهانه «دنیای اقتصاد» نیز چنین بوده که صنعت بانکیها با حدود ۴۵ درصد نظرات، احتمال بیشترین بازدهی نسبت به سایر صنایع را داشته باشد.

تصمیم جدید قانونگذار بورسی

سازمان بورس ناشران را ملزم کرده است که آثار ناشی از قیمتگذاری دستوری و عدمالنفعهای ناشی از آن را در گزارشهای تفسیری مدیریت برای هر دوره که گزارشگری میکنند، افشا کنند. هدف سازمان بورس از این اقدام ثبت و ضبط سوءاثر قیمتگذاری دستوری در مورد هر یک از شرکتهای بورسی و در نهایت احتمالا جمع شرکتهای پذیرفتهشده در بورس است. به این ترتیب میتوان متوجه مداخلههای دولتی و قیمتگذاری دستوری و تاثیرات آن بر شرکتهای پذیرفتهشده در بورس شد.

به عقیده کارشناسان احتمالا اعداد و ارقام مربوط به این موضوع و مقایسه آن با درآمد، سود و ارزش شرکتها نتایج جالبی خواهد داشت و از این رو بسیاری از سرمایهگذاران معاملات خود را دست به عصا پیش میبرند.

همچنین حضور ثبات نسبی درنرخهای ارز و عدم انتشار اوراق توسط دولت از ابتدای سال ۱۴۰۲ تا کنون میتواند تمایلات را به سمت صنایع ریالی کوچک و بزرگ و همچنین برخی نمادهای دلاری کوچک سوق دهد تا سهامداران از تغییرات ناگهانی نرخ دلار و تاثیرپذیری سهام صادراتی در امان بمانند.

از دلایل دیگر نیز میتوان به مسائل سیاسی و اقتصادی بینالمللی ایران اشاره کرد که به خاطر عدم انتشار اخبار منفی از سوی پولهای بلوکشده ایران در سایر کشورها، تحریمهای کالایی، تحریمهای نظامی و به ویژه مسائل صادرات و واردات اشاره کرد که روآوری به صنایع غیردلاری و متوسط ممکن است در مرداد افزایش یابد و بازار یک روند نسبتا متعادلی را با افتوخیزهای زیادی در پیش داشته باشد.

بورس تابستانی در دو سناریو

به این ترتیب در حال حاضر ترس و دلهره و به ویژه نااطمینانی از بورس در بازار فروکش کرده است. اما این به معنی رشد بازار سهام نیست، زیرا روند ارزش معاملات خرد بورس در فاز رکودی قرار دارد و برآیند خالص تغییر مالکیت بسیاری از نمادها و صنایع بورسی با خروج پول سرمایهگذاران خرد (حقیقیها) همراه است که نشان از رکود معاملاتی قوی در بورس اوراق بهادار تهران دارد. میتوان دو سناریو برای مرداد انتظار داشت. در سناریوی اول میتوان انتظار داشت سهمهای دارای همبستگی ضعیفتر به دلار رشد کنند، اما شاخص افزایش چندانی نداشته باشد.

شرط تحقق این سناریو، عدموقوع اخبار منفی از جنسهای مختلف همچون قانونگذاری، بازار جهانی، نرخ دلار و امثال آن است. در سناریوی دوم این احتمال وجود دارد که اخبار منفی مجددا در بازار جاری شود و همین باعث میشود روند کلی بازار منفی باشد. به نظر میرسد احتمال تحقق سناریوی اول برای مردادماه بیشتر است. یعنی ما سهمهایی خواهیم داشت که رشد میکنند، اما کلیت بازار نوسان شدیدی را تجربه نخواهد کرد.