شکست دوباره برنامهریزان بورس تهران

معاملهگران از معاملات آتی خرداد هم استقبال نکردند.

معاملات آتی باز هم شکست خورد. ۱۷ خرداد، سه نماد برای معاملات آتی سهام رونمایی شد. در ۶ روز کاری سقف معاملات انجامشده ۲۰ مورد بود که نشان میدهد این سیاست بورس تهران مجدد با شکست مواجه شده است.

به گزارش هممیهن، اگرچه مسئولان بورس سعی میکنند این شکست را به کمسوادی معاملهگران و نداشتن اطلاع از این نوع معاملات نسبت دهند، اما حضور معاملهگران بزرگ حقوقی این فرضیه را رد میکند. به این ترتیب آنچه بهعنوان ناکامی این معاملات میتوان ذکر کرد، امکان دستکاری قیمتی است که از سال ۱۳۸۸ مطالعه و راهاندازی معاملات آتی سهام کلید خورده و تا امروز سه بار این طرح اجرایی شد. در سال ۱۳۹۷ و ۱۴۰۰ معاملات آتی سهام با بیتوجهی سرمایهگذاران بورسی همراه شد. مدیران بورسی ثقیل بودن مباحث سهام آتی را عامل عدم استقبال آن دانستند. این در حالی است که کارشناسان بورسی عوامل دیگری را بر میشمارند. قابلیت دستکاری قیمت روی این نمادها، نبود ساختار لازم در بورس، کمبود آموزش و بدسلیقگی در انتخاب سهام را از جمله عوامل شکست این طرحها میدانند. مدیران بورسی در حالی از بدفهم بودن اینگونه ابزارها سخن میگویند که در بازار سرمایه ایران حقوقیهای بزرگی با ردهبندیهای جهانی وجود دارند و معاملات آتی یا به اصطلاح فیوچرز امری ناشناخته برای آنها نیست.

بورس تهران از سال ۱۳۸۸ دست به ابتکاری زد تا به اصطلاح بورس را با ابزارهای نوین آشنا کند. این ابتکار، قرارداد آتی سبد سهام بود؛ طرحی که بعد از حدود ۱۰ سال بعد عملیاتی شد و در چندین نوبت ارائه، ولی شکست خورده و با استقبال سرمایهگذاران بورس همراه نشد. ابزارهایی مانند «اختیار معامله»، «اختیار فروش تبعی» و «آتی تک سهم» به بازار سرمایه ارائه شدهبود، ولی منفعتی برای سهامدار و بورس نداشت.

این شکست را میتوان به چندین عامل ربط داد. مهمترین علت، فاصله داشتن مدیران بورسی از فضای عمومی و اصلی بازار سرمایه است. عامل بعدی را میتوان به بالابودن احتمال دستکاری در آن دانست. اما مدیران بورسی عامل شکست طرح را به پیچیدگیهای آن و مسئله آموزش ربط میدهند. هرچند که نمیتوان منکر این مسئله شد که طرحهایی با نامهای ثقیل حتی برای تلفظ، چندان با اقبال همراه نمیشود، ولی سوال اساسی این است که چرا بسترسازی لازم در این خصوص انجام نشده است. اگر مشکل کمبود آموزش سرمایهگذاری است، از سال ۱۳۸۸ تا امروز زمان کافی برای از بین بردن این ناآگاهی وجود داشت، ولی ظاهراً موضوع آموزش فراموش شده بود. نکته مهمتر اینکه اگر سرمایهگذاران حقوقی و خرد از معاملات آتی سهام سررشته ندارند، چرا حقوقیهای تحصیلکرده در بازارهای مالی به این معاملات توجهی نشان نمیدهند؟ آیا آنها نیز به دلیل پیچیده بودن، قادر به خرید آن نیستند؟ آیا حقوقیهای فعال در بازار سرمایه، دارای هوش مالی در سطح مدیران بورس تهران نبوده و نمیتوانند مشتریان خود را به این امر سوق دهند؟ یا مشکل جای دیگری است؟

معاملات آتی چیست؟

قرارداد آتی سبد سهام (که در بازارهای جهانی به نام فیوچرز از آن نام میبرند) به زبان ساده قراردادی است که فروشنده تعهد میکند در سررسید تعیینشده، سبد پایه را به قیمتی که در زمان انعقاد قرارداد تعیین میشود، بفروشد و در مقابل خریدار متعهد میشود آن سبد پایه را در تاریخ سررسید خریداری کند. هدف اصلی فیوچرز پوشش ریسک و سفتهبازی (به معنی مثبت آن یعنی کسب سود از دادوستد در همه بازاهای مالی) است.

قراردادهای فیوچرز جزو ابزارهای مشتقه مالی هستند که خریدار را به خرید و فروشنده را به فروش دارایی پایه با قیمت مشخص و در تاریخ معینی در آینده موظف کرده و این امکان را برای سرمایهگذاران فراهم میکند که از تغییر قیمت اوراق بهادار، کالاها یا ابزار مالی در هر جهتی، چه خرید و چه فروش، با استفاده از اهرم سود، بهره ببرد. فیوچرز همچنین اغلب برای پوشش ریسک تغییر قیمت دارایی پایه استفاده میشود. با این کارکرد خود به پیشگیری از زیان ناشی از تغییرات نامطلوب قیمت در آینده کمک زیادی میکند. تقریباً برای هر کالایی که بتوان تصور کرد قرارداد فیوچرز قابل معامله وجود دارد. از جمله این موارد میتوان به گندم و غلات، دام، انرژی، ارز کشورها و حتی اوراق بهادار و داراییهای مالی اشاره کرد. در آمریکا کمیسیون معاملات آتی کالا (CFTC) برای قراردادهای فیوچرز مقررات وضع میکند و در ایران، معاملات آتی تحت نظر سازمان بورس و اوراق بهادار و بورس کالا انجام میشود.

در بورس تهران، قرارداد آتی سبد سهام بر روی سبدی از سهام (سبد پایه) پذیرفتهشده در بورس اوراق بهادار تهران منعقد میشود، بهطوریکه سهام داخل سبد با سهام یکی از شاخصهای بورسی، یکسان و همگن باشد. این سبد طوری طراحی شده است که دقیقاً نماینده همان شاخص باشد و همان نوسانات و بازدهی شاخص را تضمین کند. در هر قرارداد آتی سبد سهام، سبد سهام قابل تحویل، تعداد سبدها و زمان تحویل یا سررسید آن توسط بورس مشخص و اعلام میشود.

تلاش بیثمر فرابورس و بورس تهران

این حقیقت قابل کتمان نیست که بورس ایران نسبت به بازارهای سرمایه جهان، کمبودهای زیادی دارد و از فقر ابزارهای زیادی رنج میبرد. بورس تهران و فرابورس تلاش کردند که این کمبودها را جبران کنند؛ ولی این دو شرکت هر چه بیشتر تلاش کردند، کمتر با اقبال سرمایهگذاران همراه شدند.

در سال ۱۴۰۱ بورس تلاش کرد که سهامداران را بیمه کند. راهکاری که بهمنظور حفظ آرامشخاطر سهامداران و تضمین بازدهی آنها توصیه میشود، انتشار اوراق «اختیار فروش تبعی» از سوی شرکتهای بورسی که در ایران با نام «بیمه سهام» شناخته میشد هم چندان توفیقی نداشته و استقبال نشد. یا فرابورس در بازارهای استارتاپی با آن همه هزینههای گزاف، هیچ توفیقی پیدا نکرد. معاملات آتی سبد سهام هم در همین راستا راهاندازی شد، ولی جایگاه خود را پیدا نکرده و دو بار به شکست انجامید.

اوراق مشتقه مالی، ابزارهای معاملاتی نوینی هستند که در بازارهای سرمایهگذاری برای پوشش ریسک، سرمایهگذاری و به اصطلاح مالی، «آربیتراژ» بهکار میروند. در حقیقت، مهمترین کارکرد قراردادهای آتی و اختیار معامله پوشش ریسک است، اما همچنان بازار سرمایه به آن بیاعتناست.

علت شکست بازار سهام آتی

اولین بار در سال ۱۳۸۸ موضوع قرارداد آتی سهام توسط حسن قالیبافاصل، مدیرعامل وقت بورس تهران مطرح شده بود، ولی تقریباً ۱۰ سال بعد از آن رونمایی شد و در آذر ۱۳۹۷ برای اولین بار در بازار سرمایه ایران، ابزاری به نام قرارداد آتی سبد سهام، رونمایی و قابل معامله شد. این ابزار مالی قادر بود کمک قابلتوجهی به پوشش ریسک فعالان بزرگ بازار سرمایه (عمدتاً اشخاص حقوقی) کند. دارایی پایه این نمادها سبدی از سهام بود که به ترتیب با وزندهی شاخصهای ۳۰ شرکت برتر از صنایع بانکی و مؤسسات اعتباری، شاخص خودرو و ساخت قطعات، محصولات شیمیایی، فرآوردههای نفتی، فلزات اساسی و کانههای فلزی تشکیل شده بود. این ابزار در هفت نماد که عبارتند از «جسی»، «جبانک»، «جاتو»، «جشیمی»، «جنفت»، «جفلز» و «جکانه» قابل معامله بود که در حقیقت متشکل از ۳۰ شرکت برتر به اشکال مختلف بودند.

اقدام دیگر در سال ۱۴۰۰ در اوج رکود بازار سرمایه (بعد از صعود و سقوط بزرگ در سال ۱۳۹۹) صورت گرفت. در اسفند ۱۴۰۰ مدیریت ابزارهای نوین مالی بورس تهران، فهرست سهام موجود در سبد پایه قرارداد آتی سبد شاخص صنعت بانکها، مؤسسههای اعتباری و سایر نهادهای پولی (جبانک۷۱۲) با سررسید اسفند ۱۴۰۰ و تعداد سهم قابل تحویل هر نفر را اعلام کرد. در این لیست بانک انصار، صادرات ایران، ملت، خاورمیانه، سینا، کارآفرین، اقتصاد نوین، پارسیان، پاسارگاد و پستبانک قرار داشتند، اما این اقدام هم با شکست مواجه شده و سرمایهگذاران به این نماد آتی با مجموع ۱۱ بانک هیچ توجهی نکردند. برای این طرح، در این سال، سه کارگزاری فعال شدند. برخی از رسانهها در آن دوران، ضعف شرکت بورس در آمادهسازی زیرساختهای لازم برای توسعه این ابزار را علت شکست دانستند.

در آن تاریخ، کارشناسان پیشنهاد داده بودند که قبل از ارائه «معاملات آتی سبد سهام» باید پیش از رونمایی این ابزار، زیرسازی درستی انجام میشد. این مشکلات ساختاری در حال رخ میدهد که در سال ۱۳۸۸ مدیرعامل وقت بورس تهران گفته بود: «در حال حاضر کارهای مطالعاتی براساس تجربه کشورهای دیگر در بازار اوراق آتی سهام به پایان رسیده و گزارش کاملی در این زمینه تهیه شده است. ضمن اینکه کمیته فقهی سازمان بورس هم با راهاندازی این بازار موافقت کرده و در واقع ایجاد اوراق آتی سهام از نظر کمیته مزبور مشکلی ندارد و این بازار با معاملات آتی بر روی تکسهمها میتواند راهاندازی شود.»، ولی ظاهراً مطالعات آن چندان که باید دقیق نبود.

این انتقادها تاجایی پیش رفت که در آن تاریخ برخی از کارگزاران بعضاً از اطلاعرسانی ضعیف شرکت بورس پیش از رونمایی از این ابزار گلایه کردند. اغلب کارگزاران حتی مجوزهای لازم برای ارائه خدمات در بازار آتی مبنی بر اوراق نداشتند و به جز سامانه مدیریت سفارش «صحرا»، سایر OMSها زیرساختهای لازم را برای ارائه خدمات در این بازار فراهم نکرده بودند. همین موضوع سبب شد که تنها سه شرکت کارگزاری قادر باشند به معاملهگران احتمالی این حوزه خدمترسانی کنند. نکته دیگری که میتواند منجر به شکست ابزار معاملات آتی سبد سهام شود، ایراد سیستماتیک در نگاه به مکانیزم بازار از طرف سیاستگذاران کلان بازار سرمایه بود.

برعکس شکستهای بورس تهران به دلیل بیبرنامگیهای سیستمی و تخصصی، بورس کالا در این کار موفق عمل کردهاست و در سالهای اخیر یکی از تاثیرگذارترین بازار آتی را راهاندازی کرده است. در سالهای گذشته معاملات آتی سکه و آتی زعفران در بورس کالا مورد استقبال قرار گرفتند. دارایی پایه در این بازارها سکه طلا و زعفران است. این تجربه در بورس کالا با موفقیت همچنان در حال دادوستد است تا جایی که معاملات آتی سکه قادر به بازارسازی در فضای بیرون از بورس کالا شده و هرازچندگاهی با فشارهای سیاسی همراه میشود.

رونمایی نسخه جدید ۱۴۰۲

در روز ۱۷ خرداد ۱۴۰۲ سه نماد «جستا»، «جترا» و «چگام» برای معاملات آتی سهام رونمایی شدند. مدیرعامل بورس تهران، در روز رونمایی از سهام آتی، گفته بود: «امروز اطلاعیههای جداگانه در بازار آتی سهام در نمادهای شستا و شتران و آتی بازار بدهی در نماد گام بانک صادرات منتشر میشود. بهمنظور جابهجایی برخی زیرساختهای شرکت سپردهگذاری مرکزی در خصوص صندوقهای قابل معامله (ETF) طی یک ماه آینده بازار آتی صندوقهای قابل معامله نیز عملیاتی خواهد شد.»

براساس اعلام بورس تهران، مزایای زیادی از قبیل پوشش ریسک پرتفوی سرمایهگذاران در مقابل کاهش ارزش پرتفوی، شناسایی سود از پیشبینی نوسانات شاخصهای بورسی، کسب سود از تحلیل شرایط کلان اقتصادی، بدون نیاز به تحلیل تکتک شرکتهای بورسی، ایجاد تنوع در ابزارهای مالی و جذب سرمایهگذاران با سلیقههای مختلف از جمله سرمایهگذاران خارجی و امکان معامله مجموعهای از سهام فقط با اخذ یک موقعیت در قرارداد آتی سبد و همچنین عدم توقف نماد قرارداد آتی وجود دارد. ولی با این همه هیجان باز سهامداران به سوی آن نرفتند. برخی از کارشناسان علت عدم استقبال از این ابزارها را کنترل قیمتی آن میدانند. به دلیل اینکه دارایی پایه چنین ابزاری سهام هستند این احتمال بسیار بالاست که قیمتها دستکاری شود، به همین دلیل سهامداران به آن اعتماد نمیکنند.

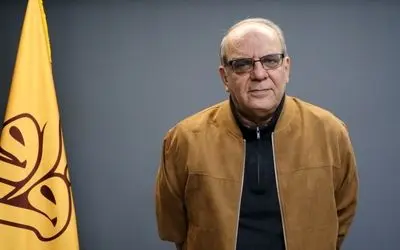

مهدی زمانیسبزی، معاون عملیات بازار بورس تهران در گفتگو با هممیهن گفت: «قراردادهای آتی در سال ۱۳۹۷ بر روی سبدی از سهام توسعه داده شده بود بهگونهای که بازدهی سبد، بازدهی یکی از شاخصهای بازار را دنبال کرده و به این شکل سعی شده با درنظر گرفتن شرایط فقهی مدنظر کمیته فقهی سازمان بورس و اوراق بهادار، قرارداد آتی شاخص در بازار سرمایه ایجاد شود. این نوع از قراردادها با توجه به پیچیدگی محاسبات روزانه سبد قابل تحویل در سررسید برای سرمایهگذاران و همچنین تسویه نهایی به شکل فیزیکی و وجود برخی مسائل فنی و نرمافزاری مورد استقبال بازار سرمایه قرار نگرفت. در توسعه جدیدی که در این حوزه انجام شده و طی هفته گذشته راهاندازی شد، قراردادهای آتی روی یک دارایی پایه مشخص (انواع اوراق بهادار از جمله سهام، صندوق قابل معامله و اوراق بدهی) ارائه شده و زیرساختهای اجرا و تسویه معاملات و مدیریت ریسک با این هدف بازطراحی شده است. اصلاح زیرساخت تبادل اطلاعات در شرکت مدیریت فناوری با شرکتهای OMS، ایجاد سامانه اعمال در شرکت مدیریت فناوری، ایجاد سامانه تسویه روزانه در شرکت سپردهگذاری، ایجاد زیرساخت تبادل اطلاعات در شرکت سپردهگذاری با شرکتهای کارگزاری، ایجاد نسخه بهبودیافته مدیریت ریسک حین بازار در نرمافزارهای آنلاین معاملات، ایجاد فرایندهای تشکیل بازار جبرانی و اصلاح زیرساخت بازار در حوزه وجوه تضمین، دامنه نوسان، حجم ارسال سفارشات و... از جمله اقداماتی است که با راهبری بورس تهران در راستای بازطراحی ساختار بازار آتی و بهبود مکانیزمها و کاهش ریسکهای عملیاتی، انجام شده است. جنس قراردادهای مشتقه با بازار سنتی سهام متفاوت بوده و احتمالاً بازیگران این بازار هم متفاوت خواهند بود؛ ولی بهصورت کلاسیک بازار بزرگتر، بازار کوچکتر را تحت تاثیر قرار میدهد و حتما قراردادهای آتی تکسهم را بهنحوی عرضه خواهیم کرد که این بازار از بازار سنتی بزرگتر نشود. تعریف سقف موقعیت باز در سطح بازار، کارگزار و مشتری جهت کنترل این موضوع است. ضمن اینکه فعالان بازار آتی نیز با توجه به تحلیل و پیشبینی وضعیت سهم در زمان سررسید و نرخ بازده مورد انتظار در این بازار فعالیت خواهند داشت و در موقعیت خرید یا فروش قرار میگیرند. مکانیزم تسویه روزانه، وجه تضمین اولیه، وجه تضمین لازم و کال مارجین موجب میشود ریسک نکول (ریسک عدم ایفای تعهدات در زمان سررسید) هم پوشش داده شود.»

در حقیقت، زمانیسبزی، علت شکست این طرح را پیچیدگیهایی از حیث نرمافزاری و مفهومی دانست و افزود: «به همین دلیل بورس تهران تصمیم گرفت قراردادهای آتی را روی تکنمادها معرفی کند تا بتوان روی هر دارایی پایهای که در بورس معامله میشود (اعم از سهام، یونیت صندوقهای سرمایهگذاری، اوراق بدهی) قرارداد آتی تعریف کرد. با این وجود او توقع دارد که حرفهایهای بازار به سراغ این طرح آمده و این بازار را رونق دهند. به گفته او «با ارائه این قراردادها در کنار ابزار اختیار معامله که تاکنون استقبال خوبی هم از آن صورت گرفته و حجم و ارزش قابلتوجهی هم داشته، مطالبه فعالان بازار سرمایه مبنی بر تکمیل بازار مشتقات محقق خواهد شد. در چنین شرایطی لزوماً انتفاع فعالان در گرو بازار صعودی نیست و حرفهایهایی که با تحلیل و با اتخاذ استراتژیهای ترکیبی نقد، آتی و اختیار از این ابزار استفاده میکنند در روندهای نزولی هم میتوانند بازدهی کسب کنند.»

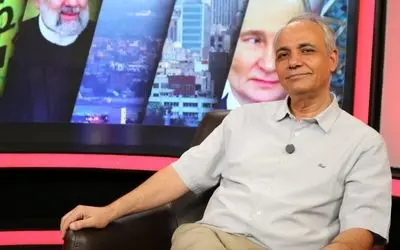

با وجود این سخنان، مدیران بورس تهران با فرافکنی تصمیم دارند علت شکست طرحهای خود را گردن بازار و کمسوادی سرمایهگذاران بیندازند. چراکه رشید مطهرینیا، مدیر عملیات ابزارهای نوین سازمان بورس هم دقیقا همان جملات را تکرار کرده و بدون حتی حذف یک واژه به رسانههای مختلف گفته است: «در گذشته قراردادها در صنایع بانک، فرآوردههای نفتی، خودرویی و فلزی تعریف شده بودند؛ ولی بنا بر پیچیدگیهایی از حیث نرمافزاری و مفهومی، این قراردادها مورد استقبال قرار نگرفتند. به همین دلیل بورس تهران تصمیم گرفت قراردادهای آتی را روی تکنمادها معرفی کند تا بتوان روی هر دارایی پایهای که در بورس معامله میشود (اعم از سهام، یونیت صندوقهای سرمایهگذاری، اوراق بدهی) قرارداد آتی تعریف کرد.»

این در حالی است که حجتالله فرهنگیان، مدیرعامل شرکت رایان همافزا، اخیراً طی مصاحبهای درباره مسائل مرتبط با زیرساخت آتی سهام با صراحت اظهار کرد: «نیاز به زیرساخت از زمان راهاندازی بازار مشتقه با چالشهایی همراه بوده و درحالی که در بازارهای توسعهیافته دنیا این موضوع قریب به ۸۰ سال است که اجرایی شده، در بورس تهران شاهد عدم توجه کافی به این موضوع بودهایم، اما اتفاقات اخیر موجب شد تا فرصت توسعه با بهبود خوبی همراه شود». او با بیان اینکه بازار آتی سهام با هجوم تمامی سرمایهگذاران مواجه نخواهد بود و عدهای خاص در آن معامله میکنند، عنوان کرد: «فکر نمیکنم زیرساخت این موضوع با بزرگتر شدن با مشکل خاصی مواجه شود».

وضعیت فروش نمادهای معاملات آتی سهام

در روز ۱۷ خرداد ۱۴۰۲ سه نماد برای معاملات آتی سهام رونمایی شد. بر پایه دارایی سهام شرکت شستا با نماد «جستا»، بر پایه دارایی سهام شرکت پالایش نفت تهران با نماد «جترا» و بر پایه اوراق گام بانک صادرات با نماد معاملاتی «جگام»، نمادهای معاملات آتی سهام و اوراق رونمایی شدند. روی نماد جستا ظرف ۶ روز کاری فقط ۲۰ معامله و روی نماد جترا سه معامله و برای جگام هیچ معاملهای انجام نشد. هرچند هنوز برای قضاوت در خصوص موفق یا ناموفق بودن این طرح زود است، اما با این رخدادها مشخص میشود که بازار سرمایه همچنان به این طرحها اعتماد لازم را نداشته و به سراغ آن نمیرود. علت این امر ناشناخته بودن طرح نیست. چراکه حقوقیهای فعال در بورس کم نیستند؛ بنابراین سوال اساسی این است که چرا حقوقیهای آشنا به ابزارهای مالی به سراغ اینگونه طرحها نمیروند؟

نماد جستا برای قرارداد معاملات آتی سهام با دارایی سهام شستا در ۱۷ خرداد رونمایی شد در نخستین روز، ۵ مورد با تعداد ۱۱۲۵ قرارداد به ارزش هر قرارداد ۱۴۷ تومان و در مجموع ۱۶۵ میلیون تومان انجام شد.

در آخرین روز کاری هفته گذشته قیمت هر قرارداد به ۱۳۴ تومان رسید. حجم معاملات هم از ۱۱۲۵ معامله در روز به ۲۱ مورد در آخرین روز کاهش یافت.

روی قرارداد آتی سهام شرکت پالایش نفت تهران هم این اتفاق افتاد. البته روی این نماد معاملهای کمتر حتی در تعداد روزهای کاری انجام شد و در روز نخست دو فقره و در روز دوم یک فقره دادوستد شد.