اشکالات اساسی طرح مالیات بر عایدی سرمایه

مالیات بر عقل

در واقع، وضع این نوع مالیات مانند آن است که دولت صراحتا به شهروندان بگوید؛ من با سیاست مالی و پولی خود سبب ایجاد تورم و کاهش قدرت خرید شما و آسیب به شما خواهم شد و در عین حال فرصت ایجاد سود بر اثر افزایش قیمت داراییها را ایجاد خواهم کرد و اگر شما از نعمت خدادادی عقل خود استفاده کنید تا مانع از کاهش قدرت خرید خود شوید یا فرصت بهوجودآمده برای کسب سود را دنبال کنید، شما را مجازات خواهم کرد.

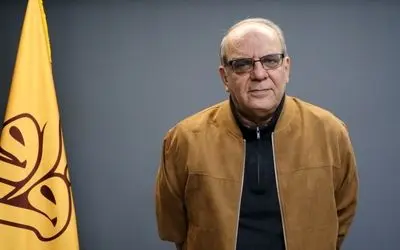

دکتر تیمور رحمانی عضو هیات علمی دانشکده اقتصاد دانشگاه تهران در روزنامه دنیای اقتصاد نوشت:

مالیات و قوانین مالیاتی از با اهمیتترین نهادهای یک کشور هستند و در کنار قوانینی مانند قانون تجارت، قانون مدنی و امثالهم نظام انگیزشی و قواعد بازی برای فعالیت اقتصادی اشخاص را شکل میدهند. بهطور معمول، همه قوانین و از جمله قوانین مالیاتی جنبههای مختلفی دارند و لذا در حوزه علوم متعددی مانند اقتصاد، حقوق، علوم سیاسی، جامعهشناسی، فلسفه، مدیریت و حسابداری قابل تحلیل و موشکافی هستند. بهطور طبیعی، یک اقتصادخوانده فقط به خود حق میدهد که با استفاده از عینک علم اقتصاد به موضوع قوانین مالیاتی بنگرد و بهطور طبیعی نوع نگرش خود به مساله مالیات را کامل و فاقد نقص نمیداند. اما اگر بپذیریم که سطح تولید، درآمد، مصرف و چگونگی توزیع آنها نقش مسلط در شکل دادن به تحولات سیاسی، اجتماعی و فرهنگی چه در سطح ملی و چه در سطح بین المللی را دارند، میتوانیم به خود اجازه دهیم که نوع نگرش علم اقتصاد به موضوع مالیات را از بااهمیتترین جنبههای قوانین مالیاتی بدانیم.

ایران از جمله کشورهایی است که همانند سایر موضوعات در موضوع مالیات هم نشانههای قانونگذاری و سیاستگذاری پر اشکال و هم نشانههای اجرای پر اشکالتر همان قوانین را تجربه کرده است. در نتیجه، همانطور که در سیاست صنعتی و تجاری، در مدیریت محیط زیست و بهرهبرداری از منابع طبیعی، در مدیریت نظام بازنشستگی و تامین اجتماعی، در نظام آموزشی و بسیاری عرصههای دیگر دچار ناکارآمدی بوده (به اقرار خود دستگاههای متولی موضوعات اشاره شده)، در نظام مالیاتی نیز ناکارآمدی را تجربه کرده است. یکی از نشانههای این ناکارآمدی تغییر مکرر قوانین مالیاتی و حتی تغییرات سالانه قوانین و مقررات مالیاتی در قالب بودجه سنواتی است و از جمله نشانههای دیگر این ناکارآمدی وجود قوانین مالیاتی است که مدتها قابلیت اجرایی نیافته و در مقاطعی به ناچار از قوانین مالیاتی حذف شده و مجددا در اصلاحات بعدی قوانین مالیاتی گنجانده شده است. نشانه دیگر ناکارآمدی، وجود فرار گسترده مالیاتی است و اینکه عملا امکان توفیق سازمان امور مالیاتی در کاهش فرار مالیاتی و اجرای کامل قوانین مالیاتی به طرق مختلف سد شده است.

یکی از موضوعات مالیاتی که مدتها در ایران مطرح بوده و دورههای مکرر از برجسته شدن و فروکش کردن مباحثه داغ در محافل سیاستگذاری و تدوین لایحه و طرح برای آن وجود داشته است، مالیات بر عایدی سرمایه است. در حالت کلی، منظور از عایدی سرمایه افزایش ارزش یا قیمت داراییهای سرمایهای از قبیل مسکن، سهام، طلا و ارز بر اثر تحولات اقتصادی است. نمونه عایدی سرمایهای به مفهوم دقیق آن افزایش ارزش زمین در یک منطقه بر اثر اجرای پروژههای عمرانی توسط دولت و شهرداریها است. به همین ترتیب، ممکن است ارزش مسکن و مستغلات بهدلیل گسترش فعالیتهای صنعتی و تجاری در یک شهر بهطور محسوسی افزایش یابد که مصداق عایدی سرمایهای است. نمونه دیگر، افزایش قیمت سهام سهامداران یک شرکت بر اثر چشمانداز گسترش فعالیت و سودآوری قابل توجه آن است. موضوع مالیات بر عایدی سرمایهای عمدتا مبتنی بر این ذهنیت است که عایدی سرمایهای میتواند اسباب نابرابری ثروت و درآمد باشد و در نتیجه توجیه دارد که چنین مالیاتی وضع شود.

آیا وضع مالیات بر عایدی سرمایهای موضوعی مستخرج از تحلیلهای علم اقتصاد است؟ اگر عایدی سرمایهای به همان معنی باشد که در بالا اشاره شده است، بهطور طبیعی موضوعی نیست که علم اقتصاد توصیه کرده باشد، بلکه مستخرج از باورها و نگرشهای ایدئولوژیک شهروندان و سیاسیون است و اقتصاددانان فقط میتوانند هزینه این نوع مالیات را با سایر انواع مالیات برای سیاستگذاران تشریح کنند و تصمیم را به آنها واگذارند. لذا ممکن است من بهعنوان یک اقتصادخوانده دارای این باور و گرایش ایدئولوژیک باشم که میانه چندانی با نابرابری ثروت نداشته باشم. در آن صورت، به وضع مالیات بر ثروتمندان و از جمله وضع مالیات بر عایدی سرمایهای که غالبا گروههای ثروتمند از آن بهرهمند هستند، گرایش دارم. اما اگر باور و نگرش ایدئولوژیک من چندان با نابرابری ثروت و درآمد در تضاد نباشد، در آن صورت چندان هم گرایشی به حمایت از این نوع مالیات نخواهم داشت. در جوامعی هم که قوانین و سیاستها به نوعی انعکاس باورهای ایدئولوژیک مردم است و نگرش مردم در قالب برنامههای احزاب به قانونگذاری و سیاستگذاری راه پیدا میکند، نوع قوانین و مقررات مالیاتی و از جمله مالیات بر عایدی سرمایه یکسان نیست و به همین دلیل نسخه واحدی هم نمیتوان برای قانون مالیات بر عایدی سرمایه ارائه کرد.

اما آنچه در ایران بهعنوان طرح مالیات بر عایدی سرمایه مطرح بوده و ظاهرا دارد مراحل تصویب و تبدیل شدن به قانون را طی میکند، از مفهوم مالیات بر عایدی سرمایه سرچشمه نگرفته، بلکه از وجود تورم و افزایش ارزش اسمی داراییها بر اثر تورم سرچشمه گرفته است. مطابق قوانین طبیعی خدشهناپذیر علم اقتصاد، ایجاد توان خرج کردن فراتر از توان تولید کالاها و خدمات از طریق توسل به انتشار پول یا خلق نقدینگی توسط نظام بانکی، سبب افزایش قیمت کالاها و خدمات و همچنین قیمت انواع داراییها (مسکن و مستغلات، سهام، طلا، ارز، اشیای عتیقه و حتی گاو و اسب و گوسفند بهعنوان یک کالای سرمایهای) میشود. این افزایش قیمت ممکن است برای همه کالاها و خدمات و همچنین همه داراییها همزمان نباشد و ممکن است دقیقا برای همه کالاها و خدمات و داراییها یکسان نباشد و ممکن است بلافاصله اثر رشد نقدینگی در قیمتها نمایان نشود؛ اما با وجود دیر و زود داشتن، سوختوسوز ندارد و قطعا رخ میدهد. آنچه از مشاهده اظهارنظرها و مباحثات مجلس و سیاستگذاران درباره مالیات بر عایدی سرمایه استنتاج میشود، عایدی سرمایه را عمدتا مرتبط با اینگونه افزایش قیمت داراییها دانستهاند و به عبارت دیگر عایدی سرمایه را معادل با افزایش قیمت داراییها بر اثر تورم تلقی کردهاند. نشانه بارز این موضوع نیز آن است که طی بیش از یک دهه اخیر که شاهد جهشهای متعدد قیمت داراییها بودهایم، بلافاصله پس از هر بار جهش نرخ ارز و قیمت مسکن، بحث موضوع مالیات بر عایدی سرمایه داغ شده است و هرگاه تغییرات قیمت مسکن و ارز متوقف یا محدود شده، بحث مالیات بر عایدی سرمایه هم به حاشیه رفته و از دستور کار خارج شده است.

اما آیا وضع مالیات بر عایدی سرمایه به شکلی که در ایران مطرح است، از منظر علم اقتصاد اساسا موضوعیت دارد؟ همانطور که اشاره شد، کشوری که برای پنج دهه تورم بالا و دورقمی داشته است، بهطور طبیعی شاهد افزایش قیمت همه داراییها خواهد بود؛ با این تفاوت که قیمت کالاها و خدمات معمولا هموارتر از قیمت داراییها در حال افزایش خواهد بود. دلیل این موضوع نیز وجود سفتهبازی در بازار داراییها بهعنوان یک خصلت ذاتی است؛ درحالیکه درباره بسیاری از کالاها و خدمات اساسا سفتهبازی ناممکن است. وجود سفتهبازی در بازار داراییها سبب میشود در مقاطعی که بازار داراییها در معرض هجوم سفتهبازی قرار میگیرد، جهش قیمت آنها بسیار شدید باشد و از تورم عمومی جلو بیفتد. اما پس از آن مدتی افزایش قیمت داراییها متوقف میشود یا حتی دچار کاهش میشود و با تداوم تورم قیمت کالاها و قیمت داراییها همگرا میشوند. برای پی بردن به درستی این ادعای علم اقتصاد، در نمودار (صفحه5) حجم نقدینگی، شاخص قیمت کالاها و خدمات مصرفی و قیمت مسکن برای دوره زمانی 1400-1370 در مقیاس لگاریتمی نشان داده شده است. در نمودار ترسیمشده، منحنی آبیرنگ حجم نقدینگی، منحنی قرمز رنگ شاخص قیمت کالاها و خدمات مصرفی و منحنی صورتی رنگ قیمت مسکن است. لازم است اشاره شود که شیب منحنی آبی رنگ برابر با نرخ رشد نقدینگی، شیب منحنی قرمزرنگ برابر با نرخ تورم و شیب منحنی صورتیرنگ برابر با نرخ رشد قیمت مسکن است. آشکار است که شیب کلی هر سه منحنی بسیار مشابه است، دالّ بر اینکه نیروهای ورای خلق نقدینگی که رشد نقدینگی را شکل میدهند سبب رشد قیمت کالاها و خدمات (تورم) و رشد قیمت مسکن بهعنوان یک دارایی میشوند. در عین حال، مشخص است که افزایش قیمت مسکن تا حدی ناهموارتر از افزایش قیمت کالاها و خدمات است که صحت تحلیل تئوریک ما را مشخص میکند. آنچه از مطالعه تاریخ اقتصاد ایران بر ما مسلم است، آن است که سیاستگذاری مالی و پولی در طول پنج دهه گذشته در مسیری پیش رفته که نتیجه آن تداوم تورمهای بالا و دورقمی و بیثباتی اقتصاد کلان بوده و صرفا در مقاطعی با توسل به واردات ناشی از وفور درآمدهای ارزی، از فشار رشد نقدینگی بر قیمتها جلوگیری شده که البته مشخصا درباره مسکن بهدلیل عدم امکان واردات آن، حتی در دورههای وفور ارزی هم تداوم رشد قیمتها وجود داشته است. درباره بقیه داراییها نیز کم و بیش داستان مشابه است؛ به این معنی که افزایش قیمت آنها در طول زمان انعکاس تورم است و تا زمانی که نیروهای خلق نقدینگی و لذا نیروهای ایجادکننده تورم پابرجا است، افزایش قیمت داراییها نیز اجتنابناپذیر است. لذا بخش بزرگی از آنچه تحت عنوان عایدی سرمایه در ایران مطرح شده و طرح مجلس هم بر آن بنا شده است، واقعا مفهوم عایدی سرمایه را ندارد، بلکه صرفا افزایش قیمت داراییها بر اثر تداوم تورم است، صرفا با این تفاوت که افزایش قیمت داراییها دارای رفتار سیکلی و دورههای جهش و رخوت است. زمانی میتوان افزایش قیمت مسکن یا افزایش نرخ ارز یا افزایش قیمت سهام را عایدی سرمایه نامید که قیمت آن دارایی شدیدتر از بقیه قیمتها افزایش یافته باشد و به قول ما اقتصادخواندهها قیمت نسبی آن افزایش یافته باشد.

بنابراین اشکال اساسی در طرح مالیات بر عایدی سرمایه آن است که اساسا مبتنی بر تعریف نادرست از عایدی سرمایه است وتنها در صورتی طرح واقعا مبتنی بر مفهوم عایدی سرمایه خواهد بود که نرخ تورم از افزایش قیمت داراییها کنار گذاشته شود. امید است که در مراحل تصویب این طرح به این نکته اساسی توجه شده باشد؛ گرچه در حدی که اطلاع دارم روح حاکم بر طرح مبتنی بر همان تعریف نادرست از عایدی سرمایه است. اما اگر فرض کنیم که طرح مالیات برعایدی سرمایه آگاهانه به دنبال وضع مالیات بر افزایش قیمت داراییها متاثر از تورم به پیش رفته است، آنگاه میتوان این نوع مالیات را نوعی مالیات بر عقل توصیف کرد. چرا این نوع مالیات مفهوما نوعی مالیات بر عقل است؟ دلیل روشن است. تورم و تداوم آن در حال تحلیل بردن قدرت خرید اشخاص است و هر شخصی که عقل داشته باشد، به دنبال آن خواهد بود تا حفاظی برای خود فراهم کند و مانع کاهش قدرت خرید خود شود، همانطور که شخص عاقل در شرایط بمباران هوایی به پناهگاه امن پناه میبرد. هنگامی که تداوم تورم، قدرت خرید هر کدام از ما شهروندان را تهدید میکند، بهطور طبیعی ما که میدانیم قیمت داراییها و قیمت کالاها و خدمات افزایش خواهد یافت، اگر بهجای آنکه سراغ خرید داراییهایی از قبیل مسکن و طلا و ارز برویم، سراغ نگهداری پول و اوراق بهادار دارای ارزش اسمی ثابت برویم، حتما از عقل پیروی نکردهایم و هنگامی که میدانیم خودداری ما از نخریدن مسکن و طلا مانع از افزایش قیمت آن در شرایط تورمی نمیشود، خودداری از خرید آنها صرفا به معنای واگذارکردن سود حاصل ازافزایش قیمت آنها به دیگران است که تداوم چنین رفتاری از سوی فرد سبب فقیرشدن او در طول زمان خواهد شد.

بنابراین فطرت انسانی و قدرت دوراندیشی و عقل خدادادی ما بهطور طبیعی به هنگام تورم سبب سوقدادن ما به سمت خرید داراییهایی از قبیل مسکن و طلا و ارز میشود؛ حتی اگر برای استفاده شخصی نیازی به آنها نداشته باشیم. در واقع، در شرایطی که با نیروهای خلق نقدینگی تداوم تورم را اجتنابناپذیر میکنیم، افزایش قیمت داراییها شکل گرفته است و رفتار انفرادی ما تاثیری بر روند آن ندارد. در نتیجه، عقل حکم میکند که اگر من قادر به ممانعت از افزایش قیمتها نخواهم بود، حداقل کاری که از دستم برمیآید آن است که مانع آسیب دیدن خود از ناحیه افزایش قیمت داراییها شوم. در چنین شرایطی، من عایدی سرمایه کسب نکردهام، بلکه صرفا خود را در مقابل تورم حفاظت کردهام. بنابراین اگر بر افزایش قیمت دارایی من مالیات وضع شود، بر عایدی سرمایهای من مالیات وضع نشده، بلکه بر عقل من مالیات وضع شده است.

در واقع، وضع این نوع مالیات مانند آن است که دولت صراحتا به شهروندان بگوید؛ من با سیاست مالی و پولی خود سبب ایجاد تورم و کاهش قدرت خرید شما و آسیب به شما خواهم شد و در عین حال فرصت ایجاد سود بر اثر افزایش قیمت داراییها را ایجاد خواهم کرد و اگر شما از نعمت خدادادی عقل خود استفاده کنید تا مانع از کاهش قدرت خرید خود شوید یا فرصت بهوجودآمده برای کسب سود را دنبال کنید، شما را مجازات خواهم کرد.

اما ممکن است اشاره شود که حتی تورم و افزایش قیمتها و از جمله قیمت داراییها همه افراد جامعه را یکسان تحتتاثیر قرار نمیدهد و سبب میشود بخشی از افراد جامعه بیش از بقیه سود کسب کنند و در نتیجه بازتوزیع ثروت و در ادامه بازتوزیع درآمد ایجاد کند و به این دلیل، هنوز موجه باشد که بر این نوع افزایش قیمت حتی اگر مفهوم عایدی سرمایه ندارد، باید مالیات وضع شود.

جواب آن است که راهحل این موضوع مهار تورم است و خودداری از سیاستگذاری منجر به رشد نقدینگی فراتر از توان تولید کالاها و خدمات. البته برخی ادعا کردهاند که این نوع مالیات میتواند سبب مهار سفتهبازی و کنترل تورم شود. در آن صورت، میتوان به آنها کشورهای متعددی را معرفی کرد که بدون وجود چنین مالیاتی و صرفا از طریق پرهیز از سلطه مالی و با استفاده از سیاست پولی تورم را مهار کردهاند و نیاز به دردسرهای چنین مالیاتی هم نداشتهاند. همچنین لازم است اشاره شود که ارز در غالب کشورها برای افراد معمولی نوعی دارایی جذاب محسوب نمیشود و عمدتا یک وسیله برای انجام مبادلات خارجی کشور است.

اما کشوری که تورم بالا و مداوم ایجاد میکند، بهطور خودکار ارز و از جمله دلار را تبدیل به یک دارایی جذاب میکند و شهروندان خود را سوق میدهد تا به دولت آمریکا قرضالحسنه اعطا کنند. اگر از ایجاد تورم پرهیز کنیم، بهطور خودکار از تبدیل ارز به یک دارایی برای افراد معمولی جلوگیری کردهایم و بهطور خودکار نیاز به تشکیلاتی بابت مالیات بر افزایش ارزش ارز نگهداریشده اشخاص نخواهیم داشت.

نباید فراموش کنیم که همیشه عاملان اقتصادی خصوصی در پیگیری منفعت و پرهیز از زیان بهطور متوسط باهوشتر و چابکتر از دولت و قانونگذاران و ما نظریهپردازان اقتصادی هستند. نتیجه تصویب مالیاتی که در واقع وضع مالیات بر عقل است، عوارض خود را به تدریج در تضعیف اقتصاد نمایان خواهد کرد. هنگامی که ما بر عقل عاملان اقتصادی مالیات ببندیم او به سرعت راههای فرار از این مالیات را خواهد یافت. مواظب باشیم بیش از این به آباد کردن ترکیه و قبرس و دبی و کانادا و...کمک نکنیم و مواظب باشیم که در آینده شهروندان را به سمتی سوق ندهیم که حتی برای مبادلات داخلی از دلار یا ارز دیجیتال استفاده کنند و نقش پول ملی را در اقتصاد تضعیف کنیم و مواظب باشیم که نظام مالیاتی را برای سازمان امور مالیاتی بیش از حد پیچیده نکنیم که هنوز موفق به پیادهسازی کامل بسیاری از پایههای مالیاتی نشده است، پایههای مالیاتی پردردسر دیگری سر راه آن قرار دهیم. ایران کشوری نیست که احتیاج چندانی به سرمایه خارجی داشته باشد، بلکه کافی است مشوق خروج سرمایههای خود را فراهم نکند.

من بهعنوان اقتصاد خواندهای که از منطقهای محروم آمدهام و مفهوم فقر و نابرابری را به خوبی میفهمم و رفع فقر نه تنها از منظر عقلانیت بلکه از منظر احساسی هم برایم بسیار با اهمیت است، ناچارم برای حل مشکلات اقتصادی که نهایتا نتیجه آن رفاه شهروندان باشد، بیشتر خود را به عقل متکی کنم تا احساس و عقل به من یادآوری میکند که از وضع مالیات بر عقل حمایت نکنم. ایکاش قانونگذاران قبل از آنکه به تصویب قانون مربوطه بپردازند یکبار با حوصله این متن را میخواندند.