کارنامه بازارها در ۲۰۱۹

سال ۲۰۱۹ با سیاستهای متفاوت بانکهای مرکزی به خاطر سپرده خواهد شد. موج پول ارزانی که از سوی سیاستگذاران فراهم شده بود تا بازار اوراق شیب صعودی بگیرد و بازدهیهای منفی از سیستمها خارج شود. دوربرگردان سیاسی فدرالرزرو که منجر به کاهش نرخ بهره شد، سرمایهگذاران را در سردرگمی قرار داد.

سال ۲۰۱۹ با سیاستهای متفاوت بانکهای مرکزی به خاطر سپرده خواهد شد. موج پول ارزانی که از سوی سیاستگذاران فراهم شده بود تا بازار اوراق شیب صعودی بگیرد و بازدهیهای منفی از سیستمها خارج شود. دوربرگردان سیاسی فدرالرزرو که منجر به کاهش نرخ بهره شد، سرمایهگذاران را در سردرگمی قرار داد.

به گزارش دنیای اقتصاد، بحران بازار ریپو (قراردادهای بازخرید اوراق شبانه) منجر به خشمگین شدن بسیاری در بازارهای مختلف شد. دونالد ترامپ بازار ارز را با یکسری از اظهارات خود دچار آشوب کرد. در این گزارش در سراسر دنیا، رویدادهای مهم که تاثیر زیادی بر بازارهای ۲۰۱۹ داشتند، مرور خواهد شد.

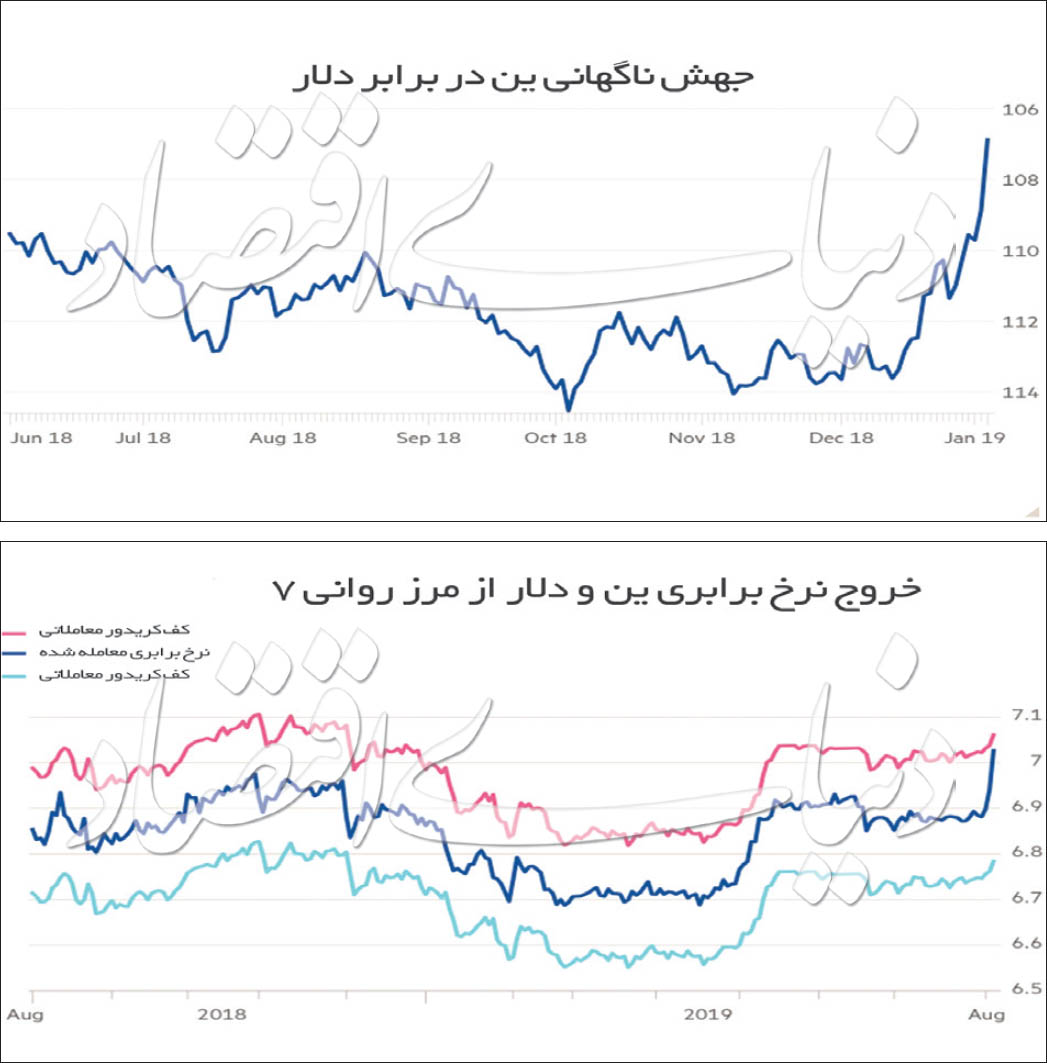

۲ ژانویه؛ آغاز انفجاری ین ژاپن: همانطور که معاملهگران در تعطیلات سال نوی ابتدای سال میلادی جاری فعالیت خود را مجددا شروع کرده بودند، دقیقا پیش از ساعت ۱۱ نیمه شب لندن در ۲ ژانویه پول ژاپن ناگهان و بدون هیچ دلیل منطقی حدود ۳ درصد در برابر دلار آمریکا ظرف چند ثانیه تقویت شد. در همین حین دلار استرالیا به کف ۱۰ ساله خود نزول کرد. این اولین اتفاق مهم و شوکآور اقتصادی سال ۲۰۱۹ میلادی بود. بانکهای مرکزی و رگولاتورها پس از این اتفاق سعی در توضیح دلیل آن داشتند.

۳۰ ژانویه؛ فدرالرزرو: بانک مرکزی ایالاتمتحده پرونده سال ۲۰۱۸ را با افزایش نرخ بهره هدف طی ۱۲ ماه را در حالی ادامه داد که درخصوص افزایشهای بیشتر در نرخ بهره اظهار اطمینان کرد. درست ۶ هفته بعد، نه تنها فدرالرزرو روند رشد نرخ بهره را متوقف کرد، سیگنالی را نیز مخابره کرد که در حال تصمیمگیری درخصوص کاهش نرخ بهره است. در ماه جولای، اولین کاهش نرخ بهره خود را که سرآغاز سه نوبت کاهش نرخ بهره دیگر بود را اعلام کرد. این اتفاق یکی از مهمترین و تاثیرگذارترین اتفاقات اقتصادی در سال ۲۰۱۹ میلادی بود که پیامدهای زیادی را نیز به دنبال داشت. یکی از دلایلی که فدرالرزرو بعد از سالها دست به کاهش نرخ بهره زد، جلوگیری از رکود احتمالی بود که سایه آن موجب ترس اقتصاددانان آمریکایی از یکسو و مسوولان کاخ سفید از سوی دیگر شده بود. با اینکه در نیمه اول سال میلادی جاری جرومی پاول سکاندار بانک مرکزی آمریکا در برابر فشارهای همهجانبهای که از سوی دونالد ترامپ برای کاهش نرخ بهره به او وارد میشد، مقاومت کرده بود و نرخ بهره را کاهش نداده بود اما نهایتا در اواسط سال، نرخ بهره را کاهش داد. با توجه به اینکه مقامات واشنگتن و پکن نتوانستند به توافق تجاری دست یابند، اقتصاد جهانی بیش از پیش با خطر رکود روبهرو بود، اتفاقی که نهایتا منجر شد تا فدرالرزرو سه مرتبه نرخ بهره را کاهش دهد. یکی از پیامدهایی که کاهش نرخ بهره فدرالرزرو در پی داشت، افزایش قیمت داراییهای امن از جمله طلا بود. با کاهش نرخ بهره هزینه فرصت نگهداری پناهگاههای امن دارایی کاهش پیدا میکند، اتفاقی که سبب شد تا طلا بیشترین بازدهی خود از سال ۲۰۱۰ را به ثبت برساند.

۱۸ ژوئن؛ شلیکهای جنگ ارزی: در اواسط سال 2019 میلادی دونالد ترامپ توجه ویژهای به سیاستهای بانک مرکزی اروپا داشت و در اظهارات خود عنوان کرده بود: سیاستهای بانک مرکزی اروپا برای ایالاتمتحده آمریکا بسیار ناعادلانه است. توییت ترامپ درست پس از سیگنال بانکمرکزی اروپا مبنی بر دوره جدیدی از سیاستهای پولی تسهیلی منتشر شد. دونالد ترامپ بانک مرکزی اروپا را به تضعیف تعمدی یورو متهم کرد که منجر به آسانتر شدن رقابت این اتحادیه در برابر ایالاتمتحده میشود. فعالان بازار آغاز به مباحثه درخصوص احتمال وقوع جدی یک جنگ تجاری کردند. از آن به بعد، رئیسجمهوری آمریکا نهتنها اروپا را به تضعیف تعمدی واحد پول خود متهم میکرد، بلکه این سیاست را به برزیل و آرژانتین نیز منتسب کرد. همچنین ترامپ پس از آن، تعرفههایی بر صادرات فلزات برزیل و آرژانتین برای تلافی آنچه آن را تضعیف تعمدی ارزی میخواند، وضع کرد.

۱۵ آگوست؛ شکست مرز روانی یوآن چین: مقامات چینی اجازه دادند برای اولین بار یوآن از نرخ برابری هفت در برابر دلار آمریکا عبور کند که از سال 2008 میلادی که مقارن با بحران مالی جهانی بود، رخ نداده بود. پس از این واشنگتن، پکن را به آلایش ارزی متهم کرد. اما چینیها به سرعت با سیاستهایی که در سال 2015 میلادی اتخاذ کرده بودند، نرخ برابری دلار به یوآن را به زیر مرز هفت بازگرداندند.

آگوست؛ یخ زدن بازدهی اوراق قرضه در تابستان: در تابستان سال 2019 نرخ بازدهی اوراق قرضه منفی شد. در انتهای آگوست و در اوج این قضیه، 17 هزار میلیارد دلار بدهی با بازدهی منفی مبادله شد، این پدیده به این معنی است که سرمایهگذارانی که اوراق قرضه خریداری میکنند و آنها را تا سر رسید نگه میدارند، بهصورت تضمین شدهای ضرر خواهند کرد. پناهگاههای امن سنتی مانند ژاپن و آلمان توانستند بر این اتفاق چیره شوند و این مشکل را پشت سر بگذارند، اما این پدیده به حوزههای غیرقابل انتظاری از جمله بدهیهای کوتاهمدت یونان و تعداد انگشتشماری از بازارهای اوراق قرضه اقتصادهای در حال ظهور نیز گسترش یافت. این اتفاق سبب شد، تا مدیریت صندوقها به دنبال پیشنهاد جایگزینهایی باشند که برای سرمایهگذاران جذاب باشد و بتواند بازدهی مثبتی را به آنها بازگرداند.

۱۶ سپتامبر؛ تزلزل بازار ریپو (repo): بازار شبانه ریپو مکانیزمی است که در آن بانکها به سایر موسسهها قرض میدهند و به ازای پول نقد از این موسسهها وثیقههایی مانند اوراق قرضه دولتی میگیرند. این بازار در ماه سپتامبر دچار اختلال شدیدی شد، که طی آن نرخ استقراض از کریدور نرخ بهره هدف فدرالرزرو فراتر رفت و حتی به ۱۰ درصد نیز جهش داشت. هر چند در حال حاضر این بازار در آرامش نسبی به سر میبرد اما نتیجه مداخله بانک مرکزی در بازار در آینده نه چندان دور مشخص خواهد شد؛ دقیقا در زمانی که طبق معمول هر سال ارزش پول کاهش پیدا میکند. با توجه به عقاید بانکداران، تحلیلگران و برخی مقامات پولی، فدرالرزرو تمرکز خود را به یکسری فاکتورهای تکنیکال که در سالهای اخیر طراحی شدهاند معطوف کرده بود. از همین رو تقاضا برای نقدینگی در بازار ریپو باعث افزایش عرضه پول در بازار شد. برخی از فاکتورهایی که وضعیت کنونی بازار استقراض ریپو را رقم زدهاند. از دو سال قبل اثرات خود را بهطور نامحسوس در بازار پول آمریکا گذاشتهاند.

اول نوامبر؛ خروج دراگی: دوران ریاست ماریو دراگی بر بانک مرکزی اروپا پایان یافت و این سمت به ریاست سابق IMF کریستین لاگارد رسید. ماریو دراگی در حالی از بانک مرکزی خارج میشد که درخواست چند ماهه خود را مجددا تکرار کرد؛ دولتها نیز باید نقش خود را در سیاستهای تسهیل ناحیه یورو اجرا کنند. سیاستهای پولی به تنهایی جوابگو نیستند و کمک همهجانبه برای خروج از بحران محتمل و بازگشت به روند صعودی اقتصادی الزامی است.