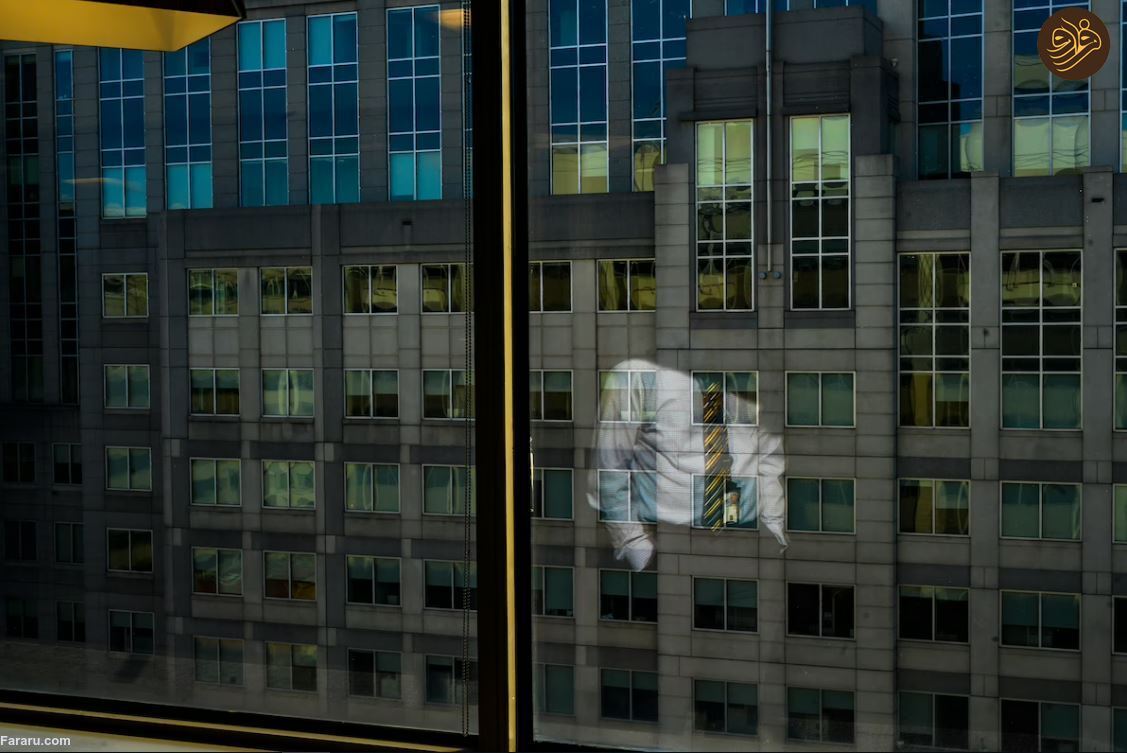

دولت آمریکا به سقف استقراض رسیده

۶ سناریوی آخرالزمانی که به اقتصاد آمریکا نزدیک شده است

برخی برآوردها حاکی از آن است که بیش از ۸ میلیون شغل ممکن است از بین برود. بر اساس برخی پیش بینیها نرخ وام مسکن ممکن است بیش از ۲۰ درصد افزایش یابد و اقتصاد به اندازه رکود بزرگ سال ۲۰۰۸ منقبض شود.

فرارو- اقتصاددانان در مورد بدترین نتایج هشدار دادهاند؛ در صورتی که کنگره نتواند سقف استقراض فدرال را تا ضرب الاجل تعیین شده افزایش دهد.

به گزارش فرارو به نقل از واشنگتن پست، رهبران کنگره و کاخ سفید در حال تلاش برای رسیدن به توافقی هستند که سقف بدهی فدرال برداشته شود؛ در حالی که تنها چند هفته پیش از آن وزارت خزانه داری گفته بود ممکن است دیگر نتواند از نکول (اعلام ناتوانی در بازپرداخت بدهی) بیسابقه جلوگیری کند. اگر توافق شکست خورده باشد و دولت نتواند به تعهدات پرداخت خود عمل کند اقتصاددانان و کارشناسان مالی هرج و مرجی بزرگ را پیش بینی میکنند.

مارک زندی، اقتصاددان ارشد شرکت مودیز میگوید: "این یک ترکیب کُشنده خواهد بود. میتوانید ببینید که چگونه واقعا میتواند برای کل سیستم مالی به مثابه متاستاز باشد و در نهایت اقتصاد را از بین ببرد".

جانت یلن، وزیر خزانه داری آمریکا گفته که اگر دولت نتواند بیشتر وام بگیرد، ممکن است تنها تا اول ژوئن بتوانند به فعالیت ادامه دهند. این ضرب الاجل خاص معروف به "تاریخ X" به درآمد و هزینههای مالیاتی بستگی دارد که میتواند هر هفته به طور چشمگیری در نوسان باشد.

پیش بینی آن چه رخ خواهد داد نیز دشوار است

اثرات آبشاری نکول احتمالا چنین خواهد بود: توقف در پرداختهای فدرال به اقتصاد آسیب میزند. این امر به بازار سهام آسیب میرساند و به نوبه خود آسیب بیشتری به اقتصاد وارد میکند. محاسبه تعاملات بین ارزشهای در حال سقوط، افزایش نرخهای بهره و سیستم مالی بی ثبات جهانی دشوار است.

برخی برآوردها حاکی از آن است که ممکن است بیش از ۸ میلیون شغل از بین برود. براساس برخی پیشبینیها نرخ وام مسکن ممکن است بیش از ۲۰ درصد افزایش یابد و اقتصاد به اندازه رکود بزرگ سال ۲۰۰۸ میلادی منقبض شود.

با این وجود، آن چه که اقتصاددانان بیش از هر چیز بر آن تاکید میکنند غیرقابل پیش بینی بودن است به ویژه اگر این وضعیت هفتهها یا ماهها به طول انجامد. کارشناسان معتقدند اگر این بن بست ادامه یابد خطرات به شکل چشمگیری افزایش مییابند.

در ادامه به ۶ پیامد جدی ناشی از عدم افزایش سقف بدهی خواهیم پرداخت:

۱-سهام سقوط میکند

وال استریت احتمالا اولین نقطه دردسر خواهد بود. تاکنون بازارهای مالی روی بن بست سقف بدهی تغییر چندانی نداشتهاند. قیمت پوشش در برابر نکول دولت و هم چنین هزینه اوراق قرضه دولتی در سررسید سقف بدهی افزایش یافته که بازتاب دهنده تردید در مورد بازپرداخت است. با افزایش نرخ بهره و خروج سرمایه گذاران از بازار، احتمالا با انتظار رکود اقتصادی گستردهتر سقوط خواهند کرد. بخش بانکی که پیشتر نسبت به اعطای وامهای جدید محتاط بود موضعی سختتر اتخاذ خواهد کرد.

آخرین باری که دولت ایالات متحده به نکول نزدیک شد ارزش سهام به شدت سقوط کرد. در سال ۲۰۱۱ میلادی در زمان بن بست بین رئیس جمهور باراک اوباما و جمهوری خواهان در کنگره کمتر از یک هفته تا تاریخ X باقی مانده بود. شاخصهای اصلی تقریباً ۲۰ درصد سقوط کردند. تخمین زده شده که قیمت سهام میتواند تقریبا یک پنجم کاهش یابد و ۱۰ تریلیون دلار از ثروت خانوارها را از بین ببرد و حسابهای بازنشستگی میلیونها آمریکایی را ویران کند. کاخ سفید تخمین زده است که کاهش شاخصهای اصلی اکنون میتواند نزدیک به ۴۵ درصد باشد.

بازار اوراق قرضه ۴۶ تریلیون دلاری نیز متزلزل خواهد شد، زیرا ارزش اوراق قرضه موجود خزانه داری به دلیل بازدهی بالاتر اوراق جدید، سقوط میکند و کسب و کارها احتمالا توسعه را متوقف میکنند و باعث کاهش بیشتر سهام میشوند.

۲-یک رکود ناگهانی

اگر این بن بست ادامه یابد تاثیر آن به سرعت از بازارهای مالی به اقتصاد کلان و در سطحی گستردهتر سرایت میکند. کاهش ثروت خانوار در سراسر کشور ناشی از فروش در وال استریت باعث کاهش هزینههای مصرف کنندهها میشود که به کسب و کارها نیز آسیب میرساند. افزایش نرخ بهره، گرفتن وام یا راه اندازی کسب و کارهای کوچک را دشوارتر میکند. این وضعیت هم چنین میتواند باعث سقوط بازار مسکن شود که در حال حاضر نیز اصطلاحا سرد شده است. گزارش اخیر Zillow پیش بینی میکند که پیش فرض نرخهای وام مسکن به بالای ۸ درصد رسیده و فروش مسکن تا ۲۳ درصد کاهش مییابد. صنعت ساخت و ساز و سایر بخشها نیز درد را احساس خواهند کرد.

شدیدترین تاثیر ممکن است توقف پرداختهای منظم فدرال به دهها میلیون خانواده آمریکایی باشد؛ از جمله سالمندان در زمینه مراقبتهای پزشکی و تامین اجتماعی و افرادی که به کوپنهای غذایی متکی هستند. پیشبینی میشود که دولت فدرال امسال تقریبا ۶ تریلیون دلار هزینه کند که معادل ۱۶ میلیارد دلار در روز است. البته تمام این موارد به طور مستقیم به خانوادهها نمیرسد، اما مقدار زیادی پول است که یک شبه از اقتصاد ناپدید میشود.

گزارش سال ۲۰۱۳ وزارت خزانه داری نشان داد که بن بست سقف بدهی در سال ۲۰۱۱ باعث کاهش ۲.۴ تریلیون دلاری کل ثروت خانوارها شد. شورای مشاوران اقتصادی کاخ سفید اعلام کرد که ابعاد اقتصاد کلان مشابه رکود بزرگ سال ۲۰۰۸ میلادی میتواند تا ۶ درصد کاهش یابد.

۳-کارکنان فدرال در بلاتکلیفی

دولت ایالات متحده فرایندی دارد برای تعطیلی؛ در زمانی کنگره بودجه جدیدی را تصویب نکند. نهادهایی که هزینههایشان تصویب نشده است کارکنان را برای مرخصی آماده میکنند و به برخی از کارکنان ضروری دستور میدهند که بدون دستمزد به کار خود ادامه دهند.

در دهه گذشته سه تعطیلی وجود داشته که حداقل یک روز کامل به طول انجامیده است. معمولا پس از آن دوره بازپرداخت به کارکنان صورت میگیرد. با این وجود، کارشناسان میگویند که رسیدن به سقف بدهی ممکن است چیزی شبیه به تعطیلیهای گذشته نباشد. دفتر مدیریت و بودجه کاخ سفید هنوز دستورالعملی را برای تعطیلی مرتبط با بدهی منتشر نکرده است. برخی از تحلیلگران بودجه میگویند هیچ راهی وجود ندارد که بدانیم دولت قادر به انجام کدام یک از پرداختها نیست وجود ندارد. این وضعیت ممکن است در زمان نزدیک شدن مهلت تعیین شده تغییر کند، اما در حال حاضر هیچ دستورالعملی برای نگهداشتن حتی کارکنان ضروری فدرال در محل کار وجود ندارد.

این بلاتکلیفی میتواند بر پرسنل نظامی ایالات متحده و همچنین بازرسان ایمنی مواد غذایی، کنترل کنندگان ترافیک هوایی و کارکنان سایر مشاغل حیاتی تاثیر بگذارد. بر اساس گزارش سرویس تحقیقات کنگره دولت فدرال با تقریبا ۴.۲ میلیون کارمند تمام وقت بزرگترین کارفرمای کشور است. انجمن ملی کارمندان دولت که نماینده تقریبا ۷۵۰۰۰ نیروی فدرال است در اوایل ماه جاری برای به چالش کشیدن محدودیت بدهی مندرج در قانون با اشاره به تأثیر بالقوه آن بر کارکنان فدرال شکایت کرد.

۴-تامین اجتماعی و مدیکر (برنامه ملی بیمه اجتماعی) پرداختها را از دست میدهند

بیش از ۶۰ میلیون نفر عمدتا سالمندان ماهانه پرداختهای تامین اجتماعی دریافت میکنند. تعداد مشابهی برای بیمه درمانی خود به مدیکر وابستگی دارند. برخی از جمهوری خواهان ادعا کرده اند که دولت فدرال میتواند با تغییر مسیر درآمد مالیاتی به این پرداختها حتی بدون استقراض ادامه دهد. با این وجود، کارشناسان بودجه تردید دارند که وزارت خزانه داری بتواند این مزایا را به موقع به سالمندان انتقال دهد به خصوص اگر این وضعیت هفتهها یا ماهها به طول انجامد.

اگر دولت هم چنان بتواند برخی از پرداختها را با درآمدهای مالیاتی دریافتی انجام دهد ممکن است مجبور شود بین ارسال چک برای افراد مسن و پرداخت سود بدهی یکی را انتخاب کند. با این وجود، چشم پوشی از پرداختهای بهره برای حفظ کارکرد تامین اجتماعی و مدیکر میتواند آن چه را که احتمالا یک بحران مالی شدید در سناریو روز آخرالزمان است تشدید کند.

دولت فدرال میتواند پول نسبتا ارزانی قرض کند، زیرا به عنوان یک ریسک اعتباری بسیار مطمئن تلقی میشود.

ایمنی اوراق قرضه دولتی ایالات متحده آن را به یک عنصر اساسی در سیستم مالی جهان تبدیل کرده است. خزانه داری ایالات متحده که به عنوان ذخایری برای همه چیز از بانکهای مرکزی کشورهای خارجی گرفته تا وجوه بازار پول عمل میکند به عنوان یکی از امنترین و نقدشوندهترین سرمایه گذاریهای موجود شناخته میشود که با اعتبار کامل دولت ایالات متحده پشتیبانی میشود. هر ابزار مالی که ارزش آن بر اساس اوراق قرضه خزانه داری باشد میتواند پس از نقض سقف بدهی با کاهش شدید قیمتها منجر به نوسانات و عدم اطمینان در سراسر جهان شود.

اقتصاددانان میگویند تخفیفی که ایالات متحده برای دهههای متمادی برای وام گرفتن برخوردار بوده ممکن است پایان یابد. یک برآورد صورت گرفته توسط اندیشکده بروکینگز نشان داد که نقض محدودیت بدهی میتواند هزینههای استقراض فدرال را تا ۷۵۰ میلیارد دلار در دهه آینده افزایش دهد.

۵-مشکلات اقتصادی در سراسر جهان گسترش خواهد یافت

بسیاری از کشورها با خرید مقادیر زیادی از بدهیهای دولت ایالات متحده که به طور گسترده به عنوان یکی از امنترین داراییهای جهان شناخته میشود از منابع مالی خود محافظت میکنند. با این وجود، نقض سقف بدهی میتواند ارزش این اوراق را کاهش دهد و به ذخایر بسیاری از کشورها آسیب برساند.

اقتصاددانان بیم آن را دارند که با افزایش احتمالی اعتراضات و بی ثباتی ژئوپولیتیک جهانی رتبه کشورهای غرق در بدهی مانند سریلانکا و پاکستان به طور چشمگیری افزایش یابد. تلاش فدرال رزرو برای افزایش نرخ بهره در سال گذشته به منظور مهار تورم، ارزش دارایی اوراق قرضه ایالات متحده را برای بسیاری از کشورها کاهش داده است. طبق گزارش شورای روابط خارجی، بیش از نیمی از ذخایر ارز خارجی جهان به دلار آمریکا نگهداری میشود تقریباً سه برابر بیش از هر ارز دیگر.

۶-ارزش دلار همراه با اعتبار ایالات متحده کاهش مییابد

کارشناسان میگویند که یک نکول میتواند با آشکار کردن عمق ناکارآمدی سیاسی داخلی این کشور به جایگاه ایالات متحده در صحنه جهانی آسیب برساند.

در حال حاضر کارشناسان مالی برخی از نشانههای اولیه را دنبال میکنند که نشان میدهد اقتصاد جهان در حال کاهش وابستگی خود به دلار است و کشورهایی مانند برزیل و مالزی خواستار تجارت اکثر کشورها با ارزهای دیگر شده اند.

تقریبا ۶۰ درصد از مبادلات ارز خارجی هنوز به دلار انجام میشود، اما عدم پرداخت بدهی ایالات متحده که به چرخش ارزش دلار میانجامد میتواند آن را تغییر دهد. همان طور که یلن روز پنجشنبه در ژاپن در مورد یک نکول به خبرنگاران گفت: "این هم چنین خطر تضعیف رهبری اقتصاد جهانی ایالات متحده را به همراه خواهد داشت و سوالاتی در مورد توانایی برای دفاع از منافع امنیت ملی مان ایجاد میکند. "

ممکن است مقوله اساسی تری نیز در خطر باشد. اعتبار دولتها تا حدی به توانایی آنان در پاسخگویی به یک بحران گره خورده است. نقض سقف بدهی توانایی دولت فدرال را نه تنها برای واکنش به شرایط اضطراری بلکه در انجام یکی از ابتداییترین وظایف آن یعنی پرداخت قبوض با تردید مواجه میسازد.

ممکن است مقوله اساسی تری نیز در خطر باشد. اعتبار دولتها تا حدی به توانایی آنان در پاسخگویی به یک بحران گره خورده است. نقض سقف بدهی توانایی دولت فدرال را نه تنها برای واکنش به شرایط اضطراری بلکه در انجام یکی از ابتداییترین وظایف آن یعنی پرداخت قبوض با تردید مواجه میسازد.

اگر ایالات متحده نتواند این کار را انجام دهد شهروندان و رهبران کشورهای دیگر ممکن است تعجب کنند. این امر باعث از بین رفتن اعتماد جهانی به سیستم سیاسی ما میشود، زیرا بخشی از جایگاه ما در جهان مبتنی بر اعتماد بین المللی است و باور به این ایده است که که نظام سیاسی امریکا اساسا کارآمد است، اما وضعیت ایجاد شده نشان میدهد که این طور نیست.