حسابآرایی بیحساب بورس

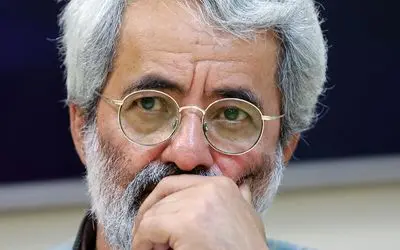

غلامرضا نظربلند، اقتصاددان معتقد است که اقتصاد ایران اگر بخواهد با همین فرمان پیش رود، همین خرده ذخایری هم که برایش مانده به مصرف میرساند، طوری که حتی برای روز مبادا هم چیزی برایش نمیماند.

غلامرضا نظربلند، اقتصاددان، در روزنامه شرق نوشت: روزنامه «شرق» در شماره ۲۱ اردیبهشت ۹۹ متن گفتگو با چند نفر از خبرگان حسابداری و مالی کشور را با عنوان «پشت پرده سودهای بورس» و با موضوعیت مصوبه دیماه ۹۸ هیئت دولت، چاپ کرد. شرکتکنندگان در گفتگو ضمن بررسی ریزکاوانه مصوبه یادشده که به شرکتها اجازه میدهد داراییهای ثابت خود را مجدد ارزیابی کنند و مازاد حاصل را به مصرف افزایش سرمایه برسانند، اجرای آن را زیانبار دانسته و مخالفت خود را ابراز کرده بودند.

پوشانیدن یا بهتر بگوییم اختفای زیان انباشته شرکتهای زیانده و تظاهر به رهایی از ورشکستگی، البته بهطور کاغذی، (موضوع ماده ۱۴۱ قانون تجارت که شرکتهای دارای زیان انباشته بیش از نصف سرمایه را ورشکسته قلمداد میکند، مگر آنکه افزایش سرمایه دهند)، بزرگنمایی ارزش داراییها از سویی و ثابتنگهداشتن (و در واقع کوچکنمایی) میزان بدهیها از سوی دیگر (و طبعا مصنوعیشدن نسبت داراییها به بدهیها و بههمریختن «ساختار مالی» شرکتها)، «حسابآرایی» صورتهای مالی بهمنظور فروش سهام شرکتها به قیمتهای بادکرده و دستکاریشده و افزایش قیمت تمامشده تولیدات کالایی و خدماتی (بهواسطه قیمتگذاری جدید داراییها براساس تورم) را میتوان از جمله دلایل تحفظ و مخالفت صاحبنظران مزبور برشمرد.

این نوشتار از منظر آسیبشناسی اقتصادی به مصوبه هیئت دولت مینگرد و در این راستا نکاتی را یادآور میشود؛ نخست آنکه اجبار ما به اینکه هر چند سال یک بار ارزش کارخانههایمان را در دفاتر حسابداری افزایش چند درصدی بدهیم، ناشی از تورم لجامگسیخته است که اقتصادمان را در این چند دهه اخیر گرفتار خود کرده است. دیگر آنکه ناگزیرشدن ما به رویآوردن به راهکار «تفاوت تسعیر»، به موازات تجدید ارزیابی داراییها ناشی از آن است که پول ملی ما در فهرست ارزهای ضعیف (soft currencies) قرار دارد.

چنین ارزهایی همواره در حال ازدستدادن نرخ برابری خود در مقابل ارزهای محکم (hard currencies) هستند. شوربختانه کشورهایی که از تورم شدید رنج میبرند و ارزش پول آنها در مقابل ارزهای محکم همواره در حال کاهش است، سرنا را از سر گشاد آن میزنند. این است که آنها عادت کردهاند به راهکارهای شکلی و صرفا در حد تأثیرگذاری روی کاغذ مانند تجدید ارزیابی، حذف صفرهای اضافی پول ملی و کاهش رسمی ارزش آن (به قولی، تعدیل منفی) توسل جویند. رسمیتبخشیدن به کاهش ارزش پول ملی متضمن عملیاتی حسابداری است که تفاوت تسعیر گفته میشود و میتواند مکمل عملیات ناظر بر تجدید ارزیابی باشد و سودهای کاغذی دیگری را برای شرکتهای مشمول به ارمغان آورد و حوزه رانتخیزی این اقتصادهای بیمار را گسترش دهد.

این در حالی است که کشورهای توسعهیافته اگر هم بهندرت بخواهند داراییهایشان را مشمول تجدید ارزیابی قرار دهند، اصولا به روش جایگزینی متوسل نمیشوند، زیرا آنها نه با تورم به آن معنا دستوپنجه نرم میکنند و نه نرخ برابری پول ملیشان حتی در درازمدت بهطور معناداری در مقابل ارزش «ارز جهانروا» کم میآورد تا مجبورشان کند به موضوع تفاوت تسعیر بنگرند و ارزش پول خود را تعدیل منفی کنند.

طرفه آنکه دلیل ما برای توسل به تجدید ارزیابی و تفاوت تسعیر و کاهش صفرهای پول ملی را باید در افزایش شدید سطح عمومی قیمتها (ابرتورم) و کاهش شدید ارزش پول ملی که آن هم با تورم همبستگی مستقیم دارد، سراغ گرفت. اگر به همین چند سال اخیر نگاهی بیندازیم، میبینیم که ارزش ریال در برابر دلار به کمتر از یکپانزدهم ارزش قبلی تنزل یافته است.

ازاینرو به پدیده تفاوت تسعیر روی میآوریم تا داراییهایی را که مثلا به قیمت هر دلار هزار تومان به دست آوردهایم، با قیمت ۱۵ هزار تومان نشان دهیم.

این در حالی است که «سودآوری (profitability)» بنگاههای اقتصادی ریالی افزایش نیافته و ریالی هم وارد آنها نشده است (جریان نقدی CF)! واضح است ارزشی که به این طریق تحصیل میشود، از جنس «ارزش افزوده» (که ارزشمندترین در نوع خود است) نبوده و قابل تقسیم بین سهامداران نیست، مگر آنکه مبادرت به تقسیم ارزش کاغذی و دفتری کنیم و این مانند چاپ اسکناس بدون پشتوانه و پخش آن بین مردم است.

به همین سیاق، تجدید ارزیابی هم مثل این است که معیار اندازهگیری اتاق خانه را بهجای متر، کیلومتر قرار دهیم و بگوییم این اتاق سه کیلومتر در چهار کیلومتر است! آیا با تغییر معیار مزبور از متر به کیلومتر، اتاق مورد نظر در دنیای واقعی خارج از ذهن هم ۱۲ کیلومتر مربع (۱۲ برابر واتیکان) وسعت پیدا میکند؟! در اقتصادهای دچار ابرتورم مزمن، بزککردن صورتهای مالی شرکتها و بهاصطلاح حسابآرایی (window dressing)، به پدیدهای پیوسته و عادی تبدیل میشود.

اما در تا چه زمانی میتواند روی این پاشنه کج بچرخد و این سیکل معیوب تا چه هنگام میتواند تداوم یابد؟ هر بار تجدید ارزیابی به یک جلسه شیمیدرمانی میماند که بیمار را به اندازه خود تحلیل میبرد و جسم رنجور او را بیش از پیش نحیف میکند، البته با این تفاوت که شیمیدرمانی میتواند معالج باشد و بیمار را با وجود واردشدن درد زیاد به او و احیانا همراه با عوارض جنبی، از خطر مرگ برهاند و زندگی را به او بازگرداند. افزون بر موارد پیشگفته، سرمایه در اقتصادهایی که تجدید ارزیابی در آنها به روشی معمول بدل میشود، اصطلاحا «رقیق» میشود تاجاییکه مثل لیوان شیری است که در مقابل قطرهای شیر، مشتی آب به آن بسته شده باشد! اقتصادی که با این ابرمعضل درگیر میشود بالاخره روزی هر ذخیرهای هم که داشته باشد، از دست میدهد، درست مثل شخصی که ریال ته جیبش را هم خرج میکند و آس و پاس میشود. اقتصاد ایران اگر بخواهد با همین فرمان پیش رود، همین خرده ذخایری هم که برایش مانده به مصرف میرساند، طوری که حتی برای روز مبادا هم چیزی برایش نمیماند.

نگارنده مشکلات دولت از جمله مواجهبودن آن با کسری شدید بودجه را درک میکند، اما از پیامد آنچه مثلا برای جبران کسری مزبور دارد انجام میشود هم بهشدت نگران است. نگرانی از آن جهت است که در این وانفسا هنجارها رنگ ببازند و ناهنجاریها جای آنها را بگیرند. وقتی شرکتهای دارای زیانهای هنگفت انباشته با استفاده از مابهالتفاوت ارزش جایگزینی، افزایش سرمایه میدهند، هنجاری میشکند. چه اشکالی داشت در این سالها و دهههای اخیر وقتی سرمایه شرکتی به کمتر از نصف کاهش یافت، ورشکستهاش اعلام میکردیم تا با خیل عظیمی از شرکتهای ظاهرا در قید حیات، ولی در واقع در حال ممات مواجه نمیشدیم. چرا ما باید در تجدید ارزیابی داراییها، زمین کارخانهها را دهها و صدها برابر بیش از قیمت اسمی آنها قیمتگذاری کنیم؟! آخر زمینی که مثلا کارخانهای در آن ایجاد شده، چه ارزشی میتواند داشته باشد؟ اگر کسی صرف چنین زمینی را خریداری کند، به چه کار او میآید و او چه تعریفی میتواند از کاربری آن داشته باشد؟

چرا ما با تقویم زمین تحت اشغال آن هم با قیمتهای نجومی، اقتصاد کشور را به سمت رانتخیزی رهنمون کردیم و به شکلگیری یکی از بدترین ناهنجاریها دامن زدیم؟ ناهنجاری دیگری که از آن چشم پوشیده میشود، همانا ارزشگذاری کارخانههای مستهلکشده و دچار کهنگی (obsolesence) فناوری و فقدان روشهای نوین تولیدی، به قیمت روز است. مگر میشود قیمت کارخانهای که چندین دهه از ایجاد آن میگذرد و در عمر مفید خود از تکنولوژیهای نسلهای بعدی محروم مانده، با قیمت کارخانهای که با آخرین شیوههای مدرن تولید و دستاوردهای فناوری راهاندازی شده، برابری کند؟ این ناهنجاری ناظر به توسل به ارزش جایگزینی بهجای «ارزش اسقاطی» است.

کارخانههای دارای ویژگیهای پیشگفته، اسقاطشده محسوب میشوند و ضروری است تعیین ارزش آنها هم بر همین مبنا باشد. تاآنجاکه به حیطه اقتصاد و آموزهها و کارکرد هنجارهای آن مربوط میشود، باید بگوییم کهای کاش قیمت زمین را از اول از میان برمیداشتیم و دیگر دغدغه یکی از بدترین انواع سرچشمههای رانتخیزی را نمیداشتیم؛ سهم ارزی داراییهای ثابت استهلاکپذیر مانند ساختمان و خطوط تولید کارخانهها را در گذر زمان کمتر و کمتر کرده و به مالکیت معنوی و برندسازی توجه کافی میکردیم و سهم بسیار بیشتری به این نوع داراییهای غیرمشهود تخصیص میدادیم؛ به مقوله تشکیل سرمایه (capital formation) بیشتر اهتمام میورزیدیم و تا میتوانستیم در جهت کسب آخرین فناوریهای صنعتی و خدماتی، سرمایهگذاری میکردیم.ای کاش در وضعیت وانفسای امروز کشور، چرخه معیوب تجدید ارزیابی داراییها و تفاوت تسعیر را بازتولید نمیکردیم و بهجای انباشت ثروت و گذاشتن ذخیره برای نسلهای بعد، انباشت مشکلات را برای آنها به یادگار نمیگذاشتیم و شکوه و گله آنها را رقم نمیزدیم!