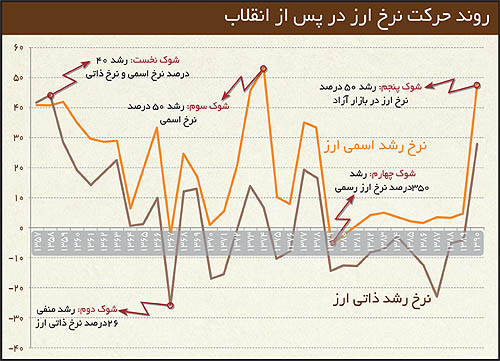

نگاهي به پنج تلاطم ارزي

سیر شوکهای ارزی در ایران

شوک ارزی، پدیده جدیدی در اقتصاد نیست و چه در اقتصاد جهانی و چه در ایران، نمونههای زیادی از این رخداد به وقوع پیوسته است. بهعنوان مثال بحران ارزی آمریکای لاتین در دهه 1970، آسياي شرقي در سال 1997، روسيه در سال 1998، برزيل در سال 1999 و بحران لیر ترکیه در حوالی سال 2000 نمونههایی از این جریان هستند. در کشور ما تازهترین مورد از وقوع یک شوک ارزی، در سال 90 رخ داد و در سالجاری نیز ادامه یافته و تشدید شده است.

به گزارش هفتهنامه «تجارت فردا» مرور تحولات نرخ ارز در سالهای گذشته حکایت از این دارد که در عرض 34 سال، یعنی از سال 1357 تاکنون، نرخ ارز در کشور از تقریبا 80 ریال، به حدود 32 هزار ریال در روزهای کنونی رسیده است. یعنی 400 برابر شده است. البته با توجه به تورمی که در کشور در این مدت وجود داشته و منجر به کاهش قدرت خرید پول داخلی شده، افزایش نرخ ارز در این بازه زمانی تا حدودی طبیعی و حتی لازم بود. در همین مدت 34 ساله، شاخص قیمتها در ایران از 95/0 در سال 56 به 2/381 در سالجاری رسیده و 401 برابر شده است. این موضوع نشان میدهد تغییرات نرخ ارز مجموعا و در کل این بازه، هماهنگ با تورم و رشد قیمتها بوده است، اگرچه روند آن روند یکنواخت و متعادلی نبوده و دارای فراز و نشیبهای ناگهانی و پیشبینینشدهای بوده است. در این راستا، موضوعی که از نگاه بسیاری از کارشناسان برای اقتصاد آثار منفی به همراه دارد، نه رشد نرخ که افزایشهای ناگهانی در نرخ ارز است. پدیدهای که گاهی در ادبیات اقتصادی، تحت عنوان «شوک ارزی» شناخته میشود.

دو دیدگاه در تعریف شوک ارزی

شوک ارزی به یک تغییر بزرگ در نرخ ارز گفته میشود. در این جا اولین سوالی که پیش میآید این است که دامنه تغییرات چقدر باید باشد و از چه محدودهای به بعد، تغییرات از حالت «معمولی» یا «طبیعی» خارج شده است و دیگر باید آن را «شوک ارزی»، «تلاطم ارزی»، «بحران ارزی» یا مانند آن نامید؟

گروهی از اقتصاددانان قائل به وجود تمایز بین تغییرات عادی و تغییرات غیرمعمول نرخ ارز هستند. در این دیدگاه، برای شناسایی یک تلاطم ارزی، نیازی به لحاظ کردن تورم نیست، چرا که تغییرات نرخ ارز، اصولا با تورم هماهنگ است. در این زمینه مسعود نیلی، اقتصاددان، اعتقاد دارد وقتی این تغییر از یک ابعادی بزرگتر میشود، در واقع علامتدهنده یک بیثباتی بسیار بزرگ میشود و اثرش را روی سرمایهگذاری، تولید و موارد دیگر میگذارد. یعنی انتظارات افرادی که دارایی خود را به سمت ارز میبرند، متاثر از نسبت آن با تورم نیست و تغییرات نرخ ارز نسبت به دوره پیشین است که باعث میشود ارز بهعنوان یک دارایی استفاده شود.

اما برخی از کارشناسان معتقدند در تعریف شوک ارزی باید اثر تورم را نیز لحاظ کرد. در این تعریف، میتوان کل تغییر در نرخ ارز یک دوره نسبت به دوره قبل را به دو جزء بخش تورمی تغییر نرخ ارز و بخش واقعی آن، تقسیم کرد. یعنی به عنوان مثال در دورهای که رشد شاخص عمومی قیمتها یا تورم 10 درصد و رشد نرخ ارز 15 درصد باشد، باید 10 درصد از افزایش نرخ ارز را به حساب تورم گذاشت و تنها 5 درصد از تغییرات را باید تغییرات واقعی نرخ ارز نامید و در شناسایی شوک ارزی منظور کرد. در این مطلب شناسایی شوکهای ارزی با این ملاک انجام شده و با در نظر گرفتن تفاوت تغییر نرخ ارز نسبت به نرخ تورم، شوکهای ارزی بررسی شده است.

چه چیزی باعث بروز شوک ارزی میشود؟

معمولا شوکهای ارزی که در اقتصادهایی مثل ایران، با نظامهای ارزی مدیریت شده و وجود عواملی مثل نفت رخ میدهد، در سیاستهای پولی و مالی قبلی دولت ریشه دارد. باید توجه کرد که سياست نرخ ارز ثابت و كسري بودجه مزمن در صورت عدم اصلاح سياستهاي مالي منجر به رشد زياد حجم پول براي تامين مالي كسري بودجه خواهد شد. رشد حجم پول نيز منجر به تورم خواهد شد كه با ثابت نگه داشتن نرخ ارز در تناقض است. به همين دليل گفته ميشود ادامه چنين سياستهايي منجر به بروز حملات سوداگرانه و در نتيجه تلاطمات ارزي خواهند شد.

شوک ارزی وابستگی زیادی به انتظارات مردم دارد. ضعيف شدن شاخصهاي اقتصاد كلان منجر به ايجاد انتظارات تورمي مي شود و اقتصاد در وضعيت تعادل ناپايدار قرار ميگيرد كه در این هنگام، تغيير ناگهاني انتظارات يا ترديد آحاد اقتصادي به ميزان ذخاير بانك مركزي و پايداري نرخ ارز ثابت، مي تواند منجر به شوک ارزی شود. همچنین ضعف سيستم بانكي و تضعيف بانكها به دليل بدهيهاي معوقه مي تواند يكي از عوامل بروز تلاطمات ارزي باشد.

البته در نهایت، یک شوک ارزی به دنبال یک حمله سوداگرانه ارزی رخ میدهد. حمله سوداگرانه به نرخ ارز زماني اتفاق ميافتد كه عموم جامعه احساس كند كه ذخاير خارجي بانك مركزي رو به اتمام است يا دولت با كسري بودجه شديد روبهرو است يا اینکه دولت در تداوم از سياست ارز ثابت دچار ترديد شده است. هرچه ذخاير ارزی بانك مركزي بيشتر باشد، اين حمله با تاخير روبهرو مي شود يا حملات منجر به بحران ارزي نخواهد شد. زمان حمله هم بستگي به انتظارات و رقابت معاملهگران ارز دارد.

شوکهای ارزی در ایران

در بررسی وضعیت تاریخی تغییرات نرخ ارز در ایران در فاصله 53 ساله بین سالهای 1338 تا 1391، میتوان پنج دوره را از هم متمایز کرد: دوره اول از سال 38 تا 56، دوره دوم از سال 57 تا 67، دوره سوم از سال 67 تا 73، دوره چهارم از سال 73 تا 81 و دوره پنجم از سال 81 تا 90.

نخستین دوره به سالهای بین 1338 تا 1356 باز میگردد که با رشد درآمدهای ارزی از ناحیه فروش نفت و افزایش مداوم تراز تجاری، ذخایر ارزی کشور به طور مداوم در حال افزایش بود. به این ترتیب در فاصله 19 ساله 1338 تا 1356، نرخ دلار روند باثباتی را در پیش گرفت و حتی با کاهش نیز مواجه بود، به گونهای که نرخ 76 ریالی دلار در اقتصاد ایران پس از نزدیک به دو دهه و با وجود تورم، نه تنها افزایشی را تجربه نکرد که با کاهشی 5 ریالی هم مواجه شد و در سال 1356 هر دلار به نرخ 71 ریال معامله شد.

البته به باور برخی کارشناسان اقتصادی، نمیتوان حفظ نرخ ارز در سطح نسبتا ثابت 70 ریال در فاصله سالهای 1338 تا 1356 را یک سیاست ارزی مناسب از سوی مقامات پولی کشور دانست. چرا که با توجه به روند تورمی اقتصاد کشور در سالهای پیش از انقلاب، حفظ نرخ ارز در سطحی ثابت به لطف درآمدهای نفتی اگر چه با ارزان شدن نسبی کالاها (خصوصا کالاهای وارداتی)، سطح رفاهی را بالا برده بود، ولی با وابسته کردن اقتصاد کشور به درآمدهای نفتی، تولید داخلی را نیز به نفع واردات تضعیف میکرد. تنها در فاصله سالهای 1350 تا 1356، تورم اقتصاد کشور در حدود 120 درصد (برای دوره هفت ساله) بوده است. با توجه به وجود تورم میتوان گفت در سال 56، نرخ ارز در کشور بهطور بالقوه مستعد افزایشی شوکگونه بود.

مطابق آمارهای بانک مرکزی، سطح کلی قیمتها در کشور در بازه 19 ساله 1338 تا 1356، حدودا 9/2 برابر شده است. یعنی در این دوره، مجموعا نرخ تورم تقریبا 190 درصد بوده است. حال آنکه نرخ تورم خارجی (آمریکا)، در همین دوره، در حدود 120 درصد بوده است. یعنی تورم نسبی داخل به خارج در حدود 70 درصد بوده است، که نشان از لزوم تعدیلی در حدود 70 درصدی در نرخ ارز در این دوره دارد. مسالهای که احتمالا به دلیل رشد مداوم درآمدهای نفتی به وقوع نپیوست و بخشی از شوک ارزی ابتدای انقلاب و در پی توقف درآمدهای نفتی را باید در سایه آن دید.

نخستین شوک ارزی

در سال 1357 و پس از وقوع انقلاب، با توجه به وقایع پیش آمده و التهابات سیاسی، شرایط تولیدی اقتصاد کشور و توقف درآمدهای ارزی، خروج گسترده سرمایه در مقطع انقلاب، همچنین شرایط روانی به وجود آمده در پی تغییر مدیریت سیاستگذاری اقتصادی، درآمدهای ارزی سابق با ابهام مواجه شد و ذخایر نیز اجبارا در بسترهای تازهای باید هزینه میشد. همچنین وقوع حمله خارجی در فاصله کمی پس از انقلاب 57 نیز باعث تشدید این شرایط شد. مجموع این قضایا باعث شد نرخ ارز با جهش چشمگیری در سال 57 مواجه شود. دادههای سری زمانی بانک مرکزی مربوط به نرخ ارز در بازار غیررسمی نشان میدهد که در نخستین سالهای پس از وقوع انقلاب نرخ ارزی جهش یافت و از سطح 20 ساله حدودا 70 ریالی، به 100 ریال رسید.

به این ترتیب نخستین شوک ارزی اقتصاد کشور در دوره مورد بررسی، یعنی سالهای 1338 تا 1391، با 40 درصد افزایش نرخ ارز در سال 57 به وقوع پیوست. پیامدهای این تحولات و شوک ارزی ابتدای انقلاب در چند سال نخست بعدی نیز کم و بیش ادامه یافت. در دو سال بعدی یعنی سالهای 58 و 59 نیز، رشد سالانه نرخ ارز سطح بالای 40 درصدی خود را حفظ کرد. نرخ رشد واقعی ارز، یعنی رشد نرخ ارز منهای نرخ تورم، در سطح 30 درصد حفظ شد که به معنای تداوم شوک ارزی سال 57 تا سال 59 بود. با شروع دهه شصت و در سالهای 60 و 61، اگر چه نرخ رشد سالانه نرخ ارز کماکان در حدود 30 درصد بود، ولی رشد واقعی آن، با توجه به روند افزایشی تورم در این سالها، رو به کاهش بود. افزایش نرخ ارز در بازار غیررسمی در دو سال بعدی، یعنی 62 و 63 نیز، با روند قبلی صورت گرفت.

شوک منفی در نرخ ارز

با تثبیت مدیریت اقتصادی دهه 60 در سال 64 و با شروع دولت دوم دفاع مقدس، روندی تثبیتی در نرخ آزاد ارز مشاهده میشود. به این ترتیب در سالهای 65 تا 67، بین تغییرات نرخ ارز و نرخ تورم نوعی هماهنگی به وجود آمد که به تثبیت نسبی نرخ واقعی ارز انجامید. در سال 65 رشد نرخ ارز و تورم هر دو در سطح 6 درصد بود که نرخ رشد واقعی ارز را برای نخستین بار از دهه 40 به بعد، به سطح صفر درصد رساند.

در سال 67 یک شوک متفاوت ارزی با تغییرات وارونهای در نرخ حقیقی ارز در کشور به وقوع پیوست. به این ترتیب که برای اولین بار پس از انقلاب، با وجود آنکه نرخ تورم بالغ بر 28 درصد شده بود نرخ ارز در بازار آزاد روند معکوسی را نسبت به تورم در پیش گرفت و کاهش یافت. بنابراین در سال 67 نرخ واقعی ارز با شوکی منفی 30 درصدی مواجه شد. بهبود تدریجی درآمدهای نفتی با نزدیک شدن به پایان جنگ، کاهش تقاضا برای ارز و برخی ملاحظات مدیریت سیاسی برای کنترل اوضاع اقتصادی در این سال، دلایل عمده نخستین شوک ارزی منفی در اقتصاد ایران دانسته شده است.

در این دهه، متوسط درآمد ارزي ايران از 11 ميليارد دلار فراتر نميرفت. با این همه به جز سالهای اولیه دهه شصت، تغییرات نرخ ارز در این دوره نسبتا کنترل شده بود. در مجموع میتوان گفت بهرغم تنگنای پیشآمده در فروش نفت در سالهای جنگ، سياستهاي تعیینشده بر مبنای صرفهجويي در مصارف ارزی و مدیریت تقاضاي آن، باعث شد با وجود كمبود شديد درآمدهاي ارزي، قيمت دلار افزايش نيابد.

نکته قابل توجه دیگر در تغییرات ارزی تا پایان این دوره، همراهی نکردن نرخ رسمی یا مرجع ارز با نرخ غیررسمی یا آزاد آن است. از سال 57 تا سال 70، بانک مرکزی با وجود افزایشهای صورت گرفته در نرخ ارز در بازار آزاد، نرخ رسمی را در سطح پیش از سال 57، یعنی در حدود 70 ریال نگه داشته بود. حتی سال 70 که سال پایان این سیاست بود، نرخ رسمی ارز کمتر از مقدار آن در ابتدای دوره و سال 57 شده بود و به 68 ریال رسید. این در شرایطی بود که دلار در این سال و در بازار آزاد، با نرخی معادل 1420 ریال داد و ستد میشد، که نشاندهنده شکاف بسیار بزرگی در سیستم دو نرخی ارز در آن زمان داشت و از به بنبست رسیدن سیاست ثابت نگه داشتن ارز مرجع، خبر میداد. در سال 70 نرخ غیررسمی ارز، در حدود 21 برابر نرخ رسمی آن بود.

شوک ارزی و شوک تورمی

دهه بعد از سال 67، دوره اوجگیری تورم در اقتصاد کشور بود. با وجود این که نخستین دولت بعد از دفاع مقدس کار خود را با نرخ تورم 9 درصدی شروع کرد، تورم در این دوره تا سطح 49 درصدی در سال 74 بالا رفت و تا سال 76 نیز، کماکان در حدود 20 درصد باقی ماند. در سالهای 68 و 69 نرخ ارز همپای تورم بالا میرفت و به همین دلیل تغییر عمدهای در نرخ حقیقی ارز دیده نمیشد. اما از سال 70 به بعد و با افزایش ناگهانی نرخ غیر رسمی ارز، جهشهای بزرگی در متغیرهای اقتصادکلان کشور به وقوع پیوست. سال 70 سالی بود که بانک مرکزی تصمیم گرفت نرخ ارز غیررسمی را به سطح آزاد آن برساند و آن را از 68 ریال، به 1458 ریال رساند.

برخی کارشناسان اقتصادی تمایل دولت به اجرای پروژههای کلان اقتصادی و استقراض منابع ارزی خارجی را که نیاز بود به معادل ریالی بالاتری برای تامین پروژهها تبدیل شود، مهمترین دلیل تعدیل نرخ ارز در سال 70 دانستهاند.

این تعدیل یکباره در نرخ ارز غیررسمی، به رشد شدید قیمتها و همچنین اوجگیری نرخ ارز در بازار غیررسمی در سالهای بعد دامن زد. در سالهای 70 و 71، با وجود تورمهای بالای 20 درصدی، سیاستگذاران پولی با تزریق ارز به بازار درصدد حفظ نرخ آن برآمدند. به طوری که در این دو سال اقتصاد کشور شاهد وقوع کاهش 20 درصدی در نرخ حقیقی ارز برای دو سال متوالی بود. برخی کارشناسان تورمی بودن اقتصاد در این سالها و نگرانی مسوولان اقتصادی از اثرات رشد نرخ ارز بر تشدید تورم را عواملی میدانند که به تثبیت نرخ ارز در بازار غیررسمی در این سالها دامن زد.

اما با تشدید روند افزایشی قیمتهای داخلی و تورم اقتصادی، نرخ ارز نیز به ناگهان در سالهای 73 و 74 جهش بیسابقهای را تجربه کرد. به این ترتیب اولین شوک عمده افزایشی در نرخ ارز، پس از شوک اولیه در سال 57، در این دوره پدید آمد. نرخ ارز در سال 73 در حدود 46 درصد و در سال 74 نیز در حدود 53 درصد افزایش یافت. چنین جهشی در نرخ ارز در اقتصاد کشور، نه در سالهای پیش از آن سابقه داشت و نه در سالهای بعدی تا سال 89، نمونه مشابهی پیدا کرد. البته چنانچه گفته شد تورم نیز در این بازه وضعیت مشابهی داشت. به طوری که نرخ تورم سال 73 حدودا 35 درصد و تورم سال 74، بالغ بر 49 درصد گزارش شده بود، که از جهشی بیسابقه در قیمتهای داخلی در این دوره خبر میداد. از این رو با در نظر گرفتن نرخ تورم، رشد نرخ اسمی ارز، هماهنگ با افزایش سطح قیمتها و همراه با حفظ نرخ حقیقی آن به نظر میرسد. ولی با در نظر گرفتن اثرات روانی این افزایش و تغییر جهت داراییها از سرمایهگذاری به سوی بازارهای مالی، روند ملایمتری در تعدیل نرخ ارز، مناسبتر به نظر میرسید.

شوک چهارم و یکسانسازی

همزمان با وقوع شوک تورمی و از سال 73 به بعد، با تکمیل بازسازیها و تعدیلهای صورت گرفته در اقتصاد کشور، دولت مجددا اقدام به «تثبیت نرخ ارز مرجع» کرد. پیش از این سال و در یک دوره هشت ساله، نرخ ارز رسمی بانک مرکزی تنها 5 ریال افزایش یافته و از 1750 ریال در سال 73، به 1755 ریال در سال 80 رسیده بود. حال آنکه ارز در بازار آزاد در سال 80 به قیمتی در حدود 7900 ریال مبادله میشد و مشابه سال 70، در این سال نیز شکاف ایجاد شده در سیستم ارزی چند نرخی، سیاستگذاران پولی را به تعدیل نرخ ارز غیررسمی وا داشت. در سال 80 قیمت ارز در بازار آزاد، بیش از چهار و نیم برابر نرخ رسمی آن بود. به این ترتیب در سال 81، در پی نابساماني بازار ارز و رانتهاي گسترده ناشي از چند نرخي بودن ارز، بانک مرکزی اقدام به افزایش نرخ ارز رسمی و رساندن آن به سطح 7958 ریال کرد. این مساله اگر چه اثرات تورمی محدودی داشت و نرخ تورم را از حدود 11 درصد سال 80، به سطح 15 درصدی در سه سال بعدی رساند، اما مشابه مورد قبل در سال 70 نبود و به جهشی در نرخ ارز غیررسمی منجر نشد. افزایش نرخ ارز مرجع و رساندن آن به سطح بازار آزاد، تا سالها بعد باعث تک نرخی شدن ارز

در اقتصاد کشور شده بود.

بانک مرکزی در این زمان ارائه ارز به چند قيمت مختلف را كه گاهی به 16 قيمت ميرسيد، متوقف کرد و به صورت قوی با ارائه ارز به همه متقاضیان با نرخ رسمی، موجب یکسان سازی نرخ و تثبیت آن تا حدود یک دهه بعدی شد. به باور بسیاری از اقتصاددانان کشور، به خاطر وجود تورم در این سالها، نرخ ارز باید به مقداری بیشتر افزایش مییافت. دادههای مربوط به تورم و نرخ ارز در بازار آزاد حاکی از این است که در تمامی سالهای دهه هشتاد، نرخ رشد واقعی ارز در کشور منفی و در حال کاهش بوده است. این مساله منجر به غیرواقعی شدن نرخ ارز در اقتصاد کشور و درونی شدن پتانسیل جهش ناگهانی در این نرخ شد. خصوصا از سالهای 84 به بعد و با تشدید روند تورم در کنار تزریق درآمدهای نفتی به اقتصاد و جلوگیری از واقعی شدن نرخ آزاد ارز با این روش، پتانسیل جهش بعدی را در نرخ ارز تقویت کرد.

شوک آخر بر اقتصاد نفتی

نرخ ارز در دهه هشتاد از سال 1379 تا سال 1389، از 8131 ریال به 10442 ریال رسید، یعنی رشدی تقریبا 28 درصدی داشت. حال آنکه نرخ تورم در همین فاصله ده ساله، مجموعا 292 درصد بوده است. نرخ تورم خارجی نیز در این مدت، 27 درصد بوده است. با توجه به قاعده تعدیل نرخ ارز با تورم نسبی، ملاحظه میشود که جهشی 238 درصدی در نرخ ارز نهفته بود. اما افزایش چشمگیر درآمدهای نفتی در این دوره مانع میشد که نرخ ارز در کشور خود را با وضعیت رقابتی کالاهای داخل و خارج و توان تولیدی کشور هماهنگ کند. از لحاظ اقتصاد سیاسی نیز دولت وقت تمایلی به افزایش نرخ ارز و گرانی کالاهای وارداتی ناشی از آن نداشت.

وضعیت درآمدهای ارزی کشور در سالهای اخیر کاملا بیسابقه بوده است. بهعنوان مثال طبق آمار بانک مرکزی، تنها در سال 89 بیش از 90 میلیارد دلار عواید حاصل از فروش نفت خام به کشور وارد شده است. اما با وجود ارقام بیسابقه درآمد نفتی و مازاد تراز بازرگانی خارجی کشور، وابستگی کشور به واردات و سیاستهای بیضابطه انبساطی پولی نیز به سرعت در حال گسترش بود. در سال 89 واردات کشور به حدود 56 میلیارد دلار رسیده بود، و آمارهای مرکز پژوهشهای مجلس حاکی از آن بود که ضریب وابستگی اقتصاد ایران به واردات، از 35 درصد در سال 84 به 75 درصد در سال 89 رسیده بود.

در سال 90 همزمان با تشدید زمزمهها مبنی بر محدود شدن درآمدهای نفتی، افزایش نرخ ارز حالتی شتابان به خود گرفت. نرخ غیررسمی ارز در پایان سال 89 معادل 10337 ریال بود، اما در پایان اسفند سال 90، بهای ارز در بازار آزاد ایران به میزان 18926 ریال تعیین شد. یعنی در سال 90، نرخ غیر رسمی ارز بالغ بر 83 درصد افزایش یافت. بیشترین افزایش قیمت در دیماه این سال به وقوع پیوست و نرخ ارز در عرض یک ماه رشدی 18 درصدی به خود دید. شوک ارزی سال 90 در سالجاری نیز ادامه یافت و در تابستان 91 نرخ ارز از حدود 18000 ریال در تیرماه، به حوالی 23000 ریال در پایان شهریور رسید. افزایش ناگهانی بعدی در نرخ ارز، در مهرماه سال جاری رخ داد. در این ماه نرخ ارز با تقریبا 9000 ریال افزایش، به رقم 31820 ریال رسید.