۱۸ مطلب

بر اساس دادههای بانک مرکزی در پایان هفته جاری (12 تیرماه) نرخ بهره بین بانکی بدون تغییر نسبت به هفته قبل خود در کانال 23.98 درصد ثابت مانده است.

براساس آمار منتشرشده از سوی بانک مرکزی، نرخ بهره بین بانکی در سطح ۲۳.۹۶ درصد اعلام شده است.

در سال ۱۴۰۳ نرخ بهره بین بانکی در کانال ۲۳ درصد بود و آنچه که آمارهای بانک مرکزی نشان میدهد، نرخ بهره بین بانکی در دو سال گذشته یعنی سالهای ۱۴۰۲ و ۱۴۰۳ در کانال ۲۳ درصد حفظ شده است، با این حال نرخ بهره بین بانکی در سال ۱۴۰۱ دامنههای ۲۰.۳ تا ۲۳.۱ درصد را شاهد بود که بیشترین تغییر در نرخ بهره بین بانکی در سالهای گذشته را نشان میدهد.

نرخ بهره بین بانکی در روز چهارشنبه سوم بهمن ماه بدون تغییر نسبت به هفته پیش از آن در محدوده ۲۳.۹۸ درصد باقی ماند که بالاترین میزان از ابتدای سال جاری تا امروز است.

نرخ سود بین بانکی در هفته نخست آذرماه بدون تغییر نسبت به هفته قبل از آن ۲۳.۷۹ درصد اعلام شده است.

یک کارشناس اقتصادی، گفت: در حال حاضر به دلیل اینکه نرخ بهره واقعی در اقتصاد ایران منفی است، سپردهگذاری در بانکها جذابیت ندارد، اما با افزایش نرخ بهره میتوان نقدینگی موجود در جامعه را حبس کرد و برای مدتی و از این طریق تورم را کنترل کرد.

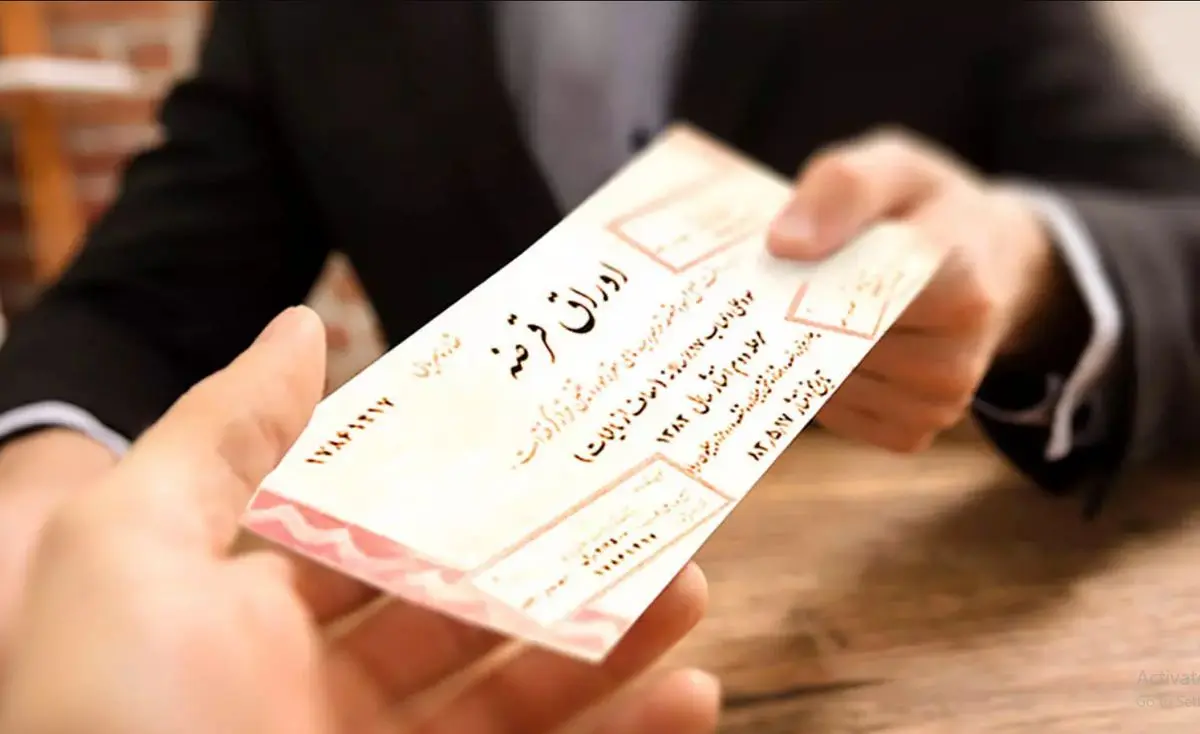

اوراق خزانه با توجه به سود بیشتری که نسبت به سپردههای بانکی دارند، میتوانند بهعنوان بخشی از دارایی سرمایهگذار، ریسک سبد دارایی را کاهش دهند.