آژیر هشدار در بازار پول

آخرین آمارهای بانک مرکزی نشان میدهد که رشد ماهانه سپردههای مدتدار در خردادماه با ثبت رقم 2/ 1 به کمترین میزان خود طی دو سال اخیر رسیده است، این در حالی است که رشد ماهانه سپردههای جاری با ثبت رقم 10 درصد، باعث شده که ترکیب سپردهها در ماههای اخیر تغییر کند. دیگر بررسیها نیز نشان میدهد که از زمستان سال گذشته از نسبت شبهپول به نقدینگی کاسته شده و به نسبت پول به نقدینگی افزوده شده است. «دنیای اقتصاد» در گزارشی ضمن بررسی پیامدهای روند حرکتی جدید در بازار پول، سیاستهای مناسب در این شرایط را بررسی کرده است.

تغییر روند جدید در بازار پول

بانک مرکزی آمارهای پولی و بانکی در سه ماه نخست سال جاری را منتشر کرد. در بخش سپردههای دولتی، این گزارش آمارها را به تفکیک سپردههای دیداری یا جاری و سپردههای مدتدار، قرضالحسنه و سایر سپردهها منتشر میکند. در سال 92 پس از شروع روند نزولی تورم و بالا ماندن نرخ اسمی بانکها، نرخ واقعی سود پس از سالها منفی شدن فاصله خود را تا مرز صفر کاهش داد و تداوم این سیاستها باعث شد که نرخ سود بانکی در سال 93 مثبت شود. مثبت شدن نرخ واقعی سود بانکها، در کنار بازدهی پایین سایر بازارها باعث شد که بخش قابلتوجهی از منابع در بانکها از شکل سپردههای دیداری به شکل سپردههای مدتدار تغییر یابد. در نتیجه سهم پول از نقدینگی به مرور کاهش یافت و سهم شبهپول در نقدینگی روند صعودی را داشته است، اما آمارها در ماههای اخیر نشان میدهد که رشد سپردههای مدتدار مانند ماههای دو سال گذشته نیست، حال آنکه رشد ماهانه سپردههای جاری افزایش قابلتوجهی داشته است.

چرخش سپردههای مدتدار به جاری

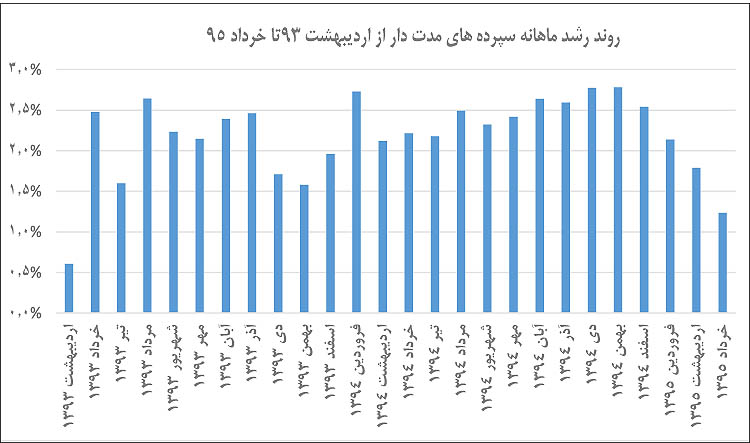

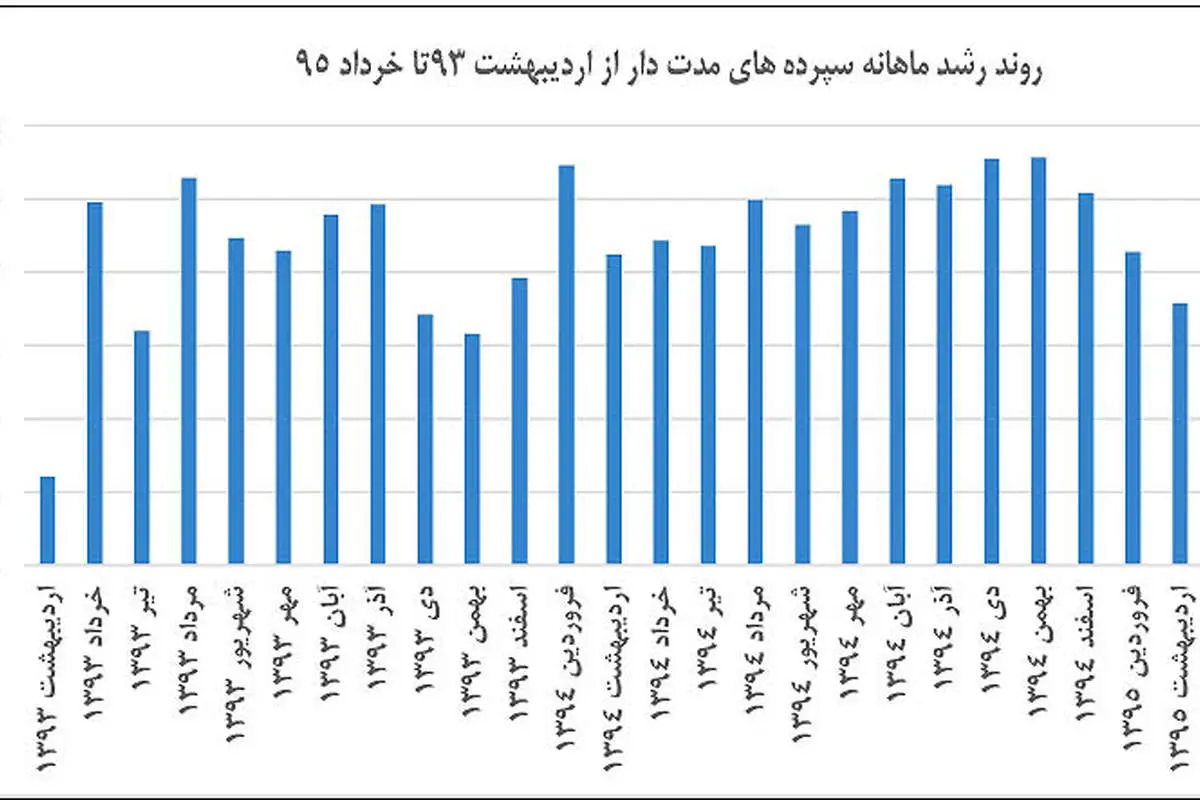

«بررسی دنیای اقتصاد» نشان میدهد که از اسفندماه سال گذشته رشد ماهانه سپردههای مدتدار روند نزولی به خود گرفته و در خردادماه سال جاری به کمترین مقدار از خرداد سال 93 رسیده است. مطابق این بررسیها، در بهمنماه سال گذشته رشد ماهانه سپردههای مدتدار معادل 8/ 2 درصد ثبت شد که طی ماههای دو سال اخیر بیشترین رشد ماهانه سپردههای مدتدار بوده است، اما این روند در اسفند به 5/ 2 درصد رسید. در سال جاری روند نزولی رشد ماهانه سپردههای مدتدار بازهم تداوم یافت، بهنحویکه این رقم در فروردین ماه معادل 1/ 2، در اردیبهشت معادل 8/ 1 و سرانجام در خردادماه معادل 2/ 1 درصد ثبت شد. رقم کل سپردههای مدتدار در خردادماه معادل 861 هزار میلیاردتومان گزارش شده است، اما در مقابل، روند سپردههای دیداری در خردادماه افزایش قابل توجهی داشته است. بر اساس آمارها میزان سپردههای جاری در خردادماه به 105 هزار میلیارد تومان رسیده که نسبت به ماه قبل معادل 10 درصد (10 هزار میلیارد تومان) افزایش داشته است. دیگر آمار بانک مرکزی نیز نشان میدهد که سهم «پول» (سپردههای جاری و اسکناس و مسکوک) در نقدینگی افزایش یافته و سهم «شبهپول» (سپردههای

مدتدار) کاهش یافته است. مطابق بررسیها، در فصل سوم سال 1394 سهم پول از نقدینگی معادل 5/ 12 درصد و سهم شبهپول معادل 5/ 87 درصد بوده است. این ترکیب در بهار سال جاری به شکلی درآمده که 9/ 12 درصد از سهم نقدینگی را پول تشکیل میدهد و 1/ 87 درصد آن به شبهپول تبدیل شده است.

اثر کاهش نرخ سود

بسیاری از کارشناسان معتقدند که تغییر در نرخ سود سپردهها و تسهیلات، در تغییر ترکیب آن موثر بوده است. بانک مرکزی به فاصله زمانی کمتر از 5 ماه، دو بار کاهش نرخ سود بانکی را در دستور کار قرار داد و از بهمنماه سال گذشته تا تیرماه سال جاری حداکثر نرخ سود یکساله از 20 درصد به 15 درصد کاهش یافت. در 27 بهمنماه سال گذشته شورای پول و اعتبار، حداکثر نرخ سود یکساله را معادل 18 درصد و در بخشنامه 8 تیرماه این شورا حداکثر نرخ سود یکساله بانکها را معادل 15 درصد اعلام کرد. مسوولان بانک مرکزی اعلام کردند که این روند را تا تکرقمی کردن نرخ سود بانکها ادامه خواهند داد. با کاهش نرخ سود بانکها سپردهگذاران که از درجه ریسکپذیری بیشتری برخوردارند، ترجیح میدهند که بخشی از سپردههای مدتدار را صرف دیگر هزینهها کنند. به این شکل که این منابع یا در سایر بازارهای دارایی یا سرمایهگذاری هزینه میشود یا اینکه صرف هزینههای مصرفی شده و میزان تقاضا را در اقتصاد افزایش خواهد داد، اما در واقع این منابع از بانکها خارج نمیشوند و فقط نوع سپردهها، از مدتدار به جاری چرخش میکند. در نتیجه از میزان نسبت «شبهپول به نقدینگی» کاسته شده

و به میزان نسبت «پول به نقدینگی» افزوده میشود.

اثرات تغییر ترکیب در بازار پول

بررسیها حاکی است که روند جدید در سپردهها چند اثر در بازار پول به همراه خواهد داشت. اثر اول در توان تسهیلاتدهی بانکها است. به اعتقاد کارشناسان، با بالا بودن ترکیب سپردههای مدتدار، توان تسهیلاتدهی بانکها افزایش مییابد، عکس این موضوع نیز صادق است و با کاهش منابع مدتدار بانکها، قدرت تسهیلاتدهی بانکها نیز کاهش مییابد. از سوی دیگر وام دادن از منابع جاری ریسک بانکها را افزایش میدهد که در شرایط کنونی با توجه به وضعیت سلامت بانکی، این موضوع موجب ایجاد یک چالش جدید در بانکها خواهد شد. این در حالی است که در وضعیت کنونی، سیاستگذاران اقتصادی طرحها و مصوبههای بسیاری را برای عبور از رکود از طریق افزایش تسهیلاتدهی به بنگاهها یا خانوارها پیشبینی یا حتی اجرا کردند و بسیاری از مسوولان، این طرحها را با اتکا به حجم بالای سپردههای مدتدار در دستور کار قرار دادند.

موضوع دوم اثرات تورمی تغییر ترکیب سپردهها است. یک پژوهش که در موسسه عالی آموزش و پژوهش، مدیریت و برنامهریزی، پیامدهای متفاوت رشد نقدینگی را تحت عوامل مختلف بررسی کرده است، نشان میدهد که افزایش «نسبت شبهپول به پول» در کوتاهمدت و بلندمدت اثرات ضدتورمی بهدنبال دارد. این پژوهش تاکید میکند که اثرات تورمی ناشی از افزایش نقدینگی از طریق ضریب فزاینده، تا حد زیادی به این موضوع بستگی دارد که طی آن سهم «پول» افزایش یافته یا سهم «شبهپول»؛ زیرا رشد ضریب فزاینده وقتی به افزایش شبهپول منجر شود، فشار تورمی کمتری در پی دارد. بهطور مشخص، با تغییر ترکیب نقدینگی و به تبع تغییر در شیوه هزینهکرد دارندگان منابع، فشار روی قیمتهای داراییها، کالا و خدمات وارد میشود که بخشی از تغییر روند تورم در ماههای گذشته نیز تحتتاثیر این موضوع بوده است و این مساله میتواند فشار تورمی را به مرور بیشتر بکند.

سیاست مناسب در شرایط فعلی

تجربه سالهای گذشته نشان میدهد که سیاستگذاران بیشتر بر این موضوع تمرکز کردند که سیاستهای اعتباری را بهعنوان راه حلی برای عبور از رکود در نظر گیرند. این موضوع باعث شده است که در حال حاضر بانکها یکی از اصلیترین تامینکنندگان منابع مالی در کشور لقب گیرند. روند مذکور در زمانی که بانکها در شرایط مناسب قرار داشته باشند و استانداردهای لازم برای بانکها و موسسات اعتباری ایجاد شود، قابل درک است، اما در زمانی که بانکها هنوز با چالشهای متعددی دست و پنجه نرم میکنند، «اصلاح ساختار» در بازار پول به اولویت اصلی تبدیل میشود. در کنار این رویکرد اصلی میتوان دو دسته سیاستهای سلبی و ایجابی تعریف کرد.

سیاستهای سلبی در بحث اعتباردهی باید به شکلی باشد که مرتبهگرایی و وامدهی کور جای خود را به وامدهی نظاممند و منطبق با عملکرد بنگاهها بدهد. همچنین نظارت بر اعتباردهی بانکها و شیوه قراردادها از سوی مقام ناظر به شکلی باشد که از انباشت مطالبات غیرجاری و اعتباردهی به شرکتهای وابسته یا به شکل ضربدری جلوگیری شود. در بخش اقدامات ایجابی نیز باید از ابزارها و مکانیزمهایی بهره برد که داراییهای منجمد بخش خصوصی و دولت از یکدیگر تفکیک شده و برای وصول هر یک با بهرهگیری از تجربه دیگر کشورها، راهکار مربوط به آن اتخاذ شود. از سوی دیگر، توسعه بازار بدهی، در جهت رفع تنگنای موجود و اوراقسازی بدهی دولت به بانکها و پیمانکاران که در دستور کار قرار گرفته، میتواند اقدام ایجابی دیگر در وضعیت مذکور بهشمار آید.