شاخص PCR چه میگوید؟

احساس سنجی در بورس

بازار مشتقه که یکی از زیر مجموعههای آن بازار اختیار معامله است، چند سالی است که در ایران رونق گرفته و مورد توجه مدیران سرمایهگذاری در نهادهای مالی و فعالان بازار سرمایه است.

شاخص PCR بهعنوان یکی از شاخصهای پیشرو در بازار سهام، نسبت موقعیتهای باز در قرارداد اختیار فروش در برابر اختیار خریدها را اندازهگیری میکند.

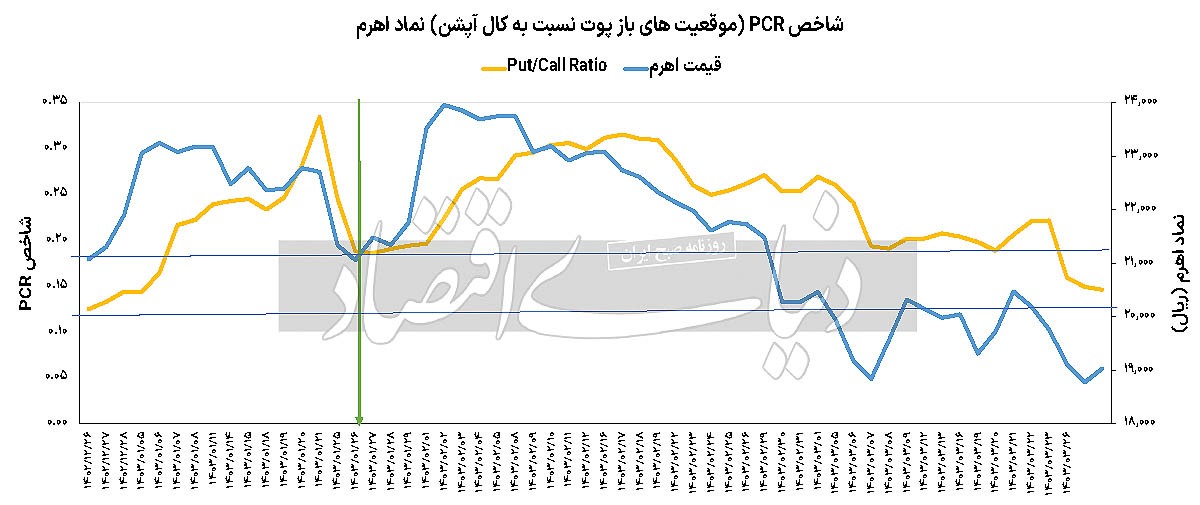

به گزارش دنیای اقتصاد، کاهش این نسبت به معنی سیگنال صعود بازار و افزایش آن، احتمال نزول بازار را بالا میبرد. این نسبت در ایران بهدلیل عدم رونق نسبی اختیارهای فروش، در محدوده ۰.۱۲ تا ۰.۳۳است. زمانی که شاخص PCR به ۰.۱۲ میرسد، سرعت کاهش موقعیتهای اختیار فروش از اختیار خرید بیشتر میشود. این کاهش، سیگنال تغییر روند بازار را مخابره میکند. اکنون این شاخص در نزدیکی کف۰.۱۲است و تغییر فاز بازار نزدیک خواهد بود.

بازار مشتقه که یکی از زیر مجموعههای آن بازار اختیار معامله است، چند سالی است که در ایران رونق گرفته و مورد توجه مدیران سرمایهگذاری در نهادهای مالی و فعالان بازار سرمایه است. قراردادهای اختیار خرید و اختیار فروش و موقعیتهایی که روی این قراردادها اتخاذ میشود، میتواند علاوه بر کاربرد نوسانگیری و پوشش ریسک، شاخصی برای سنجش احساسات در بازار سهام باشد.

یکی از شاخصهایی که به واسطه بازار اختیار معامله میتواند احوالات بازار را ارزیابی کند، شاخص PCR یا put/call ratio است. این نسبت با اندازهگیری موقعیتهای باز قراردادهای اختیار فروش نسبت به موقعیتهای باز قراردادهای اختیار خرید، میتواند شاخصی را طراحی کند که احساسات بازار را مورد ارزیابی قرار دهد.

هر چند در دنیا عدد مطلق این نسبت با کشور ما متفاوت است، اما در ایران این نسبت حدود ۰.۱۲ تا ۰.۳۳ است. در صورتی که این نسبت حوالی ۰.۱۲ باشد، کاهش بیشتر موقعیتهای باز اختیار فروش نسبت به اختیار خرید را شاهد خواهیم بود و احتمال صعودی شدن روند بازار افزایش مییابد. در صورتی که این شاخص به سقف خود یعنی ۰.۳۵ برسد، احتمالا بازار با افزایش موقعیتهای بار اختیار فروش دچار روند نزولی خواهد شد.

این نسبت به دلیل کمرونق بودن اختیارهای فروش اکثر داراییهای پایه در بازار، روی قراردادهای اختیار معامله نماد «اهرم» تعریف شده است. این نماد به دلیل نماینده نسبتا مناسب شاخص کل، پررونق بودن اختیارهای خرید و فروش آن و نداشتن مشکلات تکسهمها (مثل بسته شدن نماد، افزایش سرمایه، انتقال به بازار پایه و...) انتخاب شده است.

تفاوت اختیارهای خرید و فروش

اختیار خرید در واقع این حق را به خریدار این قرارداد میدهد تا با قیمت اعمال مشخص دارایی پایه را خریداری کند. در واقع در صورتی که قیمت دارایی پایه در بازار بیشتر از قیمت اعمال قرارداد اختیار خرید باشد، خریدار این قرارداد میتواند (نه الزاما) دارایی پایه را به قیمت اعمال خریداری کرده و در صورت نیاز به قیمت بازار به فروش برساند و سودی را کسب کند. خریدن این قرارداد نیاز به پرداخت پرمیوم دارد که اختلاف معناداری با قیمت سهم در بازار خواهد داشت. در بعضی از مواقع پرمیوم قراردادها ۱۰ درصد قیمت سهم خواهد بود. افزایش موقعیتهای بازار در این قراردادها به این معنی است که احتمالا بازار و اهالی آن، دیدگاه صعودی نسبت به روند بازار نقدی دارند.

اختیار فروش نیز به عنوان ابزار دوم بازار آپشن، قراردادی است که به واسطه آن خریدار این قرارداد، حق آن را دارد که سهام خود را به قیمت اعمال مشخص به فروش برساند؛ حتی اگر قیمت سهم با قیمت اعمال فاصله زیادی داشته باشد که این موضوع «بیمه سهام» نیز شناخته میشود. در صورتی که موقعیتهای باز در این قرارداد نیز افزایش یابد، احتمالا بازار دیدگاه نزولی نسبت به بازار دارد.

نسبت put/call

نسبت موقعیتهای باز در قراردادهای اختیار معامله فروش نسبت به اختیار معامله خرید، نشان میدهد که حالوروز اهالی بازار در چه وضعیتی است. در واقع معاملهگرانی که موقعیتهای باز بیشتری را در اختیار فروش نسبت به موقعیتهای باز اختیار خرید اخذ میکنند، دیدگاه نزولی دارند و اگر عکس این موضوع صدق کند، احتمالا معاملهگران دیدگاه صعودی دارند.

این نسبت بیشتر توسط بورس شیکاگو محاسبهشده توسط اکثر سایتهای تحلیلی و خبری معتبر دنیا منتشر میشود. اما عدد مطلق این شاخص و رنج عددی آن در کشورهای دیگر با ایران متفاوت است. در دنیا، این نسبت اگر حوالی عدد ۰.۷ باشد، قدرت خریداران و فروشندگان بازار را مانند هم در نظر میگیرد. در صورتی که این عدد از یک عبور کند، احتمال ورود سرمایهگذاران Bearish (نزولی) افزایش مییابد. همچنین در دنیا اگر این نسبت حوالی ۰.۵ و کمتر از آن باشد (حدود ۰.۲)، سیگنال آن را میدهد که تغییر روند از نزولی به صعودی محتمل بوده و احتمال رخداد آن بالاست.

PCR در ایران

قطعا بازار مشتقه که در ایران بهتازگی ظهور کرده است، شرایط متفاوتی نسبت به بازارهای جهان دارد. اولین تفاوت عمق معاملات این بازار است. در حالیکه ارزش معاملات بازار مشتقه به واسطه تنوع ابزارهای آن، چندین برابر ارزش معاملات بازارهای نقدی در جهان است، در ایران، اما ارزش معاملات این بازار عمدتا حوالی ۳۰۰ میلیارد تومان است که حدود ۵ درصد ارزش معاملات بازار نقدی سهام است.

دوم آنکه ابزارهای متنوعی در بازار ایران نسبت به بازارهای جهانی وجود ندارد. هرچند در بورس کالا تنوع بسیار بالاست، اما در بازار سهام صرفا اختیار معامله چند سهام مشخص معاملات بالایی را تجربه میکنند. علاوه بر این، نسبت ارزش معاملات، حجم و موقعیتهای بازار در اختیار فروشهای بازار ایران بهشدت نسبت به اختیار خرید، اندک است.

این در حالی است که ارزش معاملات اختیارهای فروش در چند سال اخیر بهشدت افزایش یافته است. علاوه بر این، برخی از نمادها در بازار اختیار فروش پرمعامله و با ارزش بالا دارند. «خودرو» و «اهرم» دو نمادی هستند که در ارزش معاملات اختیارهای فروش پیشتاز هستند. به دلایل مذکور برای طراحی این شاخص در ایران ناچار به استفاده از نماد «اهرم» هستیم.

اول آنکه نماد صندوق اهرمی کاریزما، نماینده شاخص کل است و عمدتا در بازار ایران، برای ثبت بازدهی بهتر از شاخص کل، صندوقهای اهرمی خریداری میشوند. دوم آنکه ارزش معاملات قراردادهای اختیار معامله نماد «اهرم»، اختلاف بالایی با سایر نمادها دارد.

بهعنوان مثال، قرارداد «ضهرم ۴۰۰۴»، بهعنوان پرمعاملهترین ابزار مشتقه بازار سهام شناخته میشود و ارزش معاملاتی حدود ۵۰ میلیارد تومان به صورت روزانه دارد. این در حالی است که پس از این قرارداد، «ضخود ۴۰۴۱» به عنوان رتبه دوم ارزش معاملات این بازار، حدود ۱۸ میلیارد تومان معامله میشود. ضمن آنکه اختیار فروشهای «اهرم» نیز شرایط ویژهای دارند. «طهرم ۴۰۰۴» و «طهرم ۴۰۰۵»، دو نمادی هستند که بیشترین ارزش معاملات را در میان اختیارهای فروش بازار دارند. این دو نماد روی هم، ارزش معاملات ۱۳ میلیاردی دارند. در حالیکه پس از آن در جایگاه سوم «طخود ۴۰۴۱»، حدود ۲ میلیارد تومان مورد معامله قرار میگیرد. پس «اهرم» بهترین نماد برای طراحی این شاخص است. همچنین صندوقها مشکلات تکسهمها (مثل بسته شدن نماد، افزایش سرمایه، انتقال به بازار پایه و...) را ندارند.

محاسبات PCR

نسبت PCR در ایران، از تقسیم موقعیتهای باز اختیارهای فروش نماد «اهرم» در طی یک روز بر موقعیتهای باز اختیار خرید نماد «اهرم» در همان روز محاسبه میشود. این نسبت در ایران از اسفندماه ۱۴۰۲ و در پی رونق حداکثری اختیارمعاملههای این نماد مورد بررسی قرار گرفته است. این شاخص تا به امروز، بین ۰.۱۲ تا ۰.۳۳ بوده است. محاسبات قبل از اسفندماه ۱۴۰۲ نیز نشان میدهد که کف این نسبت همان ۰.۱۲ است. اختلاف عدد مطلق این شاخص در ایران با بازارهای توسعهیافته در آن است که اختیارهای فروش در کشور ما همچنان رونق نسبی لازم را ندارند؛ اما به ناچار اختیار معاملات نماد «اهرم» به عنوان معیار در نظر گرفته شده است.

در ایران هرگاه این نسبت به ۰.۱۲ برسد، به آن معنی است که موقعیتهای باز اختیار فروش «اهرم» به عنوان نماینده کل بازار و شاخص کل به حداقل رسیده است؛ به این معنی که موقعیتهای باز اختیار فروش نسبت به اختیار خرید کاهش بیشتری داشته است. از اینرو، سیگنال روند صعودی، احتمالا (نه الزاما) صادر میشود. از آنجا که این شاخص پیشرو است و جلوتر از بازار سیگنال میدهد، باید این نکته مدنظر قرار گیرد که همه این سیگنالها به صورت احتمالی است و در صورت برهم ریختن جو عادی بازار میتواند شرایط بازار را تغییر دهد.

همچنین در صورتی که این نسبت به حوالی ۰.۳۵ برسد، موقعیتهای باز اختیار فروش با سرعت بیشتری نسبت به موقعیتهای باز اختیار خرید رشد کردهاند که احتمالا سیگنالی برای پایان روند صعودی و شروع نزول بازار نقدی سهام و بهخصوص شاخص کل است.

اواخر اسفندماه این نسبت حوالی ۰.۱۲ بوده و سیگنال خرید صادر شده است. شاخص کل تا ۲۰ فروردینماه ۵ درصد افزایش را تجربه کرد. این شاخص نیز به حوالی ۰.۳۳ رسید و دوباره سیگنال فروش صادر شد. پس از ریزش ۳ درصدی تا ۲۷ فروردین این شاخص به ۰.۱۹ رسید و با توجه به جو مثبت پس از تحولات نظامی منطقه، دوباره شاخص کل تا سقف ۴ اردیبهشتماه ۵ درصد بازدهی داد.

در ۱۶ اردیبهشت نیز دوباره این نسبت به ۰.۳۲ رسید. با وجود آنکه همه منتظر بودند تا شاخص بدون از دست دادن حمایت ۲ میلیون و ۲۰۰ هزار واحدی به روند صعودی بازگردد، شاخص کل تا نیمه کانال ۲ میلیون واحدی در روزهای اخیر افت کرد. هرچند تحولات سیاسی داخلی نیز به این روند نزولی دامن زد. این نسبت در ۲۰ خرداد دوباره به ۰.۱۹ رسید؛ منطقهای که در ۲۶ فروردینماه شاخص کل را به سمت بالا سوق داد. اما افزایش ترس در بازار سهام سبب شده است تا این شاخص با از دست دادن ۰.۱۹ دوباره به ۰.۱۲ نزدیک شود. در صورتی که به این محدوده نزدیک شود و محرکهای بنیادی نیز از بازار حمایت کنند، احتمال رشد نماد «اهرم» و شاخص کل بسیار بالاست.

نکته حائز اهمیت آن است که این نسبت در بازار ایران بین ۰.۱۲ تا ۰.۳۳ است و قرار نیست به عنوان قانون همیشه در این رنج عددی باقی بماند. در صورتی که بازار با هیجانات سال ۹۹ همراه شود، با رونق معاملات پوت؛ عدد شاخص متفاوت خواهد بود. اگر اختیار فروشها رونق چند برابری نسبت به اختیارخریدها پیدا کنند، احتمال ثبت اعداد بالاتر هم وجود دارد. اگر ناامیدی مطلق آبان ۱۴۰۱ دوباره تکرار شود، باز هم شرایط برای شاخص PCR متفاوت خواهد بود؛ بنابراین این رنج عددی میتواند در آینده تغییر کند و در صورت به وقوع پیوستن سناریوهای فوق گزارشهای مفصلتری ارائه خواهد شد.

ابهامات PCR

در خصوص محاسبه این نسبت ابهاماتی وجود دارد. اول آنکه چرا باید موقعیتهای باز قراردادها در محاسبات لحاظ شود؟ برای پاسخ به این ابهام ذکر این نکته ضروری است که محاسبات حجم معاملات در این نسبت، میتواند یکی از این راهکارها باشد. اما از آنجا که با وجود کاهش حجم یا افزایش حجم معاملات میزان بستن یا ایجاد موقعیت توسط خریدار و فروشنده مطرح نیست، استفاده از حجم معاملات برای دورههای کوتاهمدت یا دو یا سهروزه کاربرد دارد.

اما استفاده از موقعیتهای باز برای دورههای زمانی ۱۲ روز به بالا میتواند مورد استفاده قرار گیرد. در هنگام معامله، هر بار بر حجم معاملات اضافه میشود، بدون آنکه میزان موقعیتهای باز و کاهش آنها رصد شود. در استفاده از موقعیتهای باز، اتخاذ موقعیت جدید و کاهش موقعیتها به دلیل سررسید شدن قراردادها قابل مشاهده است. ابهام دوم آن است که وقتی خریدار اختیار خرید زیاد میشود، بالطبع فروشنده کال هم افزایش مییابد. وقتی خریدار پوت زیاد میشود، بالطبع فروشنده پوت هم داریم. چرا باید نتیجه بگیریم که بازار چشمانداز صعودی یا نزولی دارد؟

این موضوع را میتوان از طریق قدرت خریدار به فروشنده توضیح داد. معمولا در کفهای قیمتی خریداران تمایل بیشتری برای خرید دارند و فروشندگان تمایل کمتری به فروش داشته و به امید فروش در قیمتهای بالاتر هستند. به همین دلیل، روند صعودی شکل میگیرد. هر چقدر که قیمت افزایش پیدا میکند، نه تنها تمایل فروشندهها برای فروش افزایش پیدا میکند و با قدرت بیشتری شروع به فروش میکنند، بلکه خریداران کف قیمتی نیز برای شناسایی سود به آنها ملحق میشوند و بازار نزولی شکل میگیرد.

در بازار اختیار معامله نیز به همین صورت است. از طرفی با توجه به زیان محدود و سود نامحدود استراتژیهای خرید کال و پوت، از طرفی دیگر در دسترس بودن اخذ موقعیت buy نسبت به sell، معمولا در روندهای صعودی خرید کال رونق بیشتری نسبت به خرید پوت دارد و در روندهای نزولی عکس این موضوع صدق میکند. ابهام سوم نیز آن است که در ایران حجم معاملات پوت خیلی تناسبی با کال ندارد.

در جواب باید گفت که این ابهام، یک مشکل جهانی است. ولی چون این شاخص به صورت درصدی محاسبات را انجام میدهد، مشکل تا حدود زیادی قابلحل است. به طور مثال تعداد موقعیتهای باز کال ۱.۵ میلیون واحد و برای پوت ۱۰۰هزار واحد (۷درصد) است، اگر تنها ۵۰هزار واحد به موقعیتهای باز پوت اضافه شود، برای اینکه این نسبت ثابت بماند، باید ۸۰۰ هزار واحد به موقعیتهای باز اختیار خرید اضافه شود.

از آنرو که در روند نزولی هر چند مقدار کمتری به موقعیتهای باز پوتها اضافه میشود (توسط کسانی که پیشبینی روند نزولی دارند یا کسانی که دارایی پایه را دارند و به دنبال بیمه سهام هستند) یا موقعیت کال جدید با سرعت کمتری باز میشود یا بخشی از موقعیت کال آپشنهای قبلی بسته میشود، این نسبت رشد خواهد کرد. مهمتر اینکه خود کال نقش اصلی را در این نسبت بازی میکند. طبیعتا در آینده با رونق بیشتر پوتها و بازار مشتقات این نسبت قدرت پیشبینی بالاتری خواهد داشت.