چرا رکود اقتصاد جهانی بعید به نظر میرسد؟

موج پیش بینیهای تاریک برای اقتصاد جهانی که در اوایل سال جاری پدیدار شد و عمدتا از تحلیلهای آماری مبتنی بر دادههای گذشته ناشی میشد. با این وجود، چنین تحلیلهایی به اندازه کافی تاثیر و میراث پاندمی کووید – ۱۹ را در نظر نگرفته بودند. با تقویت دلار امریکا نرخهای بهره بالاتر ایالات متحده صادرات سایر اقتصادها را تحریک میکند. این امر باعث میشود که احتمال وقوع رکود جهانی در عرصه اقتصاد که بسیاری از تحلیلگران آن را پیشبینی میکردند کاهش یابد و تحقق آن بعید به نظر برسد.

فرارو- کوئیچی هامادا؛ پروفسور بازنشسته رشته اقتصاد در دانشگاه ییل و مشاور ویژه "شینزو آبه" نخست وزیر اسبق ژاپن بوده است. حوزه تخصصی او اقتصاد ژاپن و اقتصاد بین الملل است. از او به عنوان یکی از معماران کلیدی "آبنومیکس" اصلاح به کار رفته برای سیاستهای اقتصادی مبتنی بر "سه رکن" تسهیل پولی، محرکهای مالی و اصلاحات ساختاری یاد میشود. در برهه زمانیای از هامادا به عنوان یکی از نامزدهای کسب مقام ریاست سازمان تجارت جهانی یاد شده بود. هامادا نشان گنج مقدس (ستاره طلا و نقره) را دریافت کرده که دومین نشان افتخاری برتر ژاپن و بالاترین درجه افتخاری است که به یک کارمند دولتی در آن کشور اعطا میشود. او از سال ۱۹۹۴ تا ۱۹۹۵ میلادی رئیس انجمن اقتصاد ژاپن بود.

فرارو- کوئیچی هامادا؛ پروفسور بازنشسته رشته اقتصاد در دانشگاه ییل و مشاور ویژه "شینزو آبه" نخست وزیر اسبق ژاپن بوده است. حوزه تخصصی او اقتصاد ژاپن و اقتصاد بین الملل است. از او به عنوان یکی از معماران کلیدی "آبنومیکس" اصلاح به کار رفته برای سیاستهای اقتصادی مبتنی بر "سه رکن" تسهیل پولی، محرکهای مالی و اصلاحات ساختاری یاد میشود. در برهه زمانیای از هامادا به عنوان یکی از نامزدهای کسب مقام ریاست سازمان تجارت جهانی یاد شده بود. هامادا نشان گنج مقدس (ستاره طلا و نقره) را دریافت کرده که دومین نشان افتخاری برتر ژاپن و بالاترین درجه افتخاری است که به یک کارمند دولتی در آن کشور اعطا میشود. او از سال ۱۹۹۴ تا ۱۹۹۵ میلادی رئیس انجمن اقتصاد ژاپن بود.

به گزارش فرارو به نقل از پروژه سندیکایی؛ در اوایل سال جاری میلادی پیشبینیها مبنی بر آن که رکود به زودی اقتصاد جهانی را فرا خواهد گرفت؛ بیداد میکرد. با این وجود، در حال حاضر با گذشت بیش از نیمی از سال ۲۰۲۴ چین تنها اقتصاد بزرگی بوده که به نظر میرسد در معرض خطر جدی رکود اقتصادی طولانی مدت قرار دارد. این در حالی است که در نیویورک، لندن و سراسر اروپا ارزش سهام در بازارها در حال افزایش هستند. شاخص بورس ژاپن (نیکئی) در توکیو در ماه ژوئن بالاترین حد ارزش سهام خود را در ۳۳ سال اخیر ثبت کرد. در حالی که بسیاری از اقتصادها در سطح جهانی در حال تقلا هستند وقوع رکود جهانی اکنون بسیار بعید به نظر میرسد.

رکود اقتصادی میتواند دلایل زیادی داشته باشد. برای مثال، افزایش بیش از حد شاخص اعتماد مصرف کنندگان و سرمایه گذاران یا سطوح بسیار بالای مخارج عمومی میتواند تقاضای کل را تا حدی افزایش دهد که خود باعث افزایش تورم شده و سیاستگذاران به ویژه بانکهای مرکزی را مجبور به مداخله برای به اصطلاح خنک نگه داشتن اقتصاد میکند. اگر بانکهای مرکزی در انجام این کار (تلاش برای خنک کردن اقتصاد) برای مثال از طریق افزایش نرخهای بهره زیادهروی کنند و در نتیجه آن استقراض بیش از حد هزینهها رخ دهد این وضعیت میتوان اقتصاد را وارد مرحله رکود سازد.

همچنین، رکود میتواند از سمت عرضه نیز ایجاد شود. هنگامی که یک بخش خاص یا اقتصاد به طور کلی در حال رونق است تامین کنندگان تولید را افزایش میدهند. با این وجود، اگر تقاضا شروع به کاهش کند امکان آغاز روند عرضه وجود دارد و این امر رشد را مختل ساخته و حتی متوقف میکند. هیچ یک از این عوامل در شرایط فعلی در جریان نیستند. اگرچه فدرال رزرو ایالات متحده و بانک مرکزی اروپا در راستای سیاست پولی انقباضی یا تدابیر کاهنده عرضه پول گام برداشته اند، اما تقاضا کاهش نیافته و عرضه در حال انباشته شدن نیست. در عوض، پیش بینیهای اخیر درباره رکود عمدتا از تحلیلهای آماری دادههای گذشته ناشی شدهاند، تحلیلهایی که به اندازه کافی تاثیر و میراث پاندمی کووید - ۱۹ را در نظر نگرفتهاند.

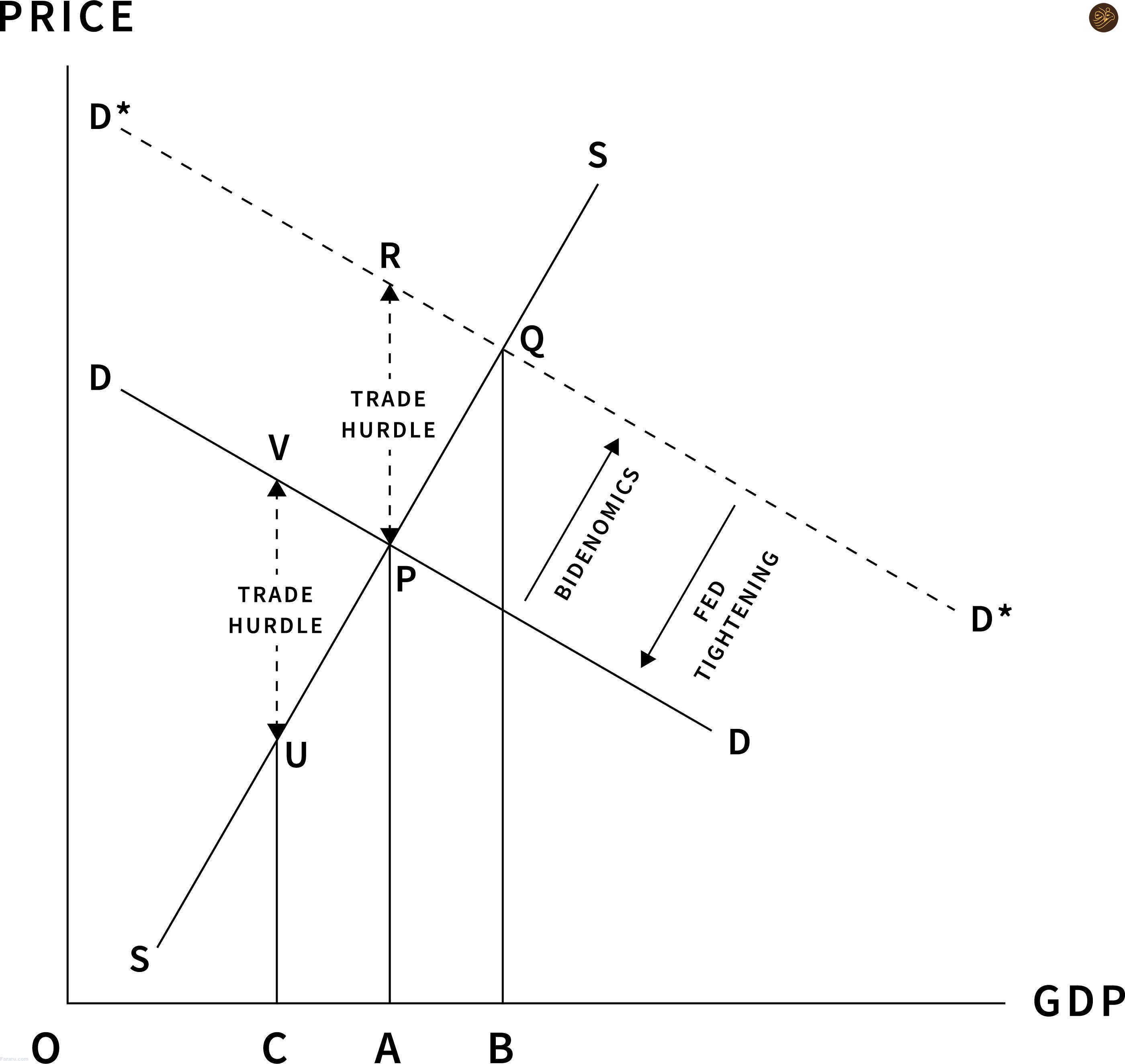

شکل ۱ یک تصویر ساده از تاثیر پاندمی کووید بر اقتصاد ملی را ارائه میدهد. در شرایط عادی تقاطع (P)، عرضه کل (SS) و تقاضای کل (DD) قیمت تعادلی (AP) و حجم معامله (OA) را تعیین میکند که میتواند به عنوان تولید کل تفسیر شود

تورم تقاضا با حرکت منحنی تقاضا به سمت راست ایجاد میشود و تورم فشار هزینه با حرکت رو به بالای منحنی عرضه ایجاد میشود. با این وجود، حرکت منحنیهای عرضه کل (SS) و تقاضای کل (DD) نمیتواند یک ویژگی کلیدی پاندمی کووید را نشان دهد: تجارت از هر دو طرف عرضه و تقاضا بسیار مطلوب، اما کمتر امن بود. مردم میخواستند بیرون از خانه غذا صرف کنند و رستورانها تمایل داشتند از آنان پذیرایی کنند با این وجود، هیچ یک از آنان نمیتوانستند این کار را دست کم نه به میزان معمول به سبب وجود خطرات و محدودیتهای ناشی از پاندمی کووید انجام دهند. همین امر در مورد فعالیتها و صنایع بیشمار دیگر از سفر گرفته تا جلسات حضوری با شرکای تجاری و ارائه دهندگان خدمات صدق میکند.

بنابراین، بیماری کووید باعث ایجاد عدم تعادل بین عرضه و تقاضا در حد قطع ارتباط نشد بلکه خریداران و فروشندگان را مجبور به تحمل هزینههای اضافی استفاده از پوشش ماسک گرفته تا دورتر ساختن میزهای غذاخوری در رستورانها کرد تا امکان مبادله میان آن دو فراهم شود. این موانع که در شکل ۱ با فاصله عمودی بین منحنیها نشان داده شده اند بدان معنا هستند که خروجی واقعی دیگر تنها با تقاطع بین منحنیهای عرضه کل و تقاضای کل تعیین نمیشود بلکه اندازه موانع تجاری نیز مهم بود.

هر چه موانع بیشتر باشند فاصله بین منحنیهای تقاضای کل و عرضه کل نیز بیشتر بوده و کاهش خروجی و تولید بیشتر میشود. این افت در تولید، واکنشهای قدرتمندی را در عرصه سیاستگذاری ایجاد کرد. برای مثال، "دونالد ترامپ" رئیس جمهور وقت امریکا بسته محرک عظیمی را راه اندازی کرد که توسط "جو بایدن" جانشین او تقویت شد تا از طریق آن تقاضا تقویت شود بدان معنا که منحنی تقاضا را به سمت راست تغییر دهد . موانع تجاری کماکان وجود داشتند، اما موقعیت تعدیل شده منحی تقاضا (D*D*) بدان معنا بود که آن موانع دیگر تولید را به پایینتر از سطح نرمال یا سطح پیش از پاندمی کووید سوق نمیدادند. در واقع، به لطف به اصطلاح "بایدنومیکس" یا برنامه اقتصادی بایدن تولید ایالات متحده به نقطه تعادل اولیه خود بازگشت.

زمانی که محدودیت اعمال شده به دلیل پاندمی کووید برداشته شدند شکاف ایجاد شده توسط موانع تجاری حذف شد. با این وجود، منحنی تقاضا در موقعیت تعدیل شده (D*D*) خود باقی ماند. بنابراین، منحنیهای عرضه و تقاضا در نقطه تعادل بالاتر (Q) قطع میشوند که به معنای تولید بیشتر و به شکلی مهم به معنای سطوح قیمت بالاتر است.

سیاست انقباضی فدرال رزرو با نزدیک کردن منحنی تقاضا به موقعیت اصلی خود (DD) با این اثرات مقابله میکند. در حالی که انقباض پولی فدرال رزرو خطر کُند شدن رشد یا حتی رکود را در ایالات متحده افزایش میدهد شاخصهای اقتصادی اخیر از جمله ارقام قوی اشتغال نشان میدهد که فرود نرم اقتصاد امریکا کاملا امکانپذیر است.

در واقع، هم سیاستهای افزایش تقاضای دولت بایدن و هم مداخلات فدرال رزرو برای کاهش تورم رویکرد و اقداماتی کاملا مناسب بودند. شاید مهمتر از آن نکته اساسی این باشد که با تقویت دلار امریکا نرخهای بهره بالاتر ایالات متحده صادرات سایر اقتصادها را تحریک میکند. این امر باعث میشود که احتمال رکود جهانی در عرصه اقتصاد که بسیاری از تحلیلگران آن را پیش بینی میکردند کاهش یابد و تحقق آن بعید به نظر برسد.