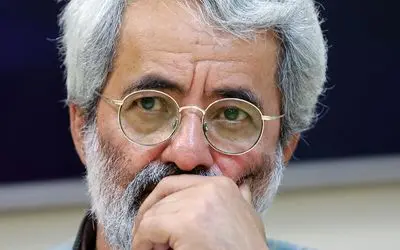

فرزین: دولت، مهمترین عامل ناترازی بانکها است

رئیس کل بانک مرکزی با تأکید براینکه نظارت در نظام بانکی خیلی ضعیف است، گفت: در آینده برای بانکها دسته بندی اصولی صورت میگیرد و براساس تخصص آنها قوانین و مقررات ابلاغ میشود.

تسنیم نوشت: محمدرضا فرزین در همایش بانکداری اسلامی که هم اکنون با حضور وزیر اقتصاد و مدیران بانکی در حال برگزاری است، به بیان توضیحاتی درباره نظام بانکی پرداخت و اظهار داشت: بانکداری اسلامی در چنددهه اخیر رشد و توسعه بسیار گستردهای داشته و نه تنها کشورهای اسلامی بلکه کشورهای غیراسلامی نیز از ابزارهای بانکداری اسلامی در حال استفاده هستند.

وی با بیان اینکه بانکداری اسلامی هم اکنون در بسیاری از کشورها سهمی از بانکداری را به خود اختصاص داده است، تصریح کرد: در حوزه بانکداری اسلامی چند مساله و مشکل جدی داریم؛ البته در تدوین قانون بانک مرکزی و قانون بانکداری به توافقی رسیدیم و فکر میکنم آنچه تحت عنوان قانون بانکداری در مجمع است، خیلی کمک به ما خواهد کرد.

انتقاد رئیس کل از ضعف نظارت در سیستم بانکی/نظارت در بانک مرکزی هم ضعیف است

فرزین افزود:، ولی مشکلاتی که در قانون بانکداری اسلامی داریم را باید مورد اهمیت قرار دهیم، اولین مساله نظارت است؛ من زمانی که کارفراین بودم فکر کردم این بانک در نظارت قوی نیست، ولی وقتی به بانک ملی رفتم دیدم بزرگترین بانک کشور هم در حوزه نظارت قوی نیست. بانکهای خارجی را هم دیدم، اینطور نیست که تسهیلاتی داده شود، ولی بعد از آن نظارتی صورت نگیرد.

رئیس کل بانک مرکزی با بیان اینکه یکی از مشکلات اصلی ما در حوزه بانکداری، نظارت بر مصرف است، تصریح کرد: باید بتوانیم نظارت لازم را تا چند مرحله بعد از پرداخت تسهیلات داشته باشیم. همین مشکل را در خود بانک مرکزی هم داریم، در این بانک هم با ضعف نظارت بر بانکها روبهرو هستیم. البته برنامههایی را برای تقویت نظارت بر بانکها تدوین کردیم.

فرزین یکی از مشکلات عدم پیاده سازی کامل بانکداری اسلامی در نظام بانکی کشور را، عدم تخصصی بودن بانکها دانست و گفت: قوانین بانکهای کشور اصلا تخصصی و مناسب با کارکرد آن بانک نیست. بانک تجاری و تخصصی با یک قانون باید کار کنند. بانکهای ما دسته بندی تخصصی ندارند و همه عقود را میخواهیم همه بانکها اجرا کنند که این اصلا امکان پذیر نیست. البته این موضوع درحال اصلاح است و در اینده برای هر بانکی متناسب با تخصصش قاعده و قانون اعمال خواهد شد.

وی در ادامه به اعتبارسنجی اشاره و تصریح کرد: ضعف قوانین در این حوزه اجازه نمیدهد که در برخی مواقع بانک نسبت به وضعیت تسهیلات پرداختی و بازگشت آن به بانک تصمیم گیری کند.

فرزین قرضالحسنه را برکت صنعت بانکداری دانست و گفت:، اما قرض الحسنه باید متناسب با تامین اعتبار صورت گیرد؛ باید منابع قرض الحسنه باشد و مصارف نیز قرضالحسنه، نباید صوری سازی صورت گیرد؛ امروز بسیاری از نهادهای موازی بانکها داریم که قرضالحسنه را پیاده سازی میکنند، ولی باید کاری کنیم که این افراد و نهادها از طریق بانکها به پرداخت تسهیلات قرض الحسنه بپردازند، در شورای پول و اعتبار البته تمهیداتی در این خصوص اندیشیده شده است.

بانکداران هم از وضعیت بانکداری اسلامی راضی نیستند

رئیس کل بانک مرکزی به تسهیلات تکلیفی اشاره و تصریح کرد: تمام منابع قرض الحسنه امروزه در قالب تسهیلات تکلیفی در بانکها پرداخت میشود. بانکداری شرعی و غیرشرعی در اکثر کشورهاست، ولی در کشور ما بانکداری اسلامی مبنای اصلی بانکداری است. نهادسازیهای خوبی در این حوزه صورت گرفته، ولی هنوز رضایت بخش نیست نه بانکداران نه نهادهای شرعی و علما از وضعیت فعلی بانکداری اسلامی در کشور راضی نیستند.

او در ادامه به ناترازی بانکها اشاره کرد و گفت: بالای ۸۸ درصد تأمین مالی در کشور ما هم اکنون توسط بانکها انجام میشود. حتی بخش زیادی از تامین مالی دولت نیز بردوش بانکهاست؛ طبیعی است که این موارد ناترازی بانکها را افزایش میدهد؛ دولت یکی از مهمترین عامل ناترازی بانکهاست، ناترازی دولت به بانکها منتقل میشود. چه بانکهای دولتی چه بانکهای خصوصی! به همین دلیل در برنامه هفتم تلاش کردیم بخشی از این مسایل را حل کنیم. ولی یادمان باشد بخش عمدهای از ناترازیهایی که در بانکها وجود دارد ناشی از مطالباتشان از دولت است.

فرزین با تأکید براینکه کفایت سرمایه موضوع دیگر دخیل در ناترازی بانک هاست، گفت: این هم به ناترازی در بانکها تبدیل شده است، کسی که بانک زده باید سرمایه آن را هم بیاورد. کدامشان آورده اند؟ جز سه چهارتا بانک؟ باید افزایش سرمایه بدهند و اگر این کار را نکنند ناترازیشان افزایش مییابد.

وی دلیل سوم در ناترازی بانکها را اضافه برداشت بانکها از بانک مرکزی دانست و ادامه داد: برخی قوانین ابلاغی باعث شده در دهه ۹۰ اضافه برداشتها به خط اعتباری تبدیل شود، ولی ما چنین کاری را هرگز نکردیم. به همین دلیل نرخ رشد ۴۰ درصدی پول به ۲۷ درصد کاهش یافته است. خط اعتباری بانکها را کنترل کردیم؛ بانکها تحت فشار قرار گرفتند. خیلی راحت میتوانیم اضافه برداشت را به خط اعتباری تبدیل کنیم و همه این مشکلات حل شود، ولی اجازه نمیدهیم، چون سیاست ما این نیست. این سختگیریهایی است که ما کردیم، چون تورم الان ۲۰ درصد بالاتر از حد متوسط دهه ۸۰ است و اگر اجازه خلق پول و رشد نقدینگی را بدهیم قطعا نمیتوانیم در بلند مدت تورم را کنترل کنیم.

مطالبه رئیس کل بانک مرکزی؛ نقشه صنعتی کشور تدوین شود

رئیس کل بانک مرکزی هدایت اعتبار را با تسهیلات تکلیفی متفاوت دانست و گفت: هدایت اعتبار در کشوری انجام میشود که برنامه صنعتی دارد؛ من زمانی که رئیس صندوق توسعه ملی بودم گفتم پول این صندوق برای توسعه ملی است. من باید بدانم به چه صنایعی تسهیلات بدهم. اگر در سیستان یکی برای برنجکاری از من تسهیلات خواست به او بدهم؟ کسی در مازندان بخواهد فولادسازی بزند من باید به او تسهیلات بدهم؟ باید برنامه صنعتی برای کشور نوشته شود تا اولویتهای صنعتی کشور در ۵-۶ سال آینده تدوین شود. اگر این برنامه نوشته شود منابع بانکی نیز به استانها و صنعتهای مشخص پرداخت میشود. هدایت اعتبار نیازمند نقشه صنعتی است.

وی به تامین مالی زنجیرهای در زمینه هدایت اعتباری اشاره کرد و ادامه داد: اقدامات خوبی در این حوزه انجام شده است؛ در خصوص اوراق گام و برات و ... کارهای خوبی داشتیم. تا ۱۵۰ همت امسال خواهیم توانست از اوراق گام استفاده کنیم اگر برخی مشکلات حل شود. اوراق مسکن و اوراق بانکها را نیز امسال در دستور داریم.

فرزین با بیان اینکه تا زمانی که زیرساختها در کشور مهیا نشود هدایت اعتباری نمیتواند محقق شود، اظهارداشت: اگرچه اقدامات خوبی برای تقویت هدایت اعتباری در کشور انجام شده است، ولی هنوز به نقطه مطلوب نرسیدیم.

رئیس کل بانک مرکزی در خاتمه ضمن تأکید براینکه باید کمک کنیم تا بانکداری اسلامی در تمام جنبهها در کشور محقق شود؛ تصریح کرد: باوجود شورای فقهی بانک مرکزی امیدواریم بتوانیم بانکداری اسلامی را به نحو احسن در کشور پیاده و اجرایی کنیم.