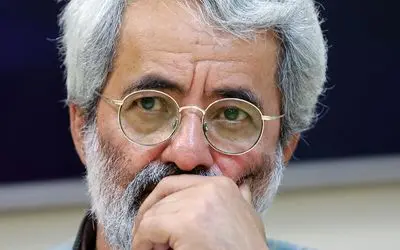

نادر حبیبی، اقتصاددان ایرانی آمریکایی و استاد اقتصاد خاورمیانه

آیا دلار آمریکا رو به افول است؟ موضوع قدری پیچیده است!

علیرغم آن که افول دلار در سطح متوسط است و انتظار میرود موقعیت دلار به عنوان ارز ذخیره غالب جهانی به دلیل عدم وجود جایگزین مناسب ادامه پیدا کند نگرانیها در مورد عوامل اقتصادی و تنشهای ژئوپولیتیکی منجر به بحثهایی درباره ارزهای جایگزین و دور شدن از قراردادهای دلاری در بخشهای خاص شده است. این وضعیت هم چنان پیچیده و تابع تحولات جاری در اقتصاد جهانی و چشمانداز ژئوپولیتیکی است.

فرارو- نادر حبیبی، اقتصاددان ایرانی آمریکایی و استاد اقتصاد خاورمیانه در دانشگاه برندایس است. او در موسسات دانشگاهی و تحقیقاتی در ایران، ترکیه و امریکا فعالیت کرده است. حبیبی پیش از پیوستن به دانشگاه برندایس در ژوئن ۲۰۰۷ در Global Insight Ltd به عنوان مدیر عامل پیش بینی اقتصادی و تجزیه و تحلیل ریسک برای خاورمیانه و شمال آفریقا کار میکرد. حبیبی یکی از اعضای هیئت مدیره مرکز هالینگز و یکی از اعضای موسس انجمن بین المللی اقتصاد ایران است.

فرارو- نادر حبیبی، اقتصاددان ایرانی آمریکایی و استاد اقتصاد خاورمیانه در دانشگاه برندایس است. او در موسسات دانشگاهی و تحقیقاتی در ایران، ترکیه و امریکا فعالیت کرده است. حبیبی پیش از پیوستن به دانشگاه برندایس در ژوئن ۲۰۰۷ در Global Insight Ltd به عنوان مدیر عامل پیش بینی اقتصادی و تجزیه و تحلیل ریسک برای خاورمیانه و شمال آفریقا کار میکرد. حبیبی یکی از اعضای هیئت مدیره مرکز هالینگز و یکی از اعضای موسس انجمن بین المللی اقتصاد ایران است.

به گزارش فرارو به نقل از اینترنشنال پالسی دایجست، در طول ماههای گذشته بحثهای زیادی در میان سیاستگذاران امریکایی و رهبران خارجی در مورد کاهش احتمالی استفاده از دلار به عنوان ارز ذخیره سازی جهان صورت گرفته است. کمیته خدمات مالی مجلس نمایندگان امریکا در تاریخ ۶ ژوئن جلسهای را با عنوان "سلطه دلار" برگزار کرد که در آن کارشناسان و سیاستگذاران امریکایی نگرانی خود را در مورد امکان پذیری حفظ موقعیت دلار به عنوان ارز ذخیره غالب جهانی مطرح کردند.

این موضوع در شهادت "جانت یلن" وزیر خزانه داری ایالات متحده در برابر اعضای کمیته خدمات مالی مجلس نمایندگان در تاریخ ۱۳ ژوئن نیز مورد توجه قرار گرفت. او در پاسخ به نگرانیهای مطرح شده توسط چندین نماینده استدلال کرد که اگرچه ممکن است سهم دلار آمریکا در معاملات جهانی و ذخایر ارزی سایر کشورها کاهش یابد، اما این کاهش متوسط خواهد بود. او هم چنین تاکید کرد که پیش بینی میشود به دلیل عدم وجود جایگزین مناسب سلطه دلار ادامه یابد. با این وجود، این موضوع به شدت سیاسی شده و منجر به انتشار گزارشهای هیجان انگیز در رسانههای اجتماعی شده که ادعا میکنند یلن نگران دلارزدایی است .

اگرچه بخش عمده این مسئله از طرح آن از سوی رسانههای حاشیهای و سیاسی شده سرچشمه میگیرد، اما پوشش این موضوع از سوی رسانههای جریان اصلی نیز افزایش یافته است. توجه اخیر کنگره به این موضوع تا حدی پاسخی به این گزارشها و هم چنین نتیجه اقدامات، سخنان و بیانههای مقامهای دولتی خارجی است.

رهبران کشورهای بریکس سال گذشته به طور رسمی خواستار معرفی ارز جایگزین بریکس شدند ، اما پیشرفت شان در این زمینه کُند بوده است. برخی از رهبران جهان مانند "لولا داسلیوا" رئیس جمهور برزیل در این باره بسیار پر سر و صدا بوده اند. داسیلوا در جریان سفر خود به چین در ماه آوریل درخواست خود را برای یک ارز جهانی جایگزین تکرار کرد و دو کشور توافق نامهای را برای دور زدن دلار و تجارت مستقیم با واحد پول یکدیگر از طریق معامله سوآپ ارز امضا کردند.

درخواستهای مشابهی برای دور زدن دلار در تجارت جهانی از سوی ولادیمیر پوتین، شی جین پینگ و رهبران چندین اقتصاد بازار در حال ظهور مطرح شده اند. دلار آمریکا از زمان جنگ جهانی دوم سه نقش اساسی در اقتصاد جهانی ایفا کرده است: ارز اولیه برای معاملات بین المللی، ارز ذخیره غالب برای بانکهای مرکزی و ارز ترجیحی برای میلیونها خانوار و موسسه خصوصی در سراسر جهان.

در بسیاری از کشورهای در حال توسعه برای شهروندان معمول است که بخشی از پس انداز خود را به دلار آمریکا نگهداری کنند به ویژه در کشورهایی که نرخ تورم بالایی دارند و دچار بی ثباتی سیاسی هستند. در واقع، تقاضا برای اسکناسهای دلار آمریکا در خارج از ایالات متحده به قدری قوی است که بیش از دو سوم از کل اسکناسهای ۱۰۰ دلاری در گردش در خارج از کشور نگهداری میشود.

بازرگانان و مشاغل در برخی کشورها آشکارا دلار آمریکا را برای تجارت به جای پول ملی میپذیرند و این وضعیت محبوبیت دلار در بین شهروندان را بیشتر تقویت میکند. این تقاضای قوی جهانی برای دلار برای بیش از ۸۰ سال ادامه داشته است و تا سال ۲۰۲۳ میلادی بیش از نیمی از کل ارز در گردش آمریکا (به میزان ۱.۱ تریلیون دلار) در خارج از ایالات متحده نگهداری میشد.

نقش جهانی منحصر بفرد دلار آمریکا با موقعیت اقتصادی و ژئوپولیتیکی مسلط ایالات متحده از سال ۱۹۴۵ میلادی پیوند نزدیکی دارد. اعتمادی که پس از توافق برتون وودز که در آن قیمت طلا به دلار آمریکا تثبیت شد برای رهبری ارزی آن کشور به دست آمد به حفظ یک سیستم مالی باز و نقد کمک کرده است. اگرچه استاندارد طلا در سال ۱۹۷۱ به پایان رسید سیستم مالی جهانی مبتنی بر دلار هم چنان پابرجا بوده و نقش مهمی در تسهیل تجارت و سرمایه گذاری بین کشورها ایفا کرده است.

این نقش جهانی نه تنها به نفع ایالات متحده بلکه به نفع اروپا، ژاپن و اخیراً چین نیز بوده است. این کشورها نه تنها از عملکرد روان مالی جهانی مبتنی بر دلار سود برده اند بلکه رشد اقتصادی خود را با ایجاد مازاد تجاری بزرگ با ایالات متحده حفظ کردهاند و از این مازاد برای خرید داراییهای مالی ایالات متحده و افزایش ذخایر دلاری خود استفاده میکنند.

تقاضای قوی جهانی برای دلار آمریکا هم چنین به دولت ایالات متحده اجازه داده که بخشی از بدهی عمومی خود را به نهادهای خارجی بفروشد. در سال ۲۰۱۱ میلادی بیش از ۵۰ درصد از بدهی عمومی ایالات متحده در اختیار خارجیها بود که با مقرون به صرفهتر کردن کالاها و خدمات وارداتی و پایین نگهداشتن نرخ بهره برای خانوارها و مشاغل آمریکایی به نفع مالیات دهندگان و مصرف کنندگان ایالات متحده بود.

آمارهای پولی و مالی نشان میدهند که سهم دلار آمریکا در چندین نقش جهانی در حال کاهش است. سهم بدهی عمومی ایالات متحده توسط خارجیها از اوج خود در سال ۲۰۱۱ به ۲۷ درصد تا سال ۲۰۲۲ کاهش یافته است. هم چنین، تنش بین ایالات متحده و چین باعث کاهش دارایی چین از بدهی عمومی ایالات متحده شده است. چین که بزرگترین دارنده خارجی این بدهیها در دسامبر ۲۰۱۸ بود (۱.۱۲۴ تریلیون دلار، ۱۷.۹ درصد از کل) با کاهش سهم آن به ۱۱.۸ درصد (۸۶۷ میلیارد دلار) تا ماه مه ۲۰۲۳ به رتبه دوم پس از ژاپن سقوط کرد.

نقش ذخیره رسمی دلار آمریکا با وجود این که در دو دهه گذشته به طور متوسط کاهش یافته کماکان قوی است. سهم دلار در ذخایر رسمی بانکهای مرکزی از ۶۷ درصد در سال ۲۰۰۲ به ۶۰ درصد در سال ۲۰۲۲ کاهش یافته است. در مقایسه با دلار یورو دومین ارز ذخیره محبوب تنها ۱۹ درصد از ذخایر رسمی بانکهای مرکزی را به خود اختصاص داده و یوان چین نیز علیرغم آن که آن کشور دومین اقتصاد بزرگ با بیشترین حجم تجارت جهانی میباشد تنها ۲.۵ درصد را به خود اختصاص داده است.

نگرانیهای پیرامون نقش جهانی دلار ناشی از تحولات مختلف اقتصادی و ژئوپولیتیکی در سالیان اخیر بوده است. رشد اقتصادی پایدار و افزایش صادرات تولیدی چین به تدریج سهم ایالات متحده در اقتصاد جهانی را کاهش داده است .

با وجود این افول نسبی سایر نقاط جهان فارغ از برخی انحرافات و افراطهای صورت گرفته در سیاستگذاریهای ایالات متحده مایل به انجام تجارت تحت سلطه دلار بوده اند.

در بعد اقتصادی کسری بودجه و بدهی عمومی دولت ایالات متحده به سطوح بی سابقهای رسیده و نگرانیهایی را در سراسر جهان در مورد پایداری و پیامدهای اقتصادی آن افزایش داده است. از سال ۲۰۰۲ تا پایان سال ۲۰۲۲ میلادی بدهی عمومی ایالات متحده ۳۹۰ درصد یعنی از ۶.۴ تریلیون دلار به ۳۱.۴ تریلیون دلار افزایش یافت. در همین حال، سهم داراییهای خارجی از این بدهی از ۳۹ درصد در سال ۲۰۱۸ به ۳۰ درصد در سال ۲۰۲۲ کاهش یافت.

جامعه بین المللی نگران است که با افزایش بار بدهی عمومی ممکن است وام گرفتن برای دولت آمریکا دشوارتر شود و فدرال رزرو را مجبور به خرید سهم بیش تری کند. این امر به نوبه خود باعث افزایش عرضه پول، افزایش نرخ تورم و تضعیف دلار میشود. یکی دیگر از نگرانیهای مهم جهانی استفاده دولت ایالات متحده از دلار به عنوان ابزاری برای اهداف دیپلماتیک و ژئوپولیتیک است. در حالی که تحریمهای اقتصادی و مالی همواره توسط ایالات متحده برای تاثیرگذاری بر رفتار سایر کشورها به کار گرفته شده تعداد کشورهای هدف قرار گرفته در سالیان اخیر به شدت افزایش یافته اند. علاوه بر این، اکنون این اهداف نه تنها اقتصادهای کوچک در حال توسعه بلکه اقتصادهای بزرگی مانند روسیه و چین را نیز شامل میشوند.

دولت ایالات متحده تمایل خود را برای محدود کردن دسترسی یک کشور به تراکنشهای بین المللی از جمله از طریق سازوکار انتقال بین بانکی سوئیفت به عنوان ابزاری برای اعمال فشار دیپلماتیک نشان داده است. این رویکرد برای بسیاری از دولتها و سرمایه گذاران خصوصی که به معاملات بین المللی دلاری متکی هستند نگران کننده است. از آنجایی که ایالات متحده میتواند معاملات بین المللی مبتنی بر دلار را مختل یا تحریم کند نگرانیها در مورد اختلالات احتمالی در معاملات مالی با کشورهایی که ممکن است هدف تحریمهای ایالات متحده قرار گیرند ایجاد میشود.

این نگرانیها بر دو نوع فعالیت اقتصادی در معاملات بین المللی که به طور مستقیم ایالات متحده را درگیر نمیکند تاثیر گذاشته است: قراردادهای تجاری و فعالیتهای وام.

در حالی که برای بسیاری از دولتها و کسب و کارها نگارش قراردادهای بین المللی به دلار آمریکا رایج بوده برخی به تدریج به سوی ارزهای دیگر تغییر جهت میدهند. بازار بین المللی نفت خام به طور سنتی مبتنی بر دلار بوده است. با این وجود، در سالیان اخیر برخی از قراردادهای نفتی به یوان و سایر ارزها امضا شده است. برای مثال، عربستان سعودی در میانه تنشها با ایالات متحده در ماه مارس با اعلام مذاکره با چین برای پذیرش پرداختهای نفتی و قراردادهای آتی به یوآن بسیاری را شگفت زده کرد. به همین ترتیب، روسیه در واکنش به تحریمهای غرب بر صادرات نفت خود در ماههای اخیر چندین قرارداد نفتی به روبل و درهم امارات امضا کرده است . در حالی که قراردادهای دلاری هم چنان بر بازار نفت حاکم است تعداد قراردادهای غیر دلاری به آرامی در حال افزایش است. چین هم چنین با ایجاد بورس بین المللی طلای شانگهای (SGEI) اقداماتی را برای ارتقای مبادله طلا به یوان انجام داده است. این حرکت قابلیت تبدیل یوان به طلا را افزایش داده و آن را به عنوان یک ارز بین المللی جذابتر کرده است.

تسلط دلار آمریکا با چالشهایی مواجه است و در نقشهای مختلف جهانی دستخوش تغییراتی شده است. در حالی که کاهش متوسط است و انتظار میرود موقعیت دلار بهعنوان ارز ذخیره غالب جهانی به دلیل عدم وجود جایگزین مناسب ادامه پیدا کند نگرانیها در مورد عوامل اقتصادی و تنشهای ژئوپولیتیکی منجر به بحثهایی درباره ارزهای جایگزین و دور شدن از قراردادهای دلاری در بخشهای خاص شده است. این وضعیت هم چنان پیچیده و تابع تحولات جاری در اقتصاد جهانی و چشمانداز ژئوپولیتیکی است.