اصولگرایان از جان بانکهای خصوصی چه میخواهند؟

اصولگرایان معتقدند، تاسیس بانکهای خصوصی از ابتدا اقدام غلط و اشتباهی بوده است. به عقیده آنها، این بانکهای دولتی هستند که صرفاً به نمایندگی از مردم باید امتیاز خلق پول را داشته باشند. همین استدلال سطحی باعث شد که بانکها در سال ۵۸ ادغام و ملی شوند، اما تکنوکراتها با این هدف که کیفیت خدمات بانکی را افزایش دهند و بازار پول را از انحصار بانکهای دولتی خارج کنند، اقدام به احیای بانکداری خصوصی کردند.

روزنامه سازندگی نوشت: قدیمها وقتی روی صفحه گرامافون خطوخش میافتاد، سوزن گرامافون روی آن قسمت گیر میکرد و در نتیجه باعث میشد یک کلمه از یک آهنگ مدام تکرار شود. مردم از قدیم این حالت را به فردی تشبیه میکنند که یک حرف را دهها مرتبه تکرار میکند.

به نظر میرسد جریان سیاسی اصولگرا هم به این عارضه گرفتار است و زمانی که سوزناش روی موضوعی گیر کند تا نابودی کامل آن دست برنمیدارد. پیش از این سوزن اصولگرایان روی جلو کشیدن ساعت گیر کرده بود و دست آخر همه چیز را به هم ریختند تا ساعت را تغییر ندهند. خبر بد دیگر اینکه این روزها سوزن اصولگرایان روی بانکهای خصوصی گیر کرده و تا زمانی که ریشه بانکداری خصوصی را نزنند، دست برنمیدارند.

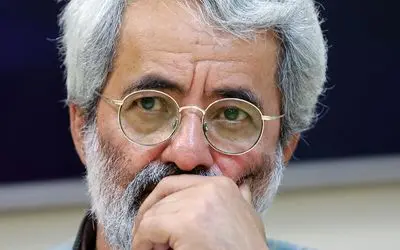

باید دلیلی وجود داشته باشد که برخی سیاستمداران از هر فرصتی استفاده میکنند تا به بانکهای خصوصی ضربه بزنند. اخیراً «غلامحسن تقینتاج» که با حکم ابراهیم رئیسی به عضویت در هیات عامل صندوق توسعه ملی انتخاب شده، خواستار تعطیل شدن هر چه سریعتر فعالیت بانکهای خصوصی شده است. آقای نتاج گفته: «به نفعمان است که بانکهای خصوصی ادغام یا فوری دولتی شوند».

غلامحسن تقینتاج که یک موسسه حسابرسی را مدیریت میکند، پیش از این عضو هیاتمدیره موسسه مالی و اعتباری قوامین، عضو هیاتمدیره موسسه مالی و اعتباری مهر و مدیر عامل بانک انصار و بانک مهر اقتصاد بوده است. دکتر داود سوری، اقتصاددان سرشناس کشور در واکنش به اظهارات عجیب نتاج در توییتر نوشت: «معرفی میکنم: مدیر عامل بانکهای خصوصی منحل شده: قوامین، انصار و مهر اقتصاد».

در همین زمینه محمدحسین حسینزادهبحرینی، یکی از نمایندگان اصولگرا نیز گفته: «بانکهای خصوصی امالمصائب اقتصاد ایران هستند». به گفته او، «بانکهای خصوصی عمدتاً جزو قانون گریزترین نهادهای مالی کشور، مهمترین عامل رشد افسار گسیخته نقدینگی و به تعبیری، امالمصائب اقتصاد ایران هستند». او خبر داده؛ «دولت سیزدهم، مجلس یازدهم و بانک مرکزی عزم خود را برای علاج خردمندانه این موضوع جزم کردهاند.»

اخیراً یکی از اقتصاددان طیف نهادگرا نیز گفته: «اگر فکر میکنید با بانکهای خصوصی، اقتصاد روی خوش میبیند در اشتباه هستید.» به عقیده این اقتصاددان «بالاترین سطح فشار به معیشت مردم و بحرانسازی برای اقتصاد ملی از طریق سوداگری در مسکن، دلار و سکه درست از زمانی رخ داده که بانکهای خصوصی در کشور شروع به کار کردهاند.»

حتی علیاکبر رائفیپور نیز از موضعگیری علیه بانکهای خصوصی عقب نمانده و اخیراً گفته: «بانکهای خصوصی با خلق پول و دلالبازی عامل اصلی بیارزش شدن ریال و در نتیجه افزایش تورم در کشور هستند. در نتیجه باید منحل یا تجمیع شوند».

این نظرات در میان سیاستمداران و اقتصاددانان ترویج کننده اقتصاد اسلامی نیز طرفداران زیادی دارد. ابراهیم رئیسی در برنامههای انتخاباتیاش وعده داد که تا سال ۱۴۰۲ بنگاهداری بانکها را به نصف میزان فعلی کاهش دهد. همچنین داراییهای منجمد بانکها را به نصف برساند و در عین حال از تبدیل شدن بانکهای خصوصی به بانکهای اختصاصی جلوگیری کند.

۱۶ سال پیش محمود احمدینژاد در جمع مردم نظر آباد علیه بانکهای خصوصی موضع گرفت و ضربه سنگینی به بانکداری خصوصی زد. اکنون نیز با توجه به اظهار نظرهایی که از سوی برخی نزدیکان آقای رئیسی شنیده میشود، این احتمال وجود دارد که دولت اصولگرا به این جمعبندی برسد که بانکداری خصوصی را از اساس دگرگون کند.

موضوعی که کوروش پرویزیان، رئیس کانون بانکها و موسسات اعتباری خصوصی در واکنش به این شنیدهها گفته: «به طور قطع این نظر، برگشت به عقب است و خسارات بیشتری را ایجاد خواهد کرد». چه رازی نهفته است که اغلب نظریهپردازان اصولگرا مخالف بانکداری خصوصی هستند؟ ریشه مخالفت اصولگرایان با بانکهای خصوصی کجاست؟

ریشههای ضدیت با بانکداری خصوصی

اصولگرایان در دهه ۶۰ به ظاهر مدافع بخش خصوصی و بازار بودند. حزب مؤتلفه و جریان موسوم به جناح راست به ظاهر علیه اقتصاد دولتی موضع میگرفت و از تجارت آزاد و بخش خصوصی دفاع میکرد، اما جامعه ایران بعدها که فهم بیشتری نسبت به مسائل پیدا کرد، متوجه شد پشت موضعگیریهای این جریان، دفاع از بخش خصوصی واقعی نبود و منظورشان دفاع از بخش خصوصی وابسته به جریان خودشان بوده است. بعدها که فهم بیشتری پیدا کردیم، متوجه شدیم نتیجه تلاش آنها چیزی جز احیای اصول تیولداری نبوده است.

این جریان سیاسی که حیاتاش منوط به انحصار سیاسی و اقتصادی است، سایه خود را روی سر صنایع پولساز انداخته و قصد دارد همه بخشهای مهم اقتصادی را در دست گیرد. به همین دلیل این روزها بیشتر از همیشه شاهد حضور شرکای اقتصادی اصولگرایان در صنایع خودروسازی، فولاد، قطعهسازی، صنعت گچ و سیمان، اغلب صنایع غذایی و. هستیم. شاید تنها زمینی که طیف تندرو اصولگرایان هنوز بازی در آن را بلد نیستند و موفق به فتح کامل آن نشدهاند، بانکداری خصوصی است.

اصولگرایان معتقدند، تاسیس بانکهای خصوصی از ابتدا اقدام غلط و اشتباهی بوده است. به عقیده آنها، این بانکهای دولتی هستند که صرفاً به نمایندگی از مردم باید امتیاز خلق پول را داشته باشند. همین استدلال سطحی باعث شد که بانکها در سال ۵۸ ادغام و ملی شوند، اما تکنوکراتها با این هدف که کیفیت خدمات بانکی را افزایش دهند و بازار پول را از انحصار بانکهای دولتی خارج کنند، اقدام به احیای بانکداری خصوصی کردند. بازگشت بانکهای خصوصی به اقتصاد کشور به سود مردم تمام شد و تحولات بزرگی را در زمینه تنوعبخشی به محصولات مالی رقم زد. اما چرا انحلال بانکهای خصوصی خطاست؟

تنبیه بانکهای خصوصی

اصولگرایان معتقدند، بخش مهمی از تورم فعلی مدیون خلق پول توسط بانکهای خصوصی است، اما اقتصاددانان میگویند اگر مدعی هستیم که بانکها مقصر وضعیت اقتصاد ایران هستند طبعاً در این زمینه باید آمارها و ارقامی که مؤید این ادعا باشد هم ارائه کنیم. باید فرآیندی که بانکها شرایط کنونی را ایجاد کردهاند، روشن مطرح شود. صرفاً آنچه اغلب از پشت بلندگوها در قالب شعار مطرح میشود شاید تاثیرگذار باشد، ولی ارزش پرداختن به عنوان یک نظر و تحلیل کارشناسی شده را ندارد.

افرادی که چنین مسائلی را مطرح میکنند باید توضیح دهند اساساً در چه فرآیندی بانکها میتوانند چنین توانی پیدا کنند که اقتصاد کشور بزرگی مانند ایران را تحت تاثیر خود قرار دهند. بانکهایی که کاملا در اختیار و کنترل بانک مرکزی بودهاند چهطور قدرت این اثرگذاری را پیدا کردهاند؟ ضمن اینکه انحلال بانکهای خصوصی فاقد توجیه کارشناسی و خلاف سیاستهای کلی نظام و مصلحت اقتصاد است. بین بانکهای غیردولتی هم بانکهای متخلف یافت میشود و هم بانکهای با شاخص عملکردی مناسب. آنچه مهم است، اجرای دقیق ضوابط کفایت سرمایه، تسهیلات کلان و اشخاص مرتبط برای همه بانکهاست.

سالهای طولانی است که اقتصاددانان مدافع اقتصاد آزاد بر اصلاحات ساختاری در بازار پول تاکید میکنند و معتقدند که اصلاح نظام بانکی یک ضرورت است، ولی راهکار آن حذف بانکداری خصوصی نیست. بدون تردید نظام بانکی کشور بیمار است و نیاز به درمان دارد. به همین دلیل اقتصاددانان سالهاست خواستار «اصلاح نظام بانکی» هستند. مردم از بانکها ناراضیاند، اگرچه خدمات با کیفیت و نسبتاً به روزی را دریافت میکنند، ولی از خوان به ظاهر گسترده پول ارزان قیمت در شرایط تورمی بهرهمند نیستند. میپرسند اگر پول کم است پس این ارقام نجومی اختلاس و وامهای کلان از کجا تامین میشود؟ چگونه مردم کشورهای دیگر برای خرید مسکن و خودرو به راحتی تا ۹۰ درصد از منابع ارزان قیمت بانک استفاده میکنند و ما نمیتوانیم؟ بنگاههای اقتصادی، واحدهای کوچک، متوسط و بزرگ تولیدی از کمبود منابع مالی برای توسعه فعالیت خود مینالند. دولتمردانی که با گماردن مدیران در اکثر بانکهای کشور، خود مستقیماً مسئول اداره بانکها بودهاند، منتقد بانکها به شمار میروند و معمولاً در دوره انتخابات بر ضرورت اصلاح نظام بانکی تاکید میکنند. هر نمایندهای برای پرشور شدن نطق خود، بهترین گزینه را در انتقاد و حمله به نظام بانکی میبیند. بانک مرکزی با همه ظرفیت کارشناسی و مقررات مفصل بهروز و در استانداردهای خوب خود از پیشبرد امور در رسیدن به ثبات و سلامت بانکها و اطمینان از حفظ حقوق همه گروههای ذینفع از پس حل معضلات مربوط به ناترازی بانکها و عدم رعایت مقررات نظارتی برنمیآید. به نظر میرسد کشور در ضرورت اصلاح نظام بانکی بیش از ۲۰ سال است که به وحدت نظر رسیده است؛ یک قدم کوچک، ولی مهم مانده، آن هم آسیبشناسی، تشخیص بیماری و تجویز راهکار درمان است.

در کنار مسائل ریزودرشت دیگر دو مقوله ساختاری وجود دارد که تا در مورد آنها فهم مشترک و باور همگانی بهویژه قوای مقننه و مجریه به وجود نیاید، درمانی در کار نیست. راهکارهای مطرح خارج از این دو حوزه حداکثر به تسکین موقت منجر میشود. اشکال اول به ترکیب مالکیت و مدیریت بانکهای کشور مربوط است. در ترکیب موجود مالکیت و از آن مهمتر مدیریت بانکهای کشور در اختیار سه حوزه است:

۱_ بانکهای با مدیریت دولتی.

۲_ بانکهای با مالکیت و مدیریت مستقیم و غیرمستقیم نهادهای عمومی حاکمیتی.

۳_ مالکان بانکهای به اصطلاح خصوصی.

برخی گزارشها نشان میدهد، بدترین وضعیت ترازنامه و شاخصهای سلامت بانکی مربوط به بانکهای دولتی و وابسته به بخش عمومی است. این در حالی است که برخی جریانها در تلاشاند تا با مقصر دانستن بانکهای خصوصی آنها را ملی کنند.

این در حالی است که از نظر شفافیت، عملکرد، خلق پول و ارائه خدمات، بانکهای خصوصی وضعیت بهتری نسبت به بانکهای دولتی و بانکهای وابسته به نهادهای عمومی دارند، اما تقصیرات گردن آنها افتاده و برخی پیشنهاد ادغام و ملی شدن آنها را مطرح میکنند. عملکرد بانکها عمده مشکلات آنهاست و آن را میتوان از طریق گزارشهای مالی آنها مورد بررسی قرار داد. اطلاعاتی که این گزارشهای مالی در اختیار عموم قرار میدهند بسیار مناسب و قابل اتکاست؛ در سطح اطلاعات عمومی منتشر شده، پدیدههای بسیار زیادی قابل مشاهده است که نگرانیهای زیادی را ایجاد کند؛ مثلاً جزئیات ترازنامه بانکها، شرایط داراییها و تعهدات آنها را به خوبی و با دقت مناسبی نشان میدهد. وامها و مطالبات مشکوکالوصول یکی از مهمترین تهدیداتی است که کیفیت داراییها را کاهش میدهد. این اختلالات در کیفیت و طبقهبندی داراییهای بسیاری از بانکها وجود دارد و الگوهای تجاری نامناسبی را برای آنها رقم میزند.

مورد دیگری که در بانکها مشاهده میشود، سرمایهگذاریهای نامتوازن و با خطرپذیری بیش از حد است و با شرایط عملکردی آنها همخوانی ندارد. این مواردی است که در ترازنامه بانکها مشخص است و میتوان اطلاعات آن را استخراج کرد. در بانکهای دولتی این موارد عمدتاً حاصل دستورات و تکالیفی بوده که دولتهای وقت آن را به بانکها تحمیل میکردند، اما این موارد برای بانکهای خصوصی به این شکل نبوده است؛ بانکهای خصوصی موارد تکلیفی بسیار کمتری دارند و بیشتر تصمیمهای آنها حاصل تصمیمگیریهای هیات مدیرهها و مدیرانی بوده که از تبعات تصمیمهای خود آگاه بودند و مسئولیتشان با خود آنهاست. یعنی میدانستند بسیاری از این تصمیمات حتی خلاف قوانین است، اما آنها را اتخاذ و پیادهسازی میکردند.