بانکهای مشکلدار کدامند؟

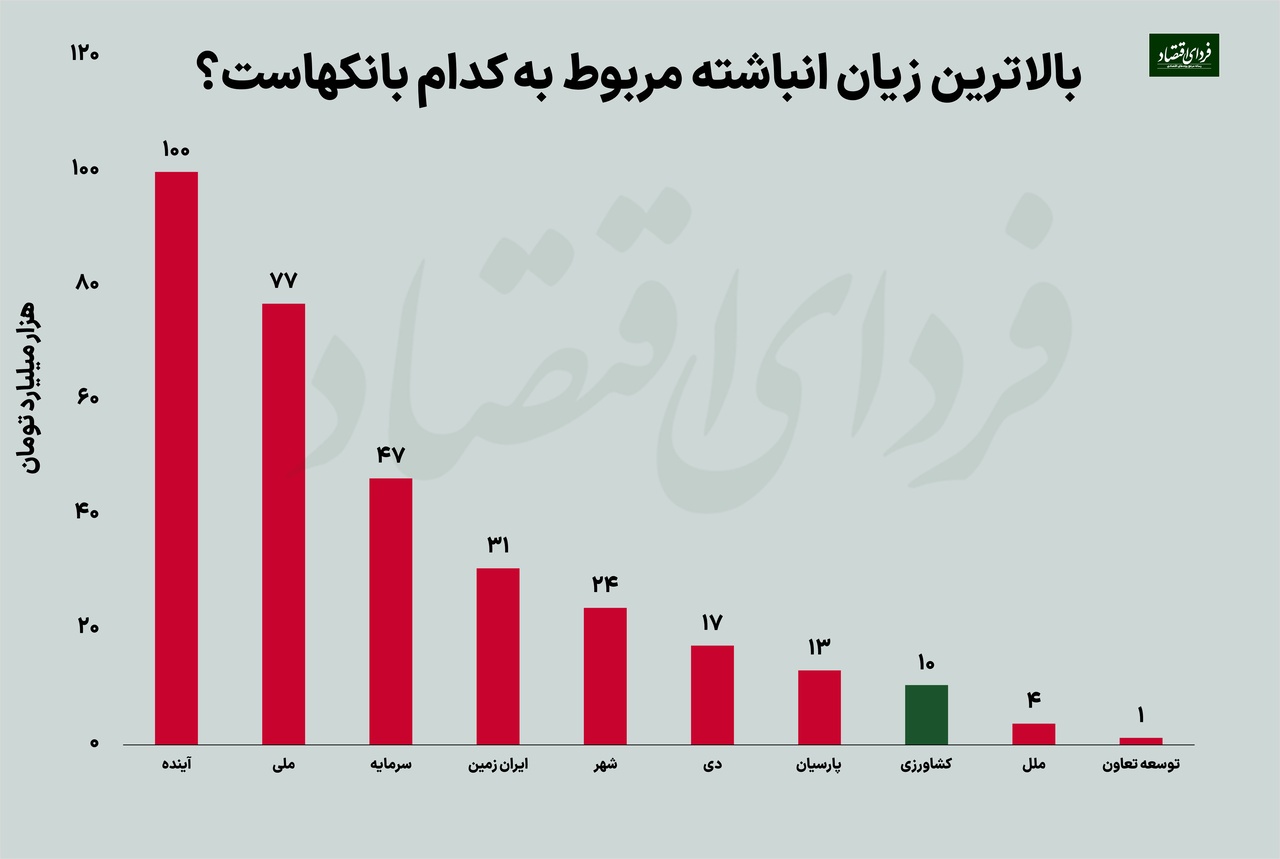

بررسی بانکهای کشور نشان میدهد که تنها ۵ بانک دارای کفایت سرمایه بیش از سطح حداقلی ۸ درصد هستند که در این بین، بانکهای خاورمیانه و کارآفرین و توسعه صادرات سطح کفایت سرمایه بالاتری حتی نسبت به استانداردهای کمیته بال دارند.

مقایسه وضعیت بانکها در ایران بر اساس معیارهای مختلف، مشخص میکند که کدامها دچار مشکل هستند.

به گزارش فردای اقتصاد، اخیرا اظهارات مختلفی در رابطه با تعیین تکلیف بانکهای ناتراز از سوی بانک مرکزی بیان شده و اینکه این بانکها تاثیر مخربی بر افزایش پایه پولی دارند و بایستی هر چه سریعتر تعیین تکلیف شوند. هر چند که مستقیما از این بانکها نام برده نمیشود، اما با استفاده از معیارهایی مانند «نسبت کفایت سرمایه» و «زیان انباشته» میتوان تا حدودی پی برد که کدام بانکها وضعیت مناسبی ندارند.

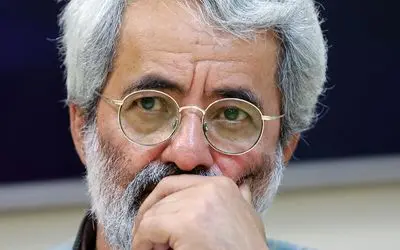

بر اساس آخرین آمار، ۱۰ بانک دارای نسبت کفایت سرمایه منفی هستند که در این بین، بانکهای سرمایه و آینده، با اختلاف بالایی از بقیه وضعیت بدتری دارند و پس از آنها بانکهای دی و ایرانزمین در رتبههای سوم و چهارم از این منظر قرار دارند. علت منفیشدن سرمایه نظارتی و در نتیجه کفایت سرمایه این بانکها عمدتا ناشی از زیان انباشته است. در این بین تنها ۵ بانک دارای کفایت سرمایه بیش از سطح حداقلی ۸ درصد هستند که از میان آنها، بانکهای خاورمیانه، کارآفرین و توسعه صادرات سطح کفایت سرمایه بالاتری حتی نسبت به استانداردهای کمیته بال دارند.

نسبت کفایت سرمایه چیست؟

نسبت کفایت سرمایه یکی از نسبتهای سنجش سلامت عملکرد و ثبات مالی بانکها است. در واقع این نسبت نشان میدهد که بانکها تا چه میزان میتوانند ریسکهای موجود را توسط سرمایه خود پوشش دهند و از خطرات احتمالی مانند ورشکستگی یا ناتوانی در انجام تعهدات، جلوگیری کنند. بانکها باید سرمایه کافی برای پوشش دادن ریسک ناشی از فعالیتهای خود را داشته و مراقب باشند که آسیبهای وارده به سپردهگذاران منتقل نشود؛ لذا در صورتی که داراییهای بانکها، ریسک بالایی داشته باشد، آنها ملزم به نگهداری سرمایه بیشتری هستند. نسبت کفایت سرمایه عبارت است از نسبت «سرمایه نظارتی» به «کل داراییهای موزون به ریسک».

بر اساس آخرین بخشنامه بانک مرکزی در خصوص محاسبه سرمایه نظارتی و کفایت سرمایه مؤسسات اعتباری، سرمایه نظارتی از مجموع سرمایه لایه (۱) و لایه (۲) تشکیل میشود. سرمایه لایه (۱) شامل حقوق مالکانه سهام (که مهمترین عناصر آن سرمایه پرداختشده به علاوه سود (زیان) انباشته بانک است) به علاوه حداکثر ۴۵ درصد مازاد تجدید ارزیابی داراییهای ثابت مشهود بانکی، داراییهای نامشهود بانکی و سرمایهگذاریهای بانکی، مشروط به افزایش سرمایه نقدی به همین میزان از محل آورده نقد، مطالبات حلشده سهامداران و یا سود انباشته و با رعایت سایر شرایط است.

سرمایه لایه (۲) شامل بدهی ایجاد شده ناشی از انتشار اوراق بدهی توسط مؤسسه اعتباری و صرف هریک از آنها و همچنین سایر بدهیهای مؤسسه اعتباری، مشروط به برخورداری از معیارهایی به علاوه ذخیره مطالبات مشکوکالوصول عام حداکثر به میزان ۲۵/۱ درصد داراییهای موزون شده به ضرایب ریسک اعتباری وفق مفاد این دستورالعمل است.

کل داراییهای موزون به ریسک، از مجموع داراییهای موزون به ریسک اعتباری، ریسک بازار و ریسک عملیاتی محاسبه میشود. بر اساس استانداردهای کمیته بال، حداقل نسبت کفایت سرمایه برای بانکها و موسسات اعتباری، معادل ۱۲ درصد تعیین شده است، اما در ایران این نسبت حداقل بایستی معادل ۸ درصد باشد. با این حال نسبت سرمایه لایه (۱) به داراییهای موزون شده به ضرایب ریسک، باید حداقل معادل ۵/۴ درصد باشد.

همانطور که در نمودار بالا مشاهده میشود، بر اساس اطلاعات موجود در مورد بانکهای کشور، ۱۰ بانک دارای نسبت کفایت سرمایه منفی هستند که در این بین، بانکهای سرمایه و آینده، با اختلاف بالایی از بقیه وضعیت بدتری دارند و پس از آنها بانکهای دی و ایرانزمین در رتبههای سوم و چهارم از این منظر قرار دارند.

نقش زیان انباشته در بانکها

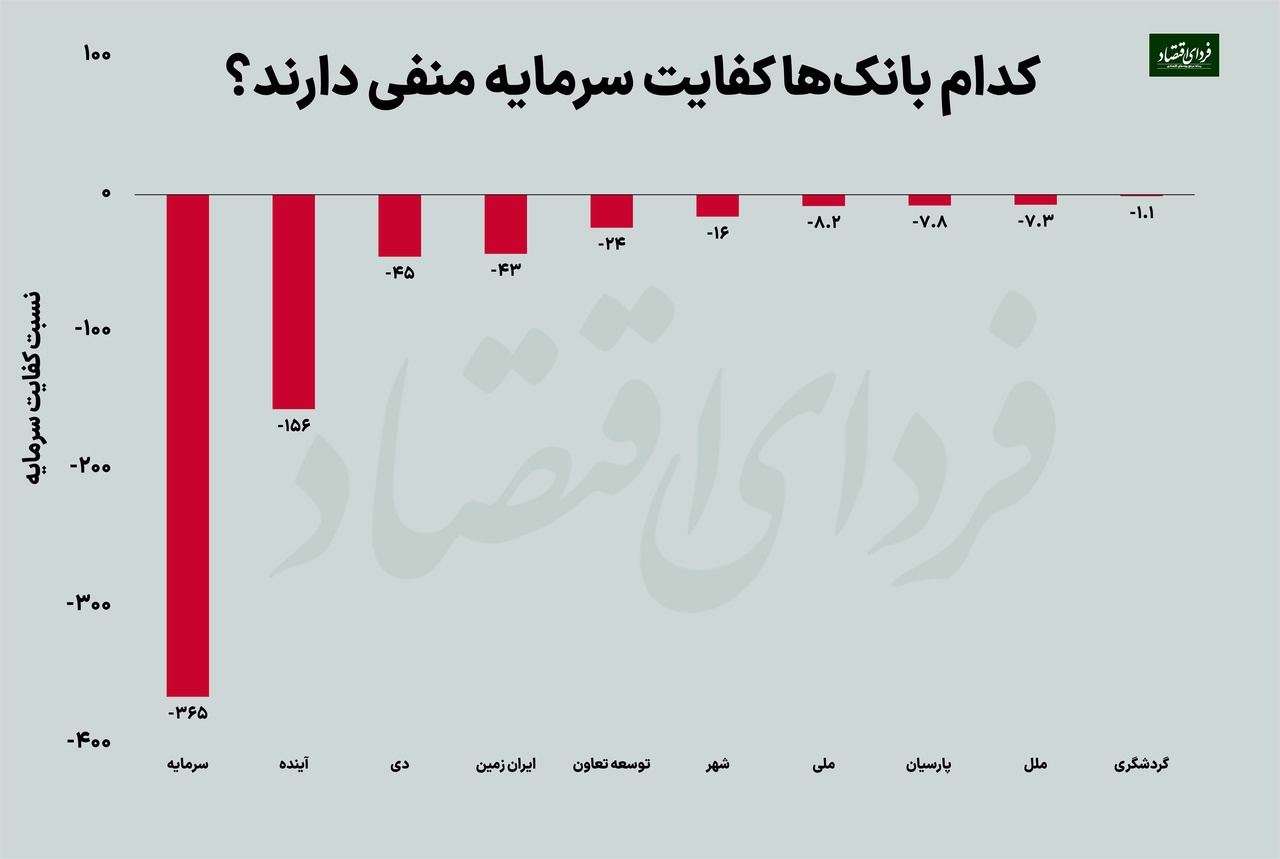

در واقع علت منفی شدن سرمایه نظارتی و در نتیجه کفایت سرمایه این بانکها عمدتا ناشی از زیان انباشته است. با این حال در این بین چند استثنا وجود دارد. یکی مربوط به بانک گردشگری است که با وجود عدم زیان انباشته، دارای کفایت سرمایه منفی بوده که عمدتا به دلیل تعدیل منفی سرمایه بانک ناشی از کیفیت آن است. از طرف دیگر بانک کشاورزی علیرغم داشتن ۱۰ هزار میلیارد تومان زیان انباشته، به دلیل دارا بودن سرمایه بالاتر و با کیفیتتر، دارای نسبت کفایت سرمایه مثبت ولو اندک (۲.۵%) است.

همچنین بانکهای ملی، پارسیان و توسعه تعاون، با وجود اینکه زیان انباشته دارند، اما میزان آن کمتر از سرمایه بانک بوده و لذا حقوق مالکانه سهام این بانکها که بخش عمده سرمایه لایه (۱) را تشکیل میدهد مثبت است و لذا در مورد این بانکها نیز کیفیت پایین سرمایه اصلی، باعث تعدیل منفی آن و لذا منفی شدن کفایت سرمایه بانک گردیده است.

بانکهای مشکلدار کدامند؟

بررسی بانکهای کشور نشان میدهد که تنها ۵ بانک دارای کفایت سرمایه بیش از سطح حداقلی ۸ درصد هستند که در این بین، بانکهای خاورمیانه و کارآفرین و توسعه صادرات سطح کفایت سرمایه بالاتری حتی نسبت به استانداردهای کمیته بال دارند.

بانکهای مشکلدار کدامند؟

علاوه بر این، نسبت کفایت سرمایه بانکهای سینا (۷.۸%)، مسکن (۶.۷%)، سامان (۵.۶%)، رفاه (۴.۸%)، اقتصادنوین (۳.۶%)، تجارت (۳.۲%)، صنعت و معدن (۳%)، کشاورزی (۲.۵%) و صادرات (۱.۵%)، با وجود مثبت بودن، اما کماکان کمتر از سطح حداقلی ۸ درصد است.

در دستورالعمل اخیر بانک مرکزی بیان شده در صورتی که نسبت کفایت سرمایه مؤسسه اعتباری غیردولتی در مقطع تهیه صورتهای مالی از حدود مقرر کمتر شود، حسب مورد و با رعایت قوانین و مقررات ذیربط، اقداماتی به شرح زیر اعمال میگردد:

چنانچه نسبت کفایت سرمایه کمتر از ۸ تا ۵ درصد باشد، هیأت مدیره مؤسسه اعتباری موظف است برنامه لازم جهت اصلاح ترکیب داراییها و یا افزایش سرمایه حداکثر ظرف مدت ۱۵ روز کاری را به بانک مرکزی ارایه نماید. بانک مرکزی حداکثر ظرف مدت ۱۰ روز کاری برنامه مزبور را بررسی و مراتب را به مؤسسه اعتباری اعلام میکند. تا زمان تحقق حدود مقرر، بانک مرکزی میتواند حسب مورد مؤسسه اعتباری را از انجام برخی عملیات مجاز بانکی به طور موقت محروم نماید.

چنانچه نسبت کفایت سرمایه کمتر از ۵ تا ۳ درصد باشد، علاوه بر اقدامات فوق، بانک مرکزی باید اقداماتی از قبیل کاهش حدود احتیاطی نظیر تسهیلات و تعهدات کلان و اشخاص مرتبط برای مؤسسه اعتباری یا ممنوعیت فعالیت در بازار بین بانکی را اعمال کند.

چنانچه نسبت کفایت سرمایه کمتر از ۳ درصد شود، هیأت مدیره مؤسسه اعتباری موظف است حداکثر ظرف مدت ۹۰ روز کاری اقدام به افزایش سرمایه نماید و در غیر این صورت، تشریفات قانونی انحلال مؤسسه را فراهم نماید.

چنانچه نسبت کفایت سرمایه بانکهای دولتی در مقطع تهیه صورتهای مالی، از پنجاه درصد میزان مقرر شورای پول و اعتبار کمتر شود، بانک مرکزی موظف است بلافاصله مراتب را به منظور افزایش سرمایه به هیأت وزیران گزارش نماید.

با این حال باید دید بانک مرکزی چه برخوردی با بانکهایی که استاندارهای فوق را رعایت نمیکنند انجام میدهد و آیا امسال این قضیه میتواند تا حدودی حل و فصل شود یا اینکه این مشکلات کماکان به سالهای آینده منتقل خواهد شد و بر پایه پولی و عملیات بازار باز و بازار بین بانکی اثرگذار خواهد بود.