سه دیدگاه مختلف در مورد کاهش نرخ بهره در اقتصاد

معمای کاهش نرخ سود بانکی

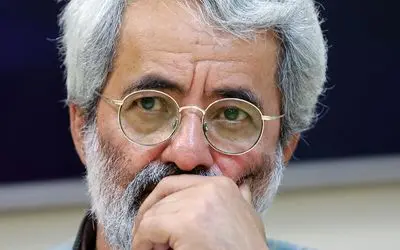

حاتمی یزد با تاکید بر اینکه کاهش نرخ سود بانکی باعث افزایش تورم خواهد شد، گفت: زمانیکه نرخ سود کاهش پیدا کند، در وضعیتی که تورم ۴۰ درصدی وجود دارد، عملا این کار باعث خواهد شد پول در حسابهای بلند مدت نماند و مردم برای خرید طلا، سهام، دلار و نظایر اینها اقدام خواهند کرد که این موضوع در نهایت باعث میشود، تورم با افزایش همراه شود.

به گزارش فرارو، برخی از کارشناسان این ابلاغیه را به منزله کاهش نرخ سود سپرده بانکی قلمداد میکنند، اما در این باره سه دیدگاه کلی و در تضاد با یکدیگر وجود دارد که هر کدام نتایجی متفاوتی را نیز در پی دارد، اما در هر حال به نظر میرسد، سیگنال کاهش نرخ بهره، از سوی وزیر اقتصادی، یک علامت مهم در مورد احتمال بالای احیای برجام است، این در حالیست که باید دید آیا بانکها این ابلاغیه را رعایت خواهند کرد.

کاهش نرخ سود، باعث خروج از رکود خواهد شد

وحید شقاقی شهری کارشناس مسائل اقتصادی با اشاره به اینکه کاهش نرخ بهره بین بانکی به ک اهش نرخ سود سپردههای بانکی منجر خواهد شد، به فرارو گفت: با توجه به سیاستی که بانک مرکزی در پیش گرفته است، هزینه سرمایه گذاریها نیز با افت روبرو میشود، زیراکه نرخ دریافت تسهیلات هم کاهش خواهد یافت که این موضوع باعث رونق تولید میشود.

وی افزود: به نوعی میتوان گفت این کار باعث خروج تدریجی اقتصاد کشور از رکود و حرکت به سوی رونق خواهد بود، از سویی کاهش نرخ سود بین بانکی نیز باعث میشود که هزینه تامین کسری منابع بانکها کاهش پیدا کند که این موضوع منجر به آن خواهد شد تا جلوی ناترازی بیشتر حساب بانکها گرفته شود، که نتیجه این مسئله نیز قدرت کمتر خلق پول از سوی بانکها است که باز هم این مسئله به کاهش و کنترل تورم نیز کمک میکند، این در حالی است که هر ساله خلق نقدینگی از سوی بانکها همواره یکی از مسائلی است که باعث افزایش نقدینگی و متورم شدن اقتصاد میشود.

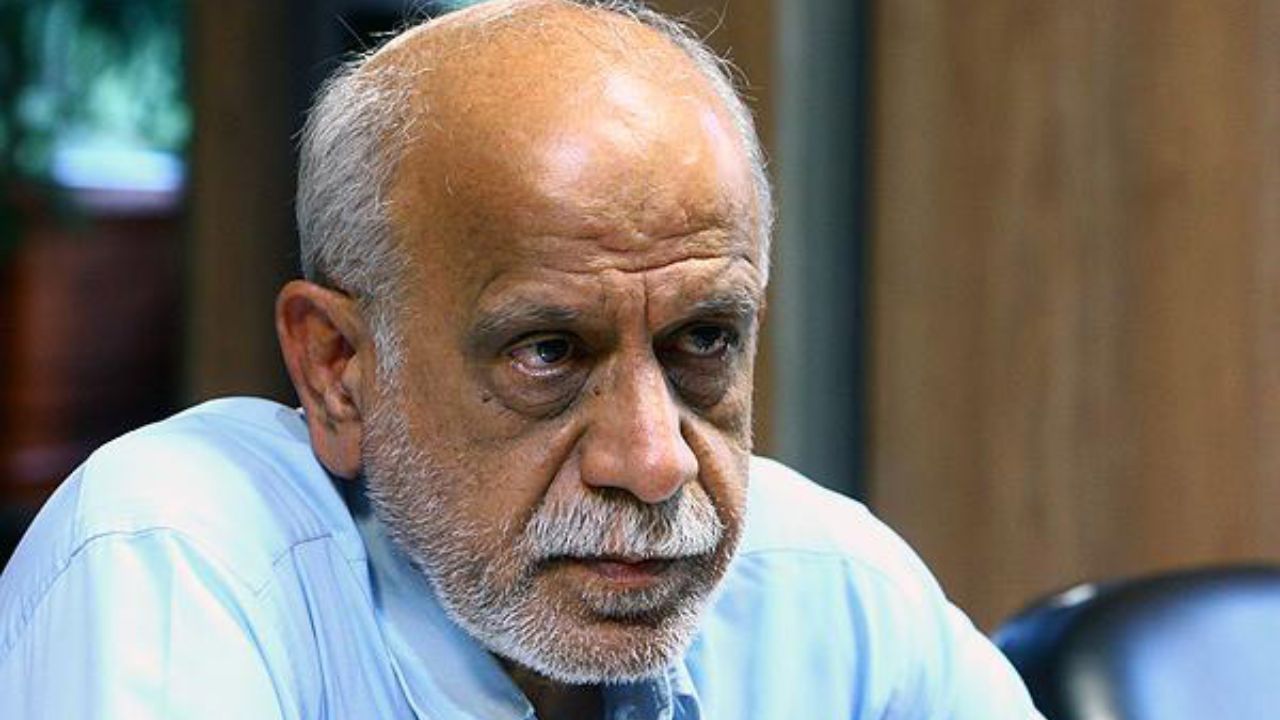

از سوی دیگر مسعود دانشمند دبیرکل اسبق خانه اقتصاد با اشاره به اینکه نرخ سود بانکی و تعیین آن متأثر از شرایط کلی اقتصاد است، به فرارو گفت: در این زمینه یک نکته مهم وجود دارد، زمانی که شما نرخ سود بانکی را بالا یا پایین میکنید این موضوع برای جذاب کردن سرمایه گذاری در بخش تولید و حرکت سیل نقدینگی به سمت بخش مولد اقتصاد صورت میگیرد، به عنوان مثال زمانی که نرخ بهره در آمریکا ۰.۲۵ درصد کاهش پیدا میکند این موضوع باعث میشود که جذابیت تولید در آمریکا بیشتر شده و مردم سرمایه خود را در بنگاهها و کارخانجات سرمایه گذاری کنند.

وی افزود: اما ما در کشورمان به دلیل اینکه سرمایه گذاری در تولید سود به زحمت ۱۰ درصدی را محقق میسازد، در مقایسه با سرمایه گذاری در بخش غیررسمی اقتصاد که حداقل سود ۴۰ تا ۵۰ درصدی را به دنبال دارد به هیچ عنوان قابل مقایسه نیست و بسیاری از افراد ترجیح میدهند که پول خود را در جایی غیر از تولید سرمایه گذاری کنند.

دانشمند با اشاره به اینکه استفاده از اهرم سیاست پولی زمانی جواب میدهد که ما در شرایط تعادل و ثبات اقتصادی قرار داشته باشیم، یادآور شد: الان بانک مرکزی به اصطلاح نرخ سود بانکی را کاهش داده تا از این طریق هزینه سرمایه گذاری در بخش تولید کاهش یافته و به نوعی سرمایه گذاری در بخش مولد اقتصاد جذاب شود، اما به دلیل اینکه نرخ بازده در بخش تولید به هیچ عنوان قابل رقابت با سود اقتصاد غیر رسمی نیست، این سیاست نمیتواند عملکرد قابل قبولی را داشته باشد.

این فعال اقتصادی افزود: مشکل از جایی شروع میشود که بانکها از فعالیت اصلی خود منحرف شده اند، سالهاست که بسیاری از فعالان و کارشناسان اقتصادی میگویند باید بانکها از بنگاهداری بردارند و به فعالیت اصلی خود یعنی تامین مالی و رشد تولید بپردازند، شما فرض کنید برای واردات مواد اولیه تولیدی شرکتهای واسطهای، بانکها این کار را انجام میدهند با توجه به سرمایه و امکاناتی که در اختیار دارند که این موضوعه هزینه تمام شده تولید را بسیار بالا میبرد، که در نهایت نیز مردم به عنوان مصرف کننده نهایی باید هزینه این افزایش بهای تولید را بپردازند.

با کاهش نرخ سود، تورم افزایش خواهد یافت

با کاهش نرخ سود، تورم افزایش خواهد یافتاحمد حاتمی یزد کارشناس مسائل بانکی در گفتگو با فرارو با اشاره به ابلاغیه وزیر اقتصاد به بانکها در مورد رعایت سقف پرداخت سود بانکی، اظهار داشت: در این نامه وزیر اقتصاد به بانک ها، الزامی وجود ندارد و اگر بانکها بالاتر از این نرخ را نیز پرداخت کنند، کار غیر قانونی انجام نداده اند، بلکه برای سپرده یک ساله بالای ۱۶ درصد باید مالیات آن را بپردازند.

وی افزود: این در حالیست که هنوز سقف پرداخت سپردههای دوساله ۱۸ درصد است و بانکها برای چنین سودی مشکلی ندارند و اگر برای سپرده یک ساله، تا ۱۸ درصد سود بپردازند، این دو درصد را باید مالیات آن را به دولت پرداخت کنند، این در حالیست که به اعتقاد بنده این مصوبه به مرحله اجرا نخواهد رسید، چرا که در بانک مرکزی و شورای هماهنگی بانکها روی آن بحث خواهد شد و از دستور کار خارج میشود.

حاتمی یزد با تاکید بر اینکه کاهش نرخ سود بانکی باعث افزایش تورم خواهد شد، گفت: زمانیکه نرخ سود کاهش پیدا کند، در وضعیتی که تورم ۴۰ درصدی وجود دارد، عملا این کار باعث خواهد شد پول در حسابهای بلند مدت نماند و مردم برای خرید طلا، سهام، دلار و نظایر اینها اقدام خواهند کرد که این موضوع در نهایت باعث میشود، تورم با افزایش همراه شود.

این مدیر اسبق بانکی با بیان اینکه بنده با کاهش نرخ سود در شرایط تورمی مخالف هستم، اضافه کرد: وقتی که با تورم ۴۰ درصدی روبرو هستیم و نرخ سود بانکی ۱۶ درصد است، عملا با پدیده بهره منفی در اقتصاد روبرو هستیم، به بیان دیگر فردی که پول خود را برای یک سال در بانک سپرده گذاری میکند، در همان ابتدای امر، ۲۴ درصد از ارزش پول او کاسته میشود و از این طریق ضرر میکند، طبعا در چنین شرایطی پول از بانکها خارج شده و نقدینگی در بازارهای سرمایهای مختلف به گردش در میآید.

وی ادامه داد: در تمامی کشورهای دنیا در شرایط تورمی حاکم باشد، نرخ بهره را کاهش نمیدهند، از سوی دیگر بسیاری از کارشناسان اقتصادی نیز با این موضوع مخالف هستند، زیراکه این کار باعث افزایش تورم در جامعه میشود و به آن دامن میزند، از سویی همانطور که عرض کردم اجرای کاهش نرخ سود بانکی از دستور کار به احتمال زیاد خارج خواهد شد.