نجات بورس با الگوی کریپتو

شاید بهترین الگو برای نجات بورس، بازار کریپتوها باشد؛ بازاری غیرمولد که بدون دامنه نوسان، موفق به جذب سرمایههای سرگردان شده و ثابت کرده نوسان آزاد قیمتها نه تنها به ضرر بازار و سرمایهگذاران نیست، بلکه عامل جذابیت آن است. مزیتی که در ایران، کریپتوها را به رقیب جدی سهام تبدیل کرده است. اما چگونه میتوان از بازار رمزارزها برای نجات بورس تهران الگو گرفت؟

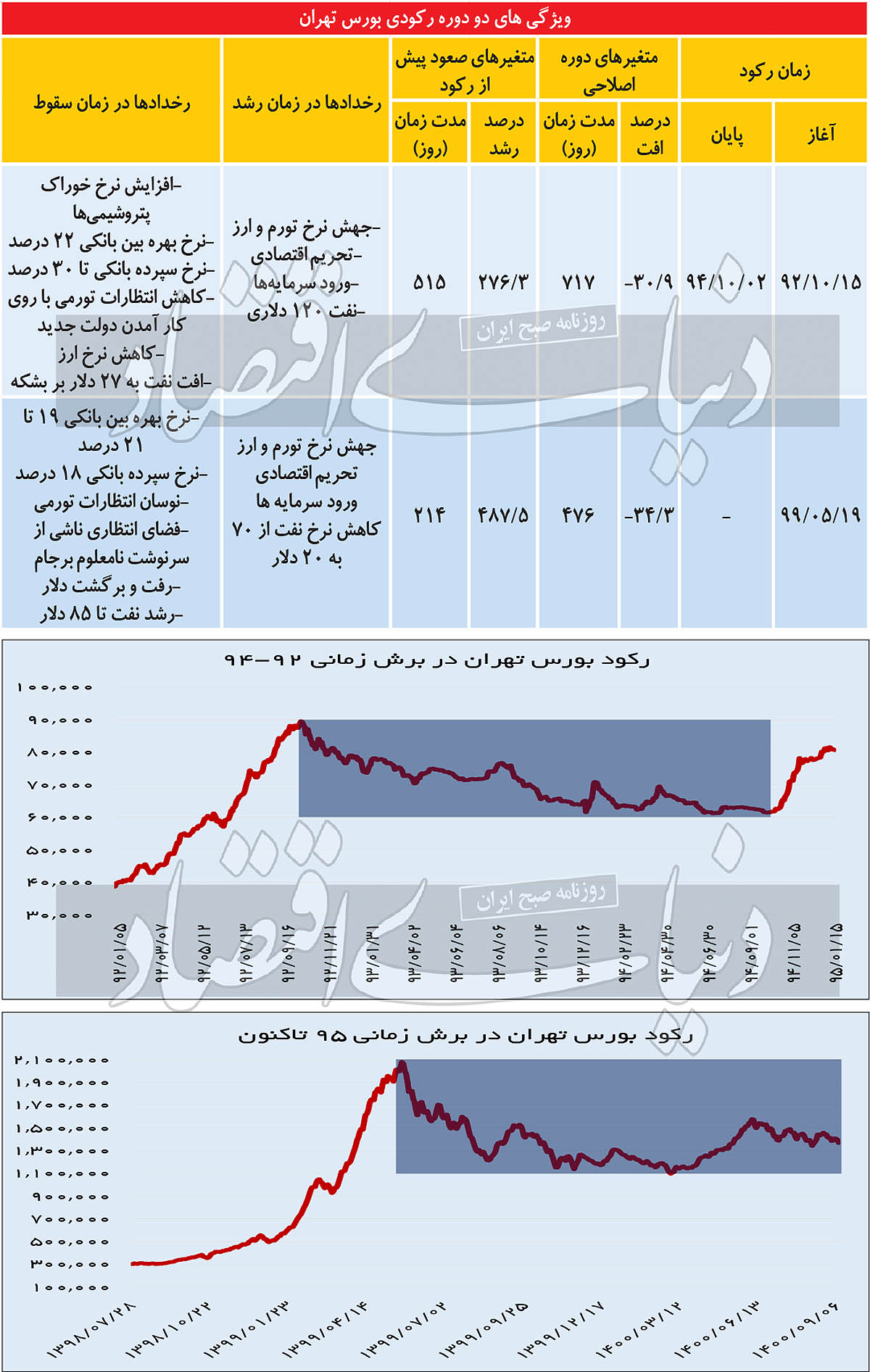

این روزها سرمایهگذاران، وضعیت فعلی بورس را با طولانیترین رکود تاریخ این بازار در برش زمانی ۹۲ تا اواخر سال ۹۴ مقایسه میکنند. رکودی که بیش از ۷۰۰ روز به درازا کشید و حدود ۳۱درصد از ارتفاع نماگر اصلی بازار سهام کاسته شد. حالا نیز ۴۷۶ روز است که سهامداران روزهای نزولی و راکدی را در تالار شیشهای سپری میکنند و هرچند با نگاه به متغیرهای بنیادی اثرگذار بر بازار، در انتظار چرخش مسیر نماگرهای بورسی نشسته اند، اما نقطه پایانی برای این رکود نمییابند و به ناچار در حال یافتن مقصدی جذاب برای جبران زیانهای ناشی از سرمایهگذاری در این نابازار طی ۱۶ ماه اخیر هستند.

پاسخ به این سوال که چرا ابرنوسان قیمت سهام در بورس تهران چه در دورههای صعودی و چه نزولی به این میزان طولانی و فرسایشی میشود، ساده است. «دامنه نوسان» متهم اصلی شکل گیری چنین روندهایی است که طبیعتا به فرار سرمایه از بازاری تبدیل شده که میتواند در صورت کارابودن قوانین و ساختارها، نقشی مهم در تولید و بهره وری اقتصاد کشور داشته باشد. نکته مهم، اما این است که با وجود تداوم خروج سرمایههای خرد از گردونه معاملات سهام در دوره فعلی رکود بازار سهام، هستند سرمایهگذارانی که هنوز به تغییر روند بازار امید داشته و در انتظار فرصتی برای ورود مجدد هستند. اما آیا این دریچه فرصت تا ابد باز خواهد ماند؟ قطعا پاسخ این سوال منفی است و به نظر میرسد سیاستگذار باید به سرعت از فرصتی که در اختیار دارد برای احیای بازار استفاده کند. شاید بهترین الگو برای نجات بورس، بازار رمزارزها باشد. کریپتوها که طی یکی، دو سال گذشته در مرکز توجه سرمایهگذاران قرار گرفته اند، بدون دامنه نوسان و البته دخالتهای مربوط به رگولاتوریهای دولتی، موفق به جذب سرمایههای هنگفتی شده اند. این بازار نشان داد که نوسان آزاد قیمتها نه تنها به ضرر بازار و سرمایهگذاران آن نیست بلکه عامل جذابیت و جذب سرمایه است، مزیتی که در ایران آن را به رقیب جدی بورس تهران تبدیل کرده است. در حالی که بازار سهام ایران میتواند از جذابیتهای بهمراتب بیشتر نسبت به بازار ارزهای دیجیتال برخوردار باشد، اما با موانعی همچون دامنه نوسان، تصمیمگیریهای شبانه و دخالتهای دولتی مواجه است تا ریسک سرمایهگذاری در بورس دوچندان شده و البته سرمایهگذاران شاهد تکرار چرخههای فرسایشی رکود یا رونقهای منجر به حباب باشند. اما چگونه میتوان از بازار کریپتوها برای نجات بورس تهران الگو گرفت؟

مروری بر طولانیترین رکود تاریخ بورس

۱۶ ماه انتظار فرسایشی

تقلای صاحبان سرمایه با ورود به بورس در سال ۹۹ شکلی جدیتر به خود رفت. قیمت سهمها رو به صعود بودند و همزمان دولت و رسانهها اقدام به تبلیغات گسترده و تشویق مردم به سرمایهگذاری در بازار سهام کردند. این گونه بود که شاهد افزایش صدور کدهای معاملاتی آنلاین و ورود عموم مردم به بازار سهام بودیم.

در ادامه سخن گفتن از بورس در محافل عمومی و سودای کسب سود آسان و تضمین شده از این بازار، صفهای صدور کدهای آنلاین را طولانیتر کرد و افزایش محسوس تقاضا برای سهام که حالا در قیمتهایی بالاتر از ارزش ذاتی خود در حال دادوستد بودند، رشد قیمت سهام را سرعت داد. «دامنه نوسان» به تجمع خریداران در صفوف تقاضا انجامید تا هیجان صعودی بازار، به روزهای بعدی منتقل شود. شوق و طمع و بعدها توهم شاخص کل بورس را در مدتی کوتاه به قله تاریخی و البته غیرقابل تصور دومیلیون و ۷۸هزار واحد رساند. به این ترتیب با گذشت کمتر از پنج ماه از سال ۹۹، میانگین وزنی قیمت سهام رشد ۳۰۰درصدی را ثبت کرد و برخی از سهام در همین مدت، سود بیش از ۷۰۰درصدی را از آن سهامداران خود کردند. اما این بازی ادامه پیدا نکرد و در اوج شیدایی و خوشبینی مسیر قیمتها ناگهان تغییر کرد و بازار سهام وارد فاز «تخلیه حباب» شد، تخلیه حبابی که به دلیل محدودیتهای معاملاتی به درازا کشیده است و حالا با وجود اتفاقنظر کارشناسان در خصوص ارزنده بودن بازار نیز پایان نمییابد.

متهم همیشگی

اصرار نابه جا به قانونی ناصواب

علاوه بر این به گفته کارشناسان و صاحب نظران بورسی، این فرآیند ضمن ناکارآمد کردن بازار میتواند به کوچ همیشگی سرمایه از بورس بینجامد. اتفاقی که این روزها بیش از گذشته شاهد آن هستیم. بررسیهای آماری نشان میدهد از آغاز اصلاح قیمتها در تالار شیشهای یعنی میانه مرداد سال ۹۹ تا امروز، حدود ۱۲۰هزار میلیارد تومان سرمایه حقیقی راه خروج از بازار سهام را برگزیده اند. برخی از این پولهای فراری، منتظر فرصتی مناسب برای ورود مجدد هستند و برخی روانه بازاری شده اند که با وجود نبود رگولاتوری سیستمی و عدممحدودیت معاملاتی، اما جذابیتی دوچندان برای سرمایهگذاری دارد و این روزها نام آن بر سر زبان هاست؛ «بازار ارزهای دیجیتال»، بازاری که شاید در اولین روزها، سرمایهگذاران آن را با «بیت کوین» شناختند، اما در حال حاضر بر اساس آمار رسمی، بیش از ۱۱هزار کوین در این بازار مورد دادوستد قرار میگیرند. دلیل جذابیت رمزارزها برای سرمایهگذاران چیست؟

برخی آمارهای تائید نشده موید ورود بخش عمده سرمایههای گریزان از بورس به سمت بازار ارزهای دیجیتال است که طی ماههای گذشته و در پی ناامیدی سهامداران از بازگشت روزهای سبز به تالار شیشهای شدت بیشتری گرفت. بازاری که محدودیتی برای نوسان ندارد و با وجود بالا بودن دامنه تغییرات روزانه، اما از چنان جذابیتی برای سرمایهگذاران برخوردار است که میتواند با وجود نبود یک چشم انداز مشخص به خوبی رقبای خود را کنار بزند. دلیل این جذابیت چیست؟ پاسخ ساده است. شاید به جرات بتوان اذعان کرد که جذابیت یک بازار به همین نوسانات است. به عنوان مثال حتی افت قیمت سنگین یک کوین در یک روز معاملاتی سبب فرار دائمی سرمایهها از این بازار نشده و نتوانسته از جذابیت آن بکاهد. نوساناتی که سبب شده علاوه بر سرمایهگذاران با پولهای خرد، سفته بازان نیز وارد شوند تا شاهد افزایش ضربان آن بازار باشیم. «سفته بازی» اصطلاح رایجی در بازارهای مالی و سرمایهگذاری است که غالبا از آن به عنوان عملی فرصت طلبانه و منفی یاد میشود. سفته بازها افرادی هستند که به مطالعه و بررسی دقیق نوسانات قیمت کالا و خدمات پرداخته و برای دستیابی به سودهای بالا، اقدام به معاملات پرریسک میکنند. اما حضور سفته بازان مزیتهایی نیز برای بازارهای مالی دارد. سفته بازان نقدینگی بازار را فراهم میکنند. فاصله بین قیمت پیشنهادی خرید و فروش را کم میکنند. باعث میشوند تولیدکنندگان ریسک قیمت محصولات خود را پوشش دهند. ریسک مازادی که دیگران نمیخواهند را جذب میکنند و در مجموع به افزایش نقدشوندگی یک بازار و جلوگیری از شکل گیری حبابهای قیمتی میشوند. این مزیتهای حضور سفته باز در یک بازار آزاد است. در این بازارها روند عرضه و تقاضاست که شیب قیمتی کالا را تنظیم میکند و بازار را بدون نیاز به رگولاتوری سیستمی و دستکاری در روند، به بازاری جذاب تبدیل میکند. حال فرض کنید بورس تهران از چنین ویژگیهایی برخوردار بود. قطعا نهتنها به بازاری همیشگی و نه دورهای برای سرمایهگذاری تبدیل میشد بلکه هیچگاه با ابرنوسانهای مخرب مواجه نشده و میتوانست نقشی اسطورهای برای سامان دادن به وضعیت اقتصادی کشور ایفا کند. الگوی کارآ که میتوان از آن به عنوان راه نجات بورس تهران یاد کرد.